9月以来,公募FOF表现不俗,虽然此前权益市场有所回落,但整体上FOF基金单月投资胜率不低,单月最高收益率已近8%。有不少基金经理在近期对四季度的配置策略做出研判,特别是对于一些均衡配置的方案给出合理建议,在他们看来,一些“反内卷”、红利方向以及海外权益和商品等也值得关注。

9月公募FOF投资胜率高,业绩最高产品收益率已近8%

9月以来,公募FOF业绩维持高胜率,截至9月28日,权益类FOF的单月投资胜率均超过九成,全市场单月业绩为负的基金数量不足30只(统计初始基金)。

权益市场方面,上周虽然市场延续震荡,但各主要指数也在周内收涨。宽基指数方面,上证指数报3828.1点,上涨0.21%;深证成指报13209.0点,上涨1.06%;创业板指报3151.5点,上涨1.96%。板块方面,电力设备、电子、汽车板块表现较好。

而在债市方面,当前债券市场的利多、利空信息均相对明确。在低利率时代背景下,债券市场的反应呈现出明显的不对称性,对利空的敏感度大于对利多的敏感度。国债期货T合约于8月下旬跌破年线后,持续在年线以下运行,自2018年4月以来,除2020年下半年至2021年上半年外,本次为首次跌破年线,表明前期的宏观叙事逻辑已经发生了一定程度的变化。

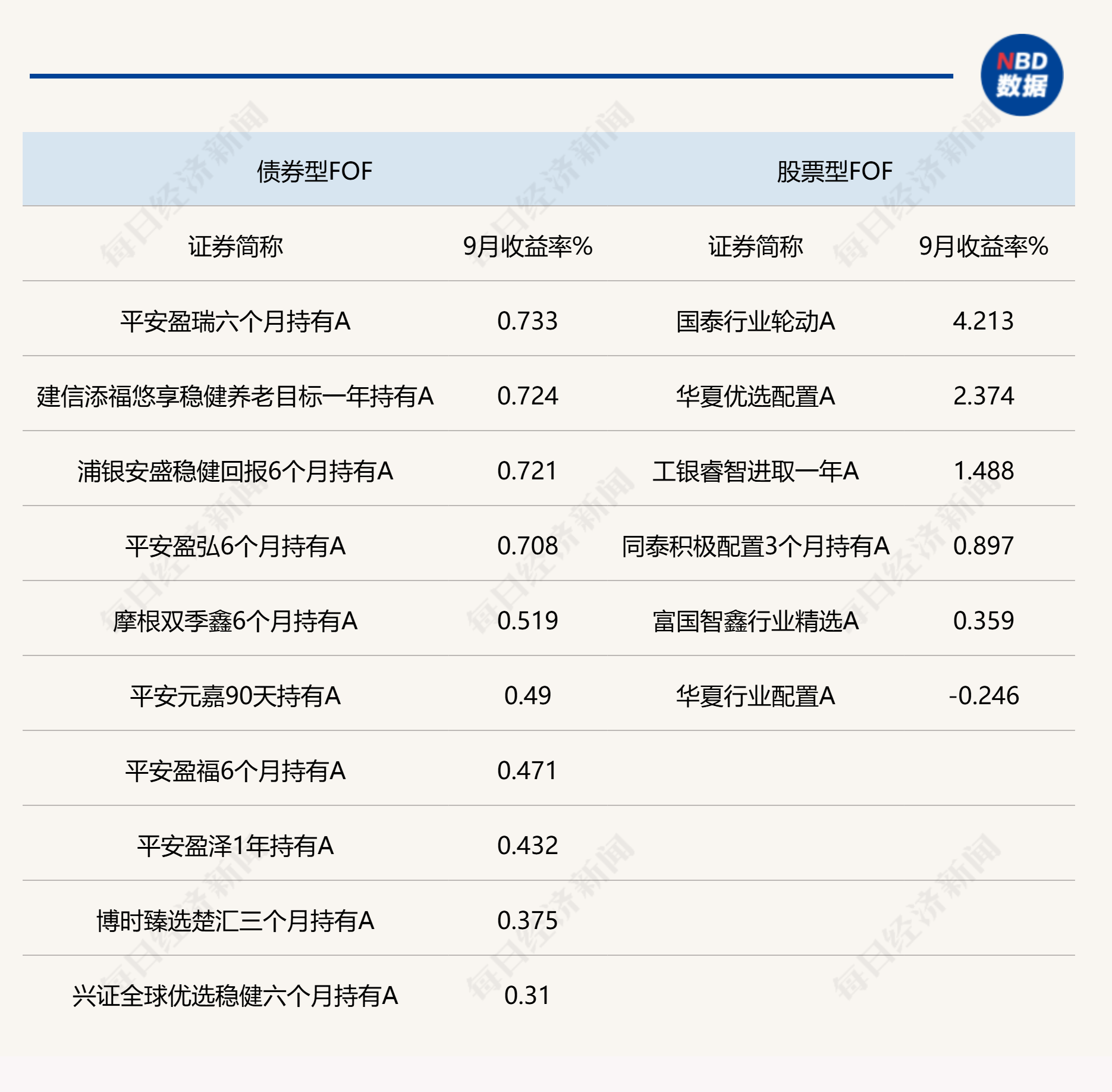

由此可见,“股债跷跷板”的分化行情持续上演,而有关公募FOF的业绩也在体现这一点。截至上周五,9月以来权益类FOF的最高业绩达到7.88%,为易方达优势回报A,反观债券型FOF,平安盈瑞六个月持有A的9月业绩录得0.73%。

对此,也有不少观点认为,随着A股行情的不断上演,债市或进一步震荡,相关的债券FOF业绩或将进一步承压。不过,也有观点认为,当前的债市增量资金虽然有限,但围绕债市进行配置的低风偏理财资金并不会缺乏,这也是维持债市稳定的关键因素。

诺安基金分析指出,当前对债市的悲观情绪需要纠偏,前期利率下行过快,远远领先于基本面,目前向年线靠拢也是对前期利率下行斜率的纠偏;另一方面,观察主要经济指标与利率的同比变化斜率,目前利率下行的年均速度正回归过去几年的平均速度。其次是大类资产轮动的变化,随着地产、固收等可吸纳巨量资金的资产回报率与夏普比率逐渐走低,资金自然流向权益市场寻求超额回报。

基金经理热议四季度资产配置策略

今年以来,债券与股票走势的对比让一些FOF基金经理对两类资产的持有观点发生了改变。财通资管FOF投资部负责人张文君近期公开表示,债券资产在过去连续两年获得较高资本利得的基础上,静态票息降低,波动持续加大,持有体验变差,而股票资产估值自二季度以来得到了有效修复。

平安基金FOF投资部基金经理王家萌近期公开表示,如果海外降息周期顺利开启,国内经济政策更加积极,市场对企业盈利改善的预期进一步提升,那么,“慢牛”行情的基础将更为坚实,股市更具吸引力;如果宏观经济有所波动,导致市场对企业盈利改善的预期回调,那么,债券将具有配置价值。往后看,企业盈利改善的概率更高,股票资产吸引力预计仍将持续。

对于A股资产的配置,近日,摩根基金旗下基金经理李德辉表示,当前市场“机会仍大于风险”,投资应兼顾长期趋势与短期配置价值,不必拘泥于新兴产业和传统产业的划分。

在行业布局方面,李德辉重点关注三条核心主线。首先是AI算力与应用领域,他认为该行业或处于发展早期,算力需求仍有增长空间,应用场景持续拓展,未来大模型与多模态应用的突破有望进一步打开长期成长空间。

其次是锂电池与储能赛道。尽管新能源车渗透率增速有所放缓,但商用车电动化进程加快、储能市场快速发展,有望形成新的增长点。同时,行业龙头公司经历估值消化后或已进入合理区间。

第三是高端制造与出口链。应重点关注具备全球竞争力、能够通过出海实现持续增长的细分领域龙头公司。在港股投资方面,李德辉认为港股是A股市场的重要补充,尤其应关注稀缺的互联网龙头企业和半导体公司,以进一步丰富组合的成长维度。

说明:9月各类公募FOF头部业绩产品统计,截至9月26日