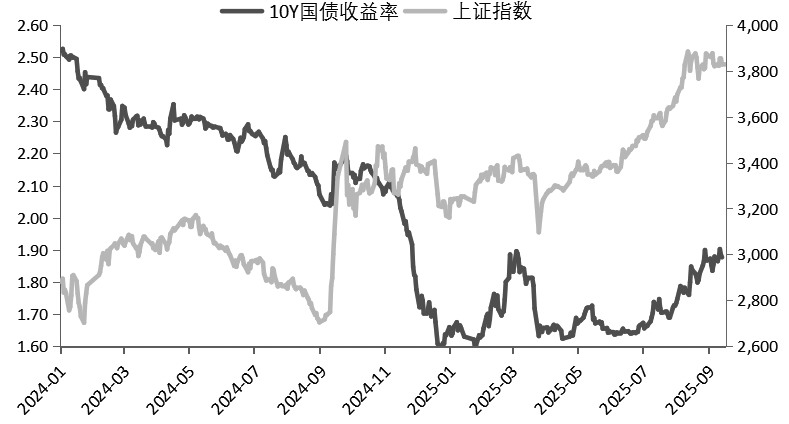

近期政策强预期依然压制债市情绪,机构赎回担忧仍在,市场利率再度面临关键点位挑战。上周初央行重启14天期逆回购操作,显示出较强的跨节资金面呵护意愿,流动性转松支撑债市修复。但科技股持续走强,且市场对年内出台第三轮逆周期调节政策的预期较高,机构有加速赎回债基的迹象,长端尤其是超长端债市跌幅放大。理财子、银行自营、保险等机构债基净赎回规模处于1年来偏高水平,且季末时点临近,债基赎回的负反馈或触发。10年期、30年期国债活跃券收益率一度分别上行至1.84%和2.14%。

从基本面情况看,实体融资需求偏弱、资金面合理充裕仍是债市的主要支撑,但以“反内卷”为主的一系列政策逐步推进,宏观面积极持续施压债市情绪,债市定价持续偏离基本面。而随着公募基金销售新规落地时点的临近,机构情绪偏谨慎,且年内银行等机构止盈需求尚未出清,债市调整压力加大。

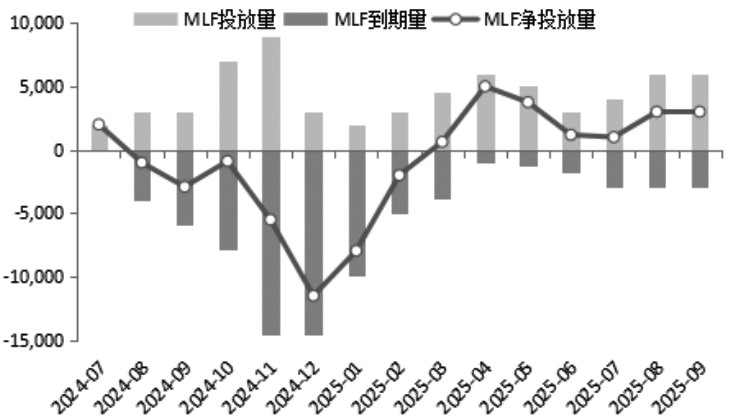

图为央行持续净投放呵护流动性(单位:亿元)

从政策角度看,9月降息预期落空意味着当前政策框架仍将以财政和结构性政策为主,稳地产、扩消费、“反内卷”等政策更为关键。当前经济矛盾集中在结构层面,短期降准降息落地的必要性不强。不过,宽信用诉求仍需流动性的配合,央行重启14天期逆回购操作、MLF和买断式逆回购持续净投放均显示央行对资金面的呵护。笔者认为,四季度仍有降准空间,降息则面临净息差、股市投资情绪偏高的制约。

7月、8月数据显示需求端压力进一步显现,当前处于年内第三轮逆周期调节政策发力窗口期,市场对重要会议的期待较高,对债市情绪的压制将持续。随着10月中后期基数效应的逐步消退,基本面验证将成为关注重点,债市情绪或有所修复。

图为10年期国债收益率和上证指数走势(单位:%)

整体看,当前债市多空因素交织。债市情绪偏谨慎,且在宏观面积极及股市资金分流背景下,债市仍有下行压力。从空间上看,10年期和30年期国债收益率分别达到1.8%和2.1%上方时配置需求增强,债市进一步下跌的空间有限,或进入震荡寻底阶段。

随着假期的临近,市场避险情绪逐渐升温。且季末时点市场对增量政策预期仍较强,叠加基金赎回费率悬而未决,部分机构选择持币过节,债市或震荡偏弱运行。短期债市仍以震荡思路对待,可继续关注做陡收益率曲线策略。

海外方面,近期美国政府停摆危机、特朗普新增多项关税措施再度推升市场避险情绪。一方面,美国政府再度遭遇停摆危机,两党如果无法达成临时拨款法案,美国政府可能在10月1日(新财年开始)关门。并且将影响美国9月非农就业数据的公布,甚至影响CPI、PPI等数据的发布,进而影响市场对美联储10月降息的判断。另一方面,近期特朗普在社交平台宣布多项关税措施将于10月1日起生效,意味着部分行业关税的加征将进入新阶段。

(作者单位:新湖期货)