近日,视涯科技股份有限公司(简称“视涯科技”)更新招股书。早前,6月26日,视涯科技科创板IPO申请获受理,保荐机构为国泰海通。7月21日,上交所官网显示,视涯科技进入问询阶段。

根据招股书,视涯科技是全球领先的微显示整体解决方案提供商,核心产品为硅基OLED微型显示屏,并为客户提供包括战略产品开发、光学系统和XR整体解决方案等增值服务。

视涯科技称,“公司是全球首家基于12英寸晶圆背板实现硅基OLED微显示屏规模量产的企业,也是全球少数具备硅基OLED”显示芯片+微显示屏+光学系统“全栈自研能力的科创企业。”

明年扭亏为盈难保证

业绩方面,视涯科技已连续亏损三年半。

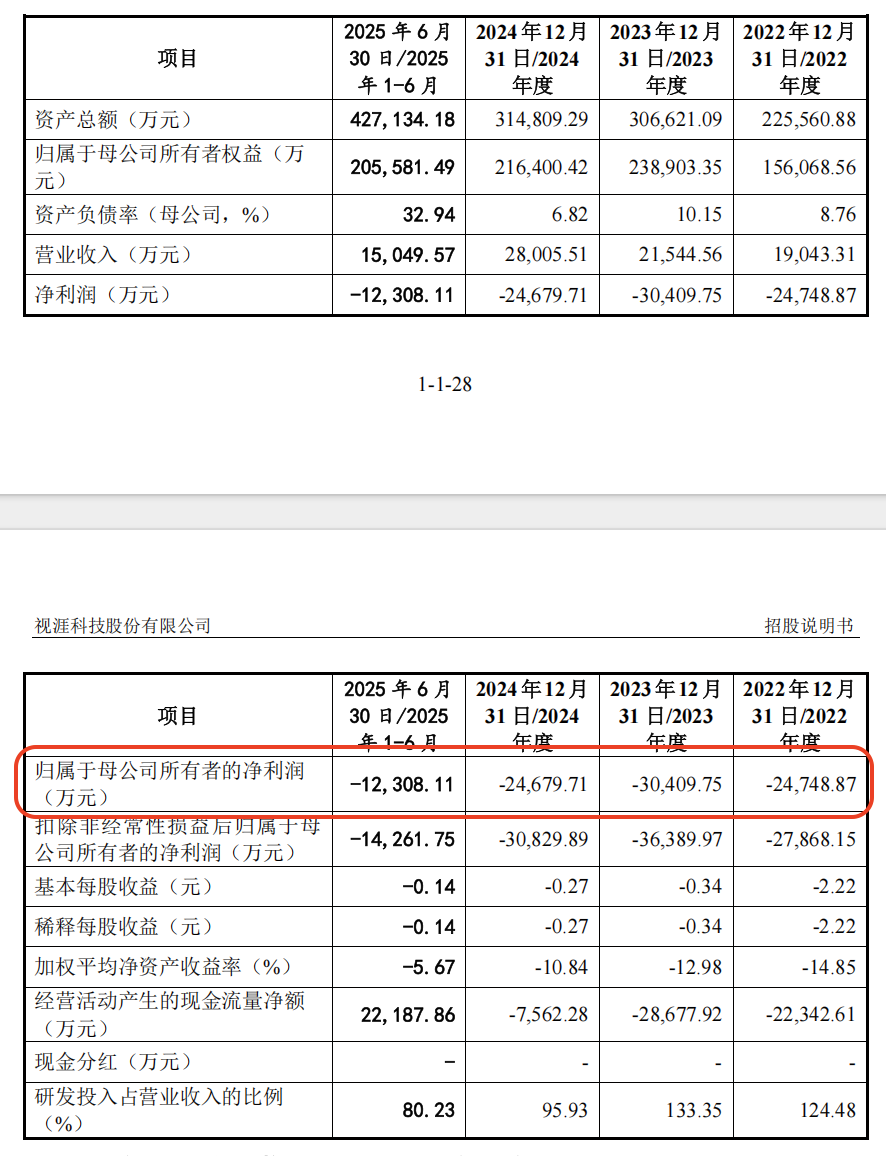

报告期(2022年~2025年上半年)各期,视涯科技分别实现营收约1.9亿元、2.15亿元、2.8亿元、1.5亿元,归母净利润-2.47亿元、-3.04亿元、-2.47亿元、-1.23亿元,3年半累计亏损约9.21亿元。

报告期各期,公司主营业务毛利率分别为19.12%、17.03%、21.52%和20.37%。

视涯科技在招股书中表示,公司基于对未来主要产品销量、售价、材料成本、期间费用水平等因素的合理预期,预计由亏转盈的时点为2026年度。

视涯科技同时称,“但考虑到影响因素中的一项或者多项发生较大不利变化的可能性,将可能导致公司的盈利时点晚于预期。”

截至报告期末,公司尚未实现盈利并存在累计未弥补亏损,视涯科技给出的解释是:

公司及下游行业均处于快速发展期,下游AI终端产品正迅速迭代,销售规模效应显现尚需一定时间;

基于经营战略考量,公司报告期内进行大规模产线投资建设,产线计提的较大折旧对当前和未来一定时期的盈利能力产生影响;

公司所处行业技术竞争激烈,为保持竞争优势,需维持较大规模研发投入。

另外,报告期各期,公司经营活动现金流量净额为-2.23亿元、-2.87亿元、-7562.28万元和2.22亿元。

视涯科技提示风险,如公司无法在未来一定期间内实现盈利或筹措到足够资金,将可能对公司资金状况、业务拓展、人才引进、团队稳定、研发投入、市场拓展、生产经营持续性等方面产生不利影响。

截至2025年6月末,公司流动比率为1.76,资产负债率(合并)为51.87%。

单一大客户贡献三成收入

招股书显示,报告期各期,视涯科技向前五大客户销售实现收入合计占当期营业收入的比例分别为75.59%、76.62%、73.61%和63.96%,客户集中度较高。

“目前,公司已与下游主流厂商建立了合作关系,但由于下游市场竞争格局及产品验证周期等因素,预计未来一定时期内仍将存在客户集中度较高的风险。”

报告期各期,公司向第一大客户销售实现的收入占当期营业收入的比例分别为38.05%、39.44%、30.69%和31.31%。

“随着未来AI应用终端产品加速落地,可能出现单一客户需求爆发式增长,导致公司经营业绩对单一客户存在较大依赖的风险。”

截至报告期末,视涯科技主要客户包括客户一、客户二、客户三、客户四、字节跳动、影石创新、雷鸟、联想、客户五、客户六等。

股份回购特殊条款隐忧重重

据视涯科技透露,公司历轮融资引入外部投资人股东时,约定了回购权等特殊权利条款。

2024年12月30日,公司当时全体股东等相关方签署《关于视涯科技股份有限公司股东协议之补充协议二》。公司承担义务及责任的特殊权利条款以及与公司市值挂钩的对赌安排已无条件不可撤销地终止,且自始无效,不附带任何恢复条件,公司与全体股东之间不存在任何股东特殊权利安排。

但协议约定,若发生公司未在证券交易所成功挂牌交易等特殊情形,上海箕山、厦门晟山及厦门稷山承担义务和责任的回购权在相关特殊情形发生之日起再届满六个月磋商期之日自动恢复效力。

公司若未能成功上市,部分股东可能会要求回购义务人回购其持有的公司股份或进行补偿,届时公司将面临股权结构可能发生变化的风险。

南京招银股份代持情况曝光

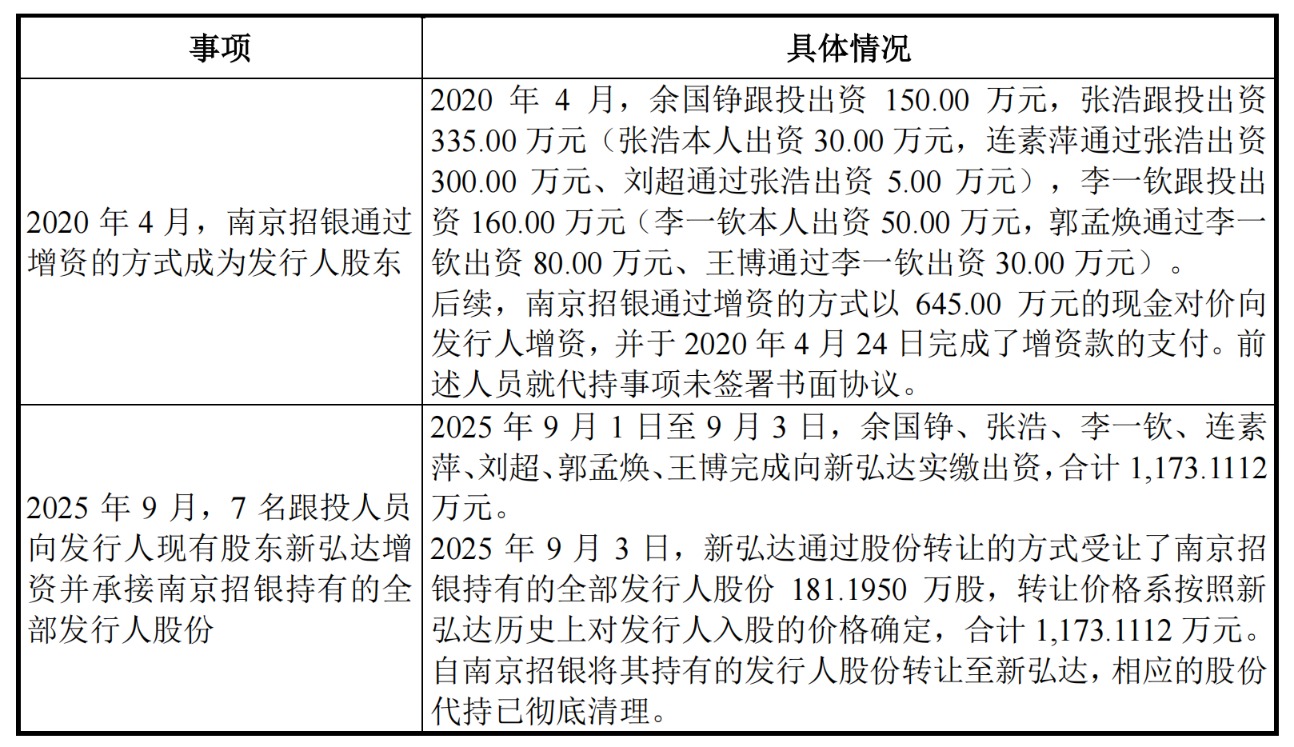

记者翻阅两版招股书对比发现,视涯科技此次披露了南京招银股份代持情况。

最新披露的招股书载明,为控制项目投资风险,招银国际金融有限公司及其子公司就其股权投资类项目实行项目团队和投资决策委员会委员跟投制度,且根据南京招银合伙协议约定,南京招银的合伙人按照各个合伙人实际向该投资项目缴付的出资的比例进行分配。

2020年4月,结合前述跟投制度及合伙协议约定,南京招银向公司增资645万元,实际出资来源为参与跟投的7名人员(余国铮、张浩、李一钦、连素萍、刘超、郭孟焕、王博)。

2025年9月,7名跟投人员向公司现有股东新弘达增资并承接南京招银持有的全部公司股份。

据悉,南京招银为视涯科技关联方。

持有公司5%以上股份的股东长江招银和深圳招银的执行事务合伙人分别为湖北长江招银产业基金管理有限公司和深圳招银电信股权投资基金管理有限公司,南京招银的执行事务合伙人为江苏招银产业基金管理有限公司;湖北长江招银产业基金管理有限公司、深圳招银电信股权投资基金管理有限公司、江苏招银产业基金管理有限公司的控股股东均为招银国际资本管理(深圳)有限公司。南京招银已于2025年9月将其持有所有股份转让给新弘达。

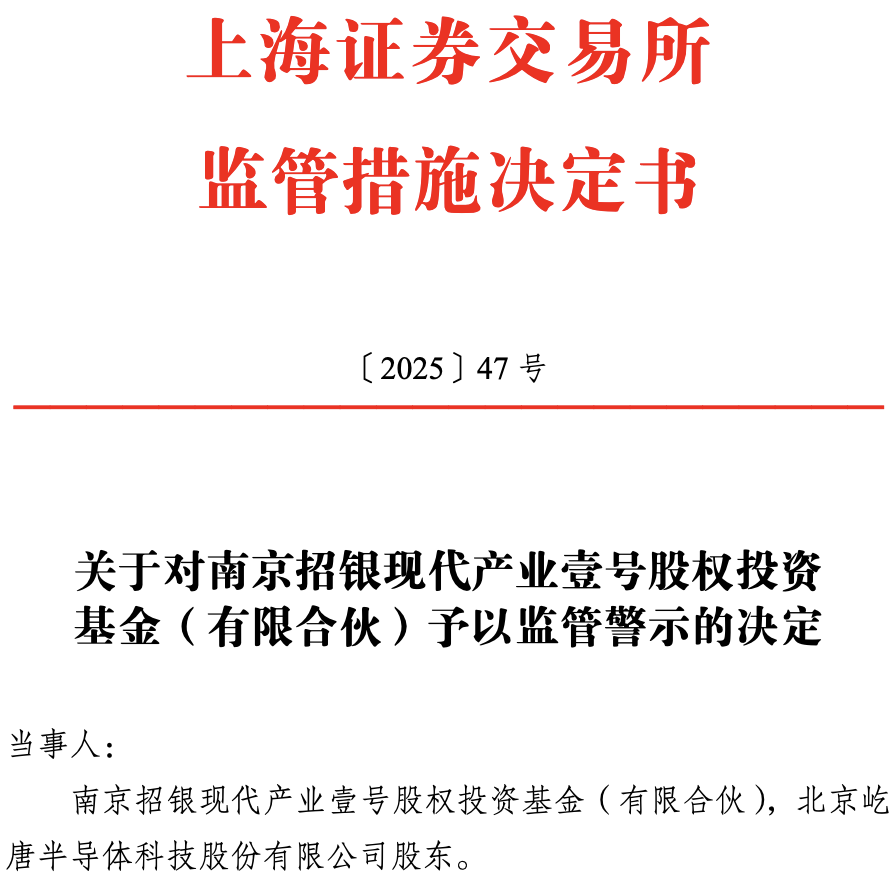

需要注意的是,今年8月,南京招银被监管警示,原因是17名员工“隐身”持股屹唐股份。

经查明,南京招银上层股东南京市招银共赢股权投资合伙企业(有限合伙)(简称招银共赢)存在股份代持情况。南京招银与招银共赢同属招银国际资本管理(深圳)有限公司(以下简称招银国际)控制,2020年,南京招银投资发行人,4名招银共赢有限合伙人替17名招银国际及其下属企业员工代持股权。

南京招银未如实说明上述情况,并出具确认函明确表示各层级不存在股权代持,导致申报文件相关信息披露不准确。