兴证全球、交银施罗德这两家“主动权益老炮”,也开始捧起ETF的“饭碗”了。

国庆前,兴证全球刚上报首只ETF(专注了22年主动,终于忍不住了),交银施罗德时隔14年重启ETF线——这波操作直接炸了基金圈:到底是ETF市场太“香”,还是主动权益不好做了?

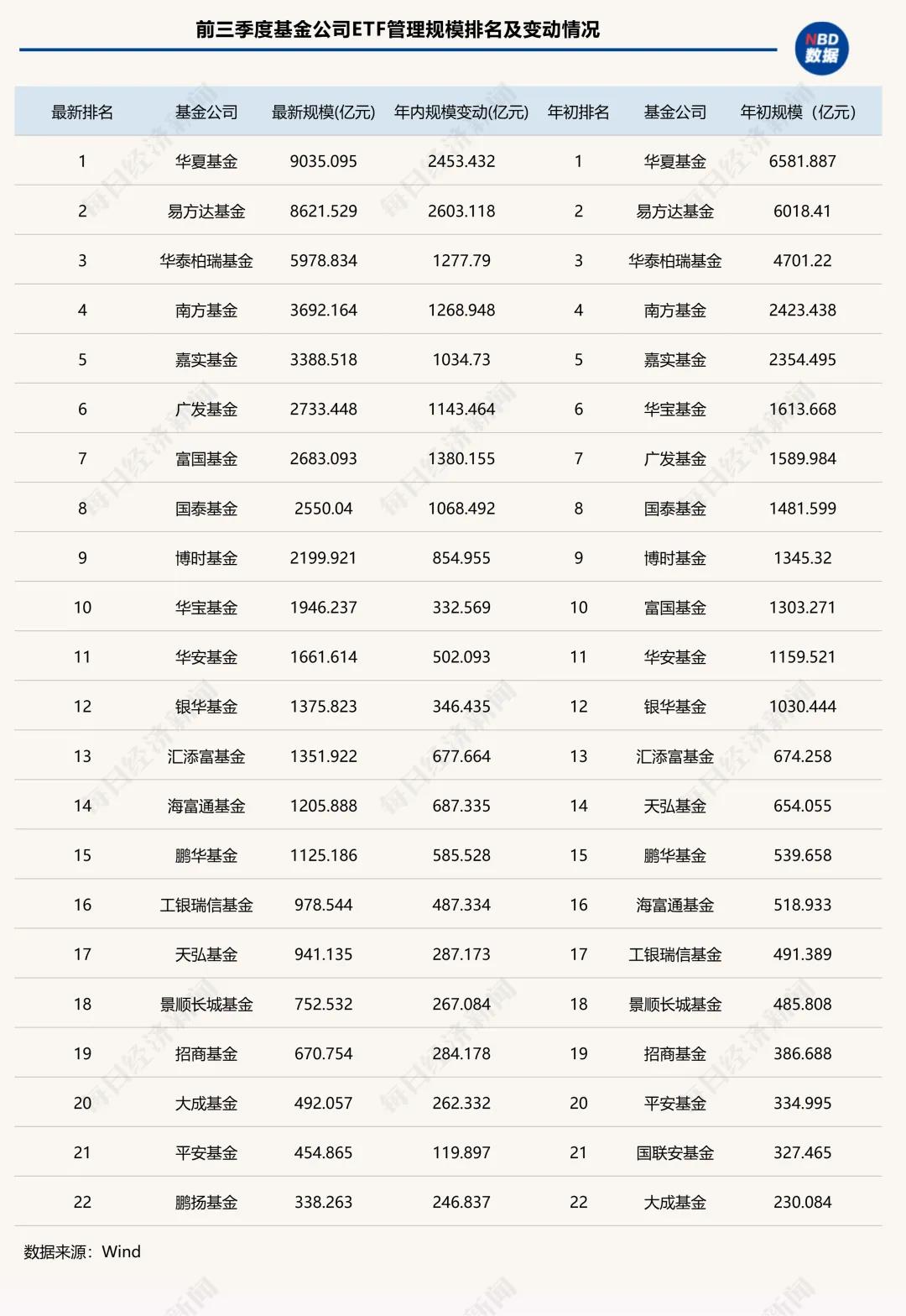

看看前三季度的数据秒懂:华夏基金、易方达基金ETF规模已经向万亿元进发;15家基金公司迈入ETF“千亿俱乐部”,其中富国基金、汇添富基金、海富通基金和鹏华基金ETF规模年内实现翻倍……

今天就带你看看,这场“得ETF者得天下”的游戏,到底卷到什么程度!

ETF“千亿俱乐部”升至15家

其中4家年内规模翻倍

如今的ETF市场,对基金公司而言可谓“兵家必争之地”。那么,前三季度各大基金公司在ETF市场的版图有何变化,行业竞争格局正如何演绎?假期快要结束了,我们趁机给大家捋一捋。

先来看下基金公司ETF整体规模的最新排名情况。Wind数据显示,截至9月30日,55家公募机构合计管理5.63万亿元规模的ETF产品。其中,华夏基金管理ETF规模达9035.59亿元,率先突破9000亿元大关;易方达基金紧随其后,ETF管理规模达8621.53亿元,年内新增规模达2603.12亿元,增量规模保持领先地位,大有加快步伐追赶的势头。

华夏基金和易方达基金一线“双雄”齐头并进向前冲,华泰柏瑞基金ETF管理规模也逐步逼近6000亿元,不过年内新增规模为1277.79亿元,增量仅为前两名的一半左右,因此只能暂居唯一的“准一线”阵营。

前三名之后,由南方基金、嘉实基金、广发基金、富国基金、国泰基金和博时基金组成的二线阵容竞争非常激烈。首先,这6家基金公司ETF管理规模多集中在2200亿元~3700亿元区间,排位随时可能出现变动;其次,年内新增规模多集中在1000亿元~1300亿元区间(博时基金854亿元稍差一些),增量规模显示冲劲较足。

其中,南方基金和嘉实基金ETF规模均超3300亿元,在二线阵营中暂时领先,南方基金年内新增规模达1268.95亿元,相对更加稳健。

值得关注的是富国基金,其ETF最新规模为2683.09亿元,较年初的1302.91亿元实现翻倍,年内新增规模达1380.16亿元,领衔二线阵营,整体排名也从年初的第10名跃升至第7名。另一方面,华宝基金从年初的第6名掉到第10名,其最新ETF规模为1946.24亿元,离二线阵营的主要规模区间并未差太多,不过年内新增ETF规模仅332.57亿元,冲劲相对不足导致其逐渐脱离二线阵营。广发基金顺势从第7名升至第6名,ETF管理规模达到2733.45亿元。

此外,国泰基金、博时基金稳定在第8和第9的排位,前者冲劲相对更足,年内新增规模达1068亿元,跟上了二线阵营的强势扩容步伐。博时基金年内新增854.96亿元,增长劲头不错,但要跟上二线阵营的步伐略显吃力。

截至9月30日,已有15家基金公司ETF管理规模超1000亿元,相较年初增添了3家。其中,汇添富基金从年初的674.26亿元飙涨至1351.92亿元,年内实现规模翻倍。海富通基金和鹏华基金年内分别新增687.33亿元和585.53亿元,年内规模也实现翻倍,跻身ETF“千亿元俱乐部”。

与此同时,海富通基金的排名也从年初的第16名上升到第14名。另一方面,排名明显下滑的是天弘基金,从第14名落至第17名,年内新增ETF规模仅287.17亿元,显著落后于原本同等身位的竞争对手500亿元级的增量。工银瑞信基金顺势从第17名上升一位。

最后来看一下ETF管理规模TOP20的门槛之争,大成基金取代平安基金暂时进入前20强。之所以说暂时,因为两者规模相差并不大(不到40亿元),只是大成基金年内新增规模相对更具有冲劲。

港股通互联网ETF

年内规模猛增超750亿元

前三季度,在各大基金公司ETF版图大扩张的进程中,哪些产品贡献最大?接下来,我们来看下各家ETF大厂的头部产品情况。

首先看下华夏基金,截至9月30日,公司旗下管理规模超200亿元的ETF达到8只。其中,沪深300ETF华夏和上证50ETF规模分别为2280.61亿元和1804.57亿元,年内规模增长640.54亿元和289.45亿元,成为华夏基金规模增长的稳健基石。此外,恒生科技指数ETF和机器人ETF为华夏基金前三季度贡献了显著的增量规模,分别新增222.14亿元和186.61亿元。值得注意的是,华夏基金旗下科创50ETF年内规模下滑173.14亿元,主要源于高达518.8亿元的净赎回。

再来看易方达基金,旗下ETF管理规模超200亿元的产品达到10只。其中,沪深300ETF易方达贡献了585.01亿元的年内规模增量,成为第二只突破3000亿元大关的巨无霸ETF。从头部产品可以看出,易方达基金前三季度可谓“多管齐下”,股票型、跨境型和债券型均有规模新增显著的产品。股票型产品中,除沪深300ETF易方达外,创业板ETF贡献了186.93亿元的增量,规模也一举突破1100亿元;跨境型产品——香港证券ETF规模陡增256.7亿元,年内增长高达295.62%;年内新品公司债ETF易方达更是直接从0拉到219.25亿元。

接下来,华泰柏瑞和南方基金均有4只ETF规模超过200亿元。不过两者头部产品结构有所差异,华泰柏瑞是沪深300ETF一家独大,规模高达4255.77亿元,继续领跑全市场所有ETF,其他3只200亿元级产品只能算是稳定发挥。南方基金方面,领头产品中证500ETF规模达1400.99亿元,在细分宽基ETF中实现差异化领先,此外年内新品上证公司债ETF也带来不俗的增量。

最后来看一下嘉实、广发、富国、国泰和博时基金等拼杀最激烈的二线军团,基本都是3只产品规模超200亿元(富国基金为2只)。嘉实基金仍以老牌产品沪深300ETF打头阵,该ETF规模逼近2000亿元,表现依然稳健;广发基金3只头部产品规模比较均衡,2只跨境型产品彰显其在这一细分领域的布局。

富国基金头部产品虽然仅2只,但都是细分领域的龙头,港股通互联网ETF年内规模新增754.63亿元,成为全市场年内规模增加最多的ETF;政金债券ETF规模437.1亿元,处于债券型ETF领先阵营。

前三季度,国泰基金的亮点在行业、主题ETF,公司旗下证券ETF年内规模猛增269.71亿元,总规模突破500亿元,强势步入行业ETF领先阵营;博时基金也是走的差异化路线,旗下3只头部产品均非股票型ETF,可转债ETF规模突破600亿元,商品型产品黄金ETF基金规模突破300亿元,巩固了在同类产品中的领先地位。

两家主动投资大厂布局ETF

“得ETF者得天下”!公募巨头以及新贵们近年来在ETF市场的拼杀,带来的管理规模猛增势头有目共睹,业内大厂纷纷主动跟进。

就在国庆大假前夕,两家在主动权益领域较为知名的基金公司,也相继在ETF领域迈出重要步伐,引发市场广泛关注。

首先是兴证全球基金,在三季度末终于迈出了进军ETF市场的第一步。

9月25日,兴证全球基金上报了旗下首只ETF产品——兴证全球沪深300质量ETF。作为一家成立近22年、始终专注于主动权益投资的公司,此举标志着其产品战略的重大拓展。

对此,兴证全球基金表示,公司始终专注于打造优质的投资管理能力,持续完善具备核心竞争力的主动管理产品线。作为一家券商系基金公司,在充分评估、审慎推进的基础上,积极筹备补充ETF产品线,以更好地满足投资者多样化的配置需求。

无独有偶,另一家主动权益“大厂”交银施罗德基金,在时隔14年后重启ETF产品线布局。证监会网站显示,9月29日,交银施罗德基金上报了交银施罗德中证智选沪深港科技50ETF。

此前,交银施罗德基金旗下仅有两只ETF产品,分别为交银180治理ETF、交银深证300价值ETF,成立时间分别为2009年9月、2011年9月,目前最新规模分别为2.27亿元、0.62亿元。但自2011年以来,该公司在ETF领域鲜有动作,此次上报新品,无疑是其在指数产品领域加大布局力度的强烈信号。

同时,2024年以来,交银施罗德基金在指数产品方面加紧布局,其间共发行了5只被动指数型基金,旗下被动指数型基金已升至12只。