新华财经上海10月13日电进入四季度后,基金发行明显升温。

据公募排排网统计数据显示,按认购起始日计算,本周(2025年10月13日至10月19日)全市场共有52只新基金启动认购,较此前一周的24只实现116.67%的环比增长,同时创出年内次新高。与此同时,新发产品的平均认购周期为12.73天,虽较此前一周基本持平,但整体已较前期出现明显缩短。

排排网集团旗下融智投资FOF基金经理李春瑜指出,近期公募基金发行市场回暖、募集周期缩短,主要得益于市场表现、公募业绩与投资者情绪的多重共振。具体来看,A股市场持续走强,上证指数突破3900点,创近十年新高,结构性机会频现,有效提振了权益资产配置热情。另一方面,公募基金赚钱效应显著,三季度主动权益类产品平均收益率达25.93%,进一步强化了投资者的参与信心。此外,政策支持与基金公司“控量提质”的发行策略,也共同推动了认购意愿的提升。

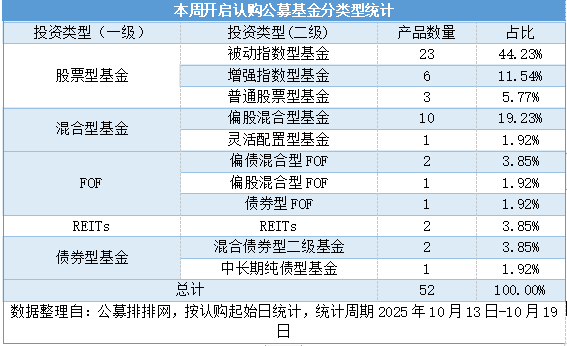

从发行结构看,权益类产品占据主导地位。本周启动认购的52只基金中,权益类产品共42只,占比80.77%,包括32只股票型基金和10只偏股混合型基金。股票型基金作为发行主力,本周共发行32只,占新发总量的61.54%。从策略类型来看,呈现“被动为主、主动为辅”的格局:被动指数型股票基金发行23只,占比44.23%,居各策略之首。这与投资者对低成本、高透明度工具的需求上升密切相关。在A股走强背景下,投资者更倾向于通过指数产品获取行业β收益,同时规避主动管理可能带来的风格漂移风险。增强指数型股票基金发行6只,占比11.54%。该类产品在跟踪指数基础上力争超额收益,但由于当前市场alpha机会较为分散,发行规模相对有限。普通股票型基金仅3只,占比5.77%。在风格快速轮动的市场中,主动管理难度加大,基金公司布局更趋谨慎。

混合型基金本周共发行11只,占比21.15%。其中,偏股混合型基金10只,占比19.23%,作为权益类产品的重要补充,体现出基金公司希望通过灵活调整仓位以把握结构性机会,同时控制单一行业风险。灵活配置型基金仅1只,占比1.92%。

此外,REITs产品本周发行2只,占比3.92%。该类产品与实体经济紧密关联,其稳步发行反映出资本市场对基础设施领域的持续关注,也为投资者提供了多元化配置工具。

债券型基金方面,本周共发行3只,占比3.85%,涵盖混合二级债基2只和中长期纯债基金1只。在当前的利率环境下,债基保持稳定供给,满足保守型资金需求,但整体占比不高,显示资金更偏向权益类资产,股债“跷跷板”效应显著。

值得关注的是,FOF产品本周共发行4只,占比7.69%,涵盖偏债混合型、偏股混合型及债券型等多种类型。多策略FOF的同步推出,表明基金公司正积极拓展产品线,以适配不同风险偏好投资者的需求。

从发行公募机构来看,本周共有40家公募机构有新基金启动认购。其中32家仅有1只产品上新,另有8家机构发行不少于2只产品。华安基金、华夏基金、汇添富基金和中欧基金等头部公募均有3只产品进入募集期,显示出主流机构在发行节奏上的积极布局。