2025年三季度前期国内豆油行情受到成本及基本面支撑走强,但后期因外盘油脂走低及突发消息影响导致价格出现走低。展望四季度,随着大豆到港季节性缩减,企业开工预期下滑,豆油供应收紧,基本面对行情保持支撑,同时考虑到相关国内外植物油方面利多仍存,四季度豆油价格或偏强运行。

2025年三季度国内一级豆油行情先涨后跌,7月7日出现季度内低点8069元/吨,8月13日出现季度内高点8730元/吨。一级豆油三季度均价8428元/吨,环比涨4.08%,同比涨7.30%。三季度供需双增的基本面对豆油行情有一定提振,但因供小于求程度有所收敛,库存增长较快,制约现货价格涨幅。

分析来看,三季度大豆进口成本走强,是提振季度内豆油价格的重要因素。大豆进口成本构成要素中,虽然CBOT大豆期价在丰产预期及中美贸易问题背景下低位震荡,但因中方积极采购南美大豆,带动巴西大豆需求提升,因此升贴水不断走强,大豆进口成本仍呈走高趋势,进而从成本端提振国内豆油市场。三季度大豆进口成本4130元/吨,环比涨6.63%,同比涨3.92%。

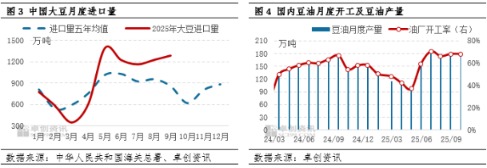

同时,三季度大豆到港增大,企业开工保持高位,因此豆油供应宽松。海关数据显示,2025年1-9月中国大豆进口量8618万吨,同比增幅5.29%。大豆原料的集中衔接令国内压榨企业开工维持高位,豆油产出较为宽松。三季度国内重点压榨企业平均开工负荷率为67%,环比提升11个百分点,豆油产量为527万吨,环比增22.56%。

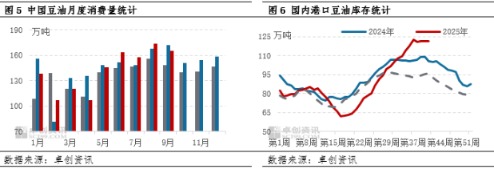

需求端来看,三季度国内豆油需求增量有限。国内豆油散油成交情况也一定程度上反映了豆油市场的需求状况,三季度在中国传统国庆中秋假期前,下游市场备货需求增加,且在贸易格局不明朗背景下,市场对年末供应端有所担忧,因此季度内下游客户逢低采购意愿增强,市场活跃度提升。但因年内餐饮行业有所走弱,豆油需求受到一定制约,导致季度内需求增量有限。

整体来看,三季度中国豆油消费量共497万吨,环比增19.18%。因产量增幅更为明显,因此豆油库存累积至高位。截至三季度末,港口豆油库存共122万吨,较上季度末增长41.86%。

另从海外市场看,三季度末CBOT豆油收于49.44美分/磅,跌至季度内最低值,较季度内最高点下跌12.85%;马来西亚棕榈油期价收于4351令吉/吨,较季度高点下跌4.58%。主要外盘植物油期价高位回落,是导致季度末豆油行情收低的重要因素。

展望四季度,供需面看,四季度为巴西大豆供应末期,考虑到当前中美贸易问题尚不明朗,美豆进口仍有受限,四季度大豆到港将有所下滑,国内油厂开工负荷率预期下降,豆油供应有所收紧。但同时,四季度豆油消费量也将呈现季节性缩减。

政策面看,生柴政策仍是扰动后期相关植物油市场的重要因素。虽然印尼生柴政策多变,且美国联邦政府停摆或令美国生柴政策落地时间延迟,但市场对生柴需求提升预期一致,将托底国内外植物油市场。

另外,棕榈油产区将步入减产季,菜籽油原料油菜籽在中加贸易问题仍存背景下进口供应担忧仍存,国内外植物油市场预期给豆油行情提供一定利多指引。

综上,四季度考虑到豆油市场有供需基本面支撑,同时国际利多因素仍存,豆油行情或震荡偏强运行,港口一级豆油价格运行区间预计在8300-8700元/吨。