最近的中美贸易摩擦中国内对于稀土的出口管制,再一次点燃了市场对于有色矿业板块的关注。

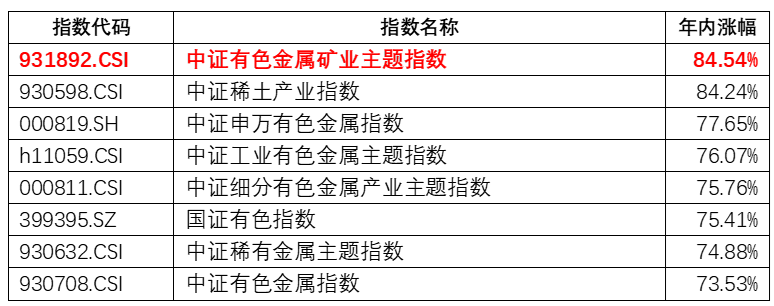

在众多布局有色金属的ETF产品中,矿业ETF(561330) 今年以来的涨幅显著高于普通有色金属类ETF。以矿业ETF跟踪的中证有色金属矿业主题指数为例,年内涨幅不仅显著超越大部分有色指数,甚至也超过了稀土指数。

数据来源wind,时间区间2025/1/1-2025/10/14,指数过往表现不代表未来。

实际上,即使不考虑稀土管制这一短期催化因素,有色板块本身的基本面也具备中长期配置价值。尤其是矿业ETF(561330)跟踪的指数专门挑选拥有有色金属矿产资源储量的上市公司,说白了都是“家里有矿”的上游资源型龙头,在当前的宏观环境下展现出更强的价格弹性。也因此受到市场资金的关注,交投活跃,过去5个交易日连续净流入合计近5亿元,在跟踪该指数的ETF中规模位居第一名。

黄金+铜+稀土全覆盖,buff叠满

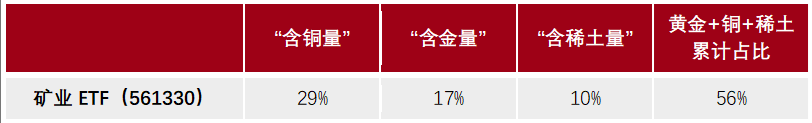

在降息大背景下,金融属性有望催化铜价上行,资源股板块有望受益。矿业ETF(561330)聚焦拥有有色金属矿产资源的龙头公司。从行业分布看,矿业ETF标的指数中黄金、铜、稀土累计占比56%。(数据来源:Wind,截至2025/9/30。行业分布按照申万三级行业分布计算。)

从前十大成分股来看,清一色“家里有矿”资源龙头,前十大占比合计超57%,集中度相对也更高,锐度十足。

(数据来源:Wind,截至2025/10/14。仅供参考,不构成个股推荐。)

多重因素催化,有色矿业走强

近期,随着稀土出口管制全面细化;中美关税冲突再起叠加美联储降息,黄金配置价值凸显;铜矿供给扰动有望提升价格中枢。种种利好因素共同推进矿业板块全面走强。

稀土方面,近期的出口管制全面细化,有望进一步巩固我国稀土的优势与垄断地位,控制全球稀土市场与定价权,推动我国从“资源大国”向“规则强国”转型。10月10日,两大稀土巨头宣布提价。

黄金方面,中美贸易摩擦升温,关税冲突再起。后续走向仍有较大不确定性,市场避险情绪增强,推动黄金价格延续上涨。叠加美联储降息利好,以及央行持续购金,黄金价格也不断创新高。

铜方面,前段时间全球最大铜矿Escondida发生死亡事故。事故涉及一名在该矿担任起重机操作员的承包商,但采矿作业仍在继续。后续影响需待进一步评估。此前,9月初,位于印度尼西亚的全球第二大铜矿Grasberg发生事故,影响大超预期。预计最早要到2027年才能恢复事故前的生产水平,2026年铜金产量较此前预期下降约35%。综合来看,由于矿山服役年限逐步提升,生产设施老化和资源禀赋下滑,铜矿存量项目供应扰动成常态。

综合来看,有色金属行业景气度维持高位。贵金属受中美关税冲突、美联储降息、美国政府停摆等因素推动,金价有望上行;工业金属受到供给扰动,供需紧平衡叠加降息周期利好价格走强;稀土作为中美博弈关键筹码,有望受到出口管制政策催化保持价格强势。

感兴趣的投资者可以保持跟踪,逢回调布局、防追高风险,把握矿业ETF(561330)的中长期的投资价值。