排队五个月,全球最大超导磁体独立供应商宁波健信超导科技股份有限公司(以下简称“健信超导”)迎来上会机会。根据安排,上交所上市审核委员会定于10月21日召开2025年第43次上市审核委员会审议会议,审核健信超导的首发事项。北京商报记者注意到,公司最新披露的上会稿中,募资金额出现缩水,由8.65亿元下降至7.75亿元,下降原因系取消了9000万元的补充流动资金项目。而在此前的问询中,上交所曾要求公司结合报告期内持续分红情况说明补流规模的合理性和必要性。此外,报告期内,公司毛利率、研发费用率均显著低于同行。针对公司相关情况,10月16日,健信超导方面接受了北京商报记者的采访。

10月21日上会迎考

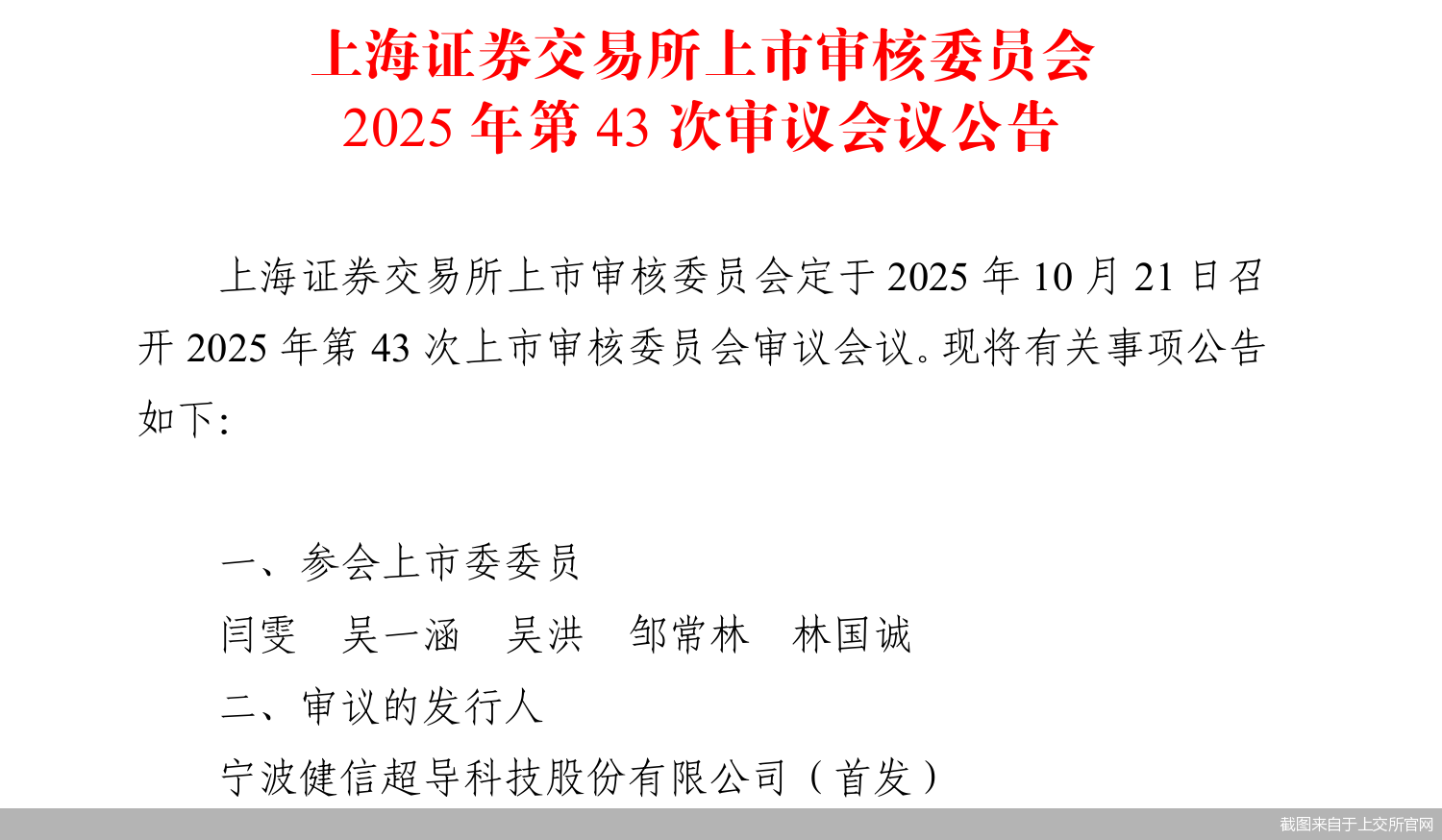

根据安排,健信超导科创板IPO将于10月21日上会迎考。

招股书显示,健信超导主要从事医用磁共振成像(MRI)设备核心部件的研发、生产和销售,主要产品包括超导磁体、永磁体和梯度线圈,占MRI设备核心部件成本的比例在50%左右。

根据灼识咨询数据,以装机量口径统计,2024年健信超导MRI设备超导磁体全球市占率位列第五、国内企业第二,是全球最大的超导磁体独立供应商。

健信超导IPO进程相对较快。上交所官网显示,公司科创板IPO于5月9日获得受理,5月31日进入问询阶段,截至上会历经两轮问询。

财务数据显示,2022—2024年以及2025年上半年,健信超导实现的营业收入分别为3.59亿元、4.51亿元、4.25亿元、2.52亿元;归属净利润分别为3463.5万元、4873.47万元、5578.39万元、3191.84万元。

健信超导方面在接受北京商报记者采访时表示,公司目前是全球磁共振行业内排名第一的超导磁体独立供应商,同时正在切入头部整机企业供应链,产品市场占有率具有较大的增长潜力。公司主营业务符合国家科技创新战略,核心技术及产品先进性突出,具有较强的科技创新能力及科研成果转化运用能力,行业地位突出,市场认可度高,符合科创板支持方向,同时公司满足科创板行业领域要求及科创属性要求,故选择于科创板上市。

健信超导方面进一步表示,如成功上市,公司可加大技术研发投入、完善产品布局;扩大生产规模、增强行业竞争优势;增强盈利能力,提升综合实力和品牌影响力;提升人才团队、完善治理水平,为股东创造价值。

取消补流项目致募资额缩水

值得一提的是,与今年8月更新的招股书相比,在健信超导最新披露的上会稿中,健信超导取消了“补充流动资金”这一募投项目。

根据健信超导招股书上会稿,公司拟募集资金7.75亿元,投向年产600套无液氦超导磁体项目、年产600套高场强医用超导磁体技改项目、新型超导磁体研发项目,拟分别投入募资额2.75亿元、2.6亿元、2.4亿元。

在健信超导此前披露的招股书中,公司拟募集资金金额为8.65亿元,除了上述3个募投项目外,还包括补充流动资金这一项目,拟投入募资额9000万元。在二轮问询后,健信超导取消了补充流动资金这一募投项目。

值得一提的是,报告期内,健信超导持续进行现金分红,2022—2024年现金分红金额分别约为1999.97万元、1999.96万元、1999.96万元。在二轮问询中,上交所曾要求健信超导全面梳理营运资金缺口相关影响因素及测算过程,结合报告期内持续分红情况进一步说明补流规模的合理性和必要性。

在上交所追问下,健信超导取消了补流项目。健信超导方面告诉北京商报记者,2025年以来,公司经营业绩呈现快速增长趋势、经营性回款情况良好,公司预计未来经营业绩、回款情况亦将呈现积极趋势。2025年6月末公司货币资金余额及募投项目铺底流动资金金额已基本覆盖未来新增流动资金需求,同时公司银行融资渠道畅通,可通过贷款等方式补充流动资金。公司取消补充流动资金项目是结合实际经营情况的合理考量。

科方得智库研究负责人张新原向北京商报记者表示,IPO企业在上会前取消补充流动资金的募投项目,通常反映了监管机构对募集资金合理性和必要性的严格审查。取消补流项目可能表明监管在引导企业优化募资结构,避免资金闲置或滥用,确保募集资金真正投向主营业务发展和科技创新领域。

在投融资专家许小恒看来,募投项目的必要性、募集项目投入的资金额度是否合理等问题都是IPO审核的重点。

毛利率与研发费用率引关注

在IPO过程中,健信超导毛利率及研发费用率情况也受到监管层的关注。

其中,报告期内,健信超导主营业务毛利率显著低于同行均值。具体来看,2022—2024年以及2025年上半年,健信超导主营业务毛利率分别为19.56%、22.84%、24.94%、24.84%,同行可比公司均值分别为46.27%、45.59%、45.17%、47.41%。

健信超导对此解释称,考虑与下游客户的长期合作及共同推动MRI设备市场开拓与普及,基于成本对产品进行了合理定价;未来市场扩展空间较大,经营策略为在保持合理毛利的情况下,通过销量及收入增长获取更多盈利。此外,细分产品、客户结构和市场地位差异使得公司毛利率相对较低。细分至超导磁体同类产品,公司毛利率与辰光医疗不存在重大差异。

与同行可比公司相比,健信超导期间费用率偏低。其中,对于闯关科创板的企业来说,研发费用率是一个重要指标。2022—2024年以及2025年上半年,健信超导研发费用率分别为5.66%、5.42%、6.5%、6.65%,同行可比公司均值分别为14.44%、14.41%、18.36%、17.65%。

健信超导对此表示,公司前期的研发投入与技术积累,为报告期内的技术研发奠定了良好基础,提高了研发项目及关键技术攻关的成功率,使得公司研发资金的使用效率较高。

此外,健信超导表示,报告期内,公司针对1.5T无液氦超导磁体及1.5T零挥发超导磁体进行重点研发投入,同行业可比公司MRI相关研发投入金额及占比并未显著高于公司。联影医疗产品线及研发方向较多,使得整体研发投入金额及占比高于公司,其MRI产品线尤其是1.5T/临床场景磁共振系统研发投入占销售收入比例与公司研发费用率较为接近;与辰光医疗相比,公司在MRI超导磁体领域的投入金额较高,辰光医疗的研发费用率因销售收入较小而高于公司。

在科创板强调“硬科技”属性的背景下,健信超导能否成功过会,证明自己的技术成色与成长潜力,答案即将揭晓。