2025年,在权益市场回暖的带动下,“固收+”基金收益弹性凸显,逾95%的产品实现正收益。其中,可转债基金更是凭借其突出的弹性成为领跑者,部分产品年内收益甚至超过38%。

Wind数据显示,截至2025年10月14日,用以衡量不同类别“固收+”基金表现的核心指数年内均实现显著上涨。具体来看,Wind混合债券型一级指数、万得混合债券型二级指数、万得偏债混合型基金指数、万得可转债基金指数年内涨幅分别达到2.09%、4.8%、5.68%和19.05%。

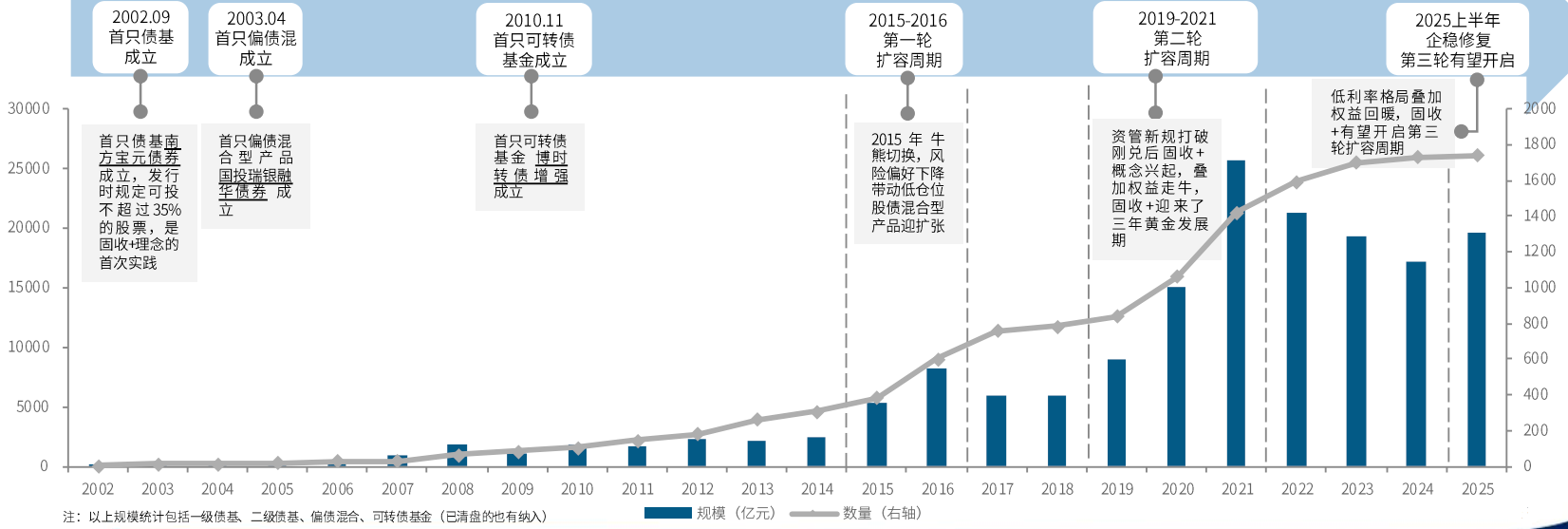

自2019年作为独立产品形态被市场广泛认知以来,“固收+”基金已见证了两轮明显的扩张。如今,随着债市资金外溢和权益资产走牛,它已经迎来规模连续三个季度的增长,并有望开启第三轮扩容周期。

从基金公司的竞争格局来看,“固收+”市场的头部效应日益明显,但也有不少基金公司凭借特色策略实现弯道超车。在低利率与市场波动并存的当下,多家机构认为,“固收+”策略以其“稳中求进”的特性,依然是投资者资产配置工具箱中的重要选择。

震荡上行的市场中表现亮眼,可转债基金领跑

据国金证券团队介绍,“固收+”本质上是一类平衡收益与风险的策略,以利率债、信用债等固定收益资产构建“安全垫”,“+”的部分可参与相对多元的资产类别,相对主流的收益增强资产有股票、可转债,还包括股票ETF、衍生品、另类资产等。

今年以来固收+基金表现可圈可点。据Wind统计,截至今年10月14日,年内全市场的3800多只固收+基金中,超过95%的基金都实现了正收益,年内收益超过15%的基金占比接近5%(注:份额分开计;本文固收+基金统计范围为混合一级债基(截至2025年中报时股票仓位大于0)、股票仓位在0-20%的混合二级债基和可转债基金、股票仓位在0-30%之间的偏债混合型基金、近一年股票平均仓位在0-40%之间的灵活配置型基金(不包含2024年7月以后成立的基金))。

其中,可转债基金继续扮演“弹性担当”。过钧在博时转债增强的二季报中写道,上半年转债方面整体贡献了较好的正回报,在泛固收类资产中表现突出。截至今年10月16日,博时转债增强A从2010年11月24日成立以来的年化回报达5.39%,位列同类第一,今年以来这只可转债基金的收益超过26%。

尽管市场风格轮动频繁,绩优“固收+”基金在资产配置上展现出明显的共性。根据华西证券对二季度收益前20%绩优“固收+”产品的梳理发现,其权益端普遍超配科技(电子、计算机),转债端则重仓金融类转债。比如绩优产品恒生前海恒源天利A和博时信用债券A,均体现出对科技股或金融转债的侧重。截至10月16日,两只基金近六月的收益均超15%。

二季度收益TOP20的“固收+”基金中(仅统计A类),南方基金就有3只;其次是华宝基金和银华基金,各有2只入榜。排名前三的“固收+”基金,分别是南方昌元可转债A、鹏华可转债A和招商安瑞进取A。

截至今年10月14日,南方昌元可转债A年年内收益超过38%,截至二季末的规模为15.33亿元。刘文良自2020年3月6日开始接管该基金以来,截至10月16日,期间任职年化回报超过10%,同类排名第一。

截至今年二季末,该基金的股票仓位在15%左右,前三大重仓行业分别是电子、国防军工、计算机。刘文良在季报中写道,该基金二季度保持了中偏高的股票和转债仓位,逐步降低了出口链的敞口,主要在科技自主可控、内需新消费、创新药、中小盘转债等方向挖掘结构性机会。

王石千管理的鹏华可转债A,成立于2015年2月3日,截至今年10月16日,这只基金近10年以来的总回报为86.87%,位居同类榜首。王石千自2018年7月13日管理以来的任职年化收益超过11%,位列同类基金第二。

截至今年二季末,该基金的股票仓位在17%左右,前三大重仓行业分别是电子、医药生物、机械设备。

排在第三位的是况冲管理的招商安瑞进取A,这只基金成立于2011年3月17日,截至今年10月16日的年内收益超过28%,位列同类第一。况冲自2023年6月21日接管以来的任职总回报为18.94%,同类排名43/899。

截至今年二季末,该基金的股票仓位在17%左右,前三大重仓行业分别是国防军工、传媒、电子。

另外拉长时间来看,华安基金朱才敏和许瀚天共管的华安智联表现也较为突出。Wind数据显示,截至10月16日,近三年以来华安智联A的总回报超过61%,位列偏债混合基金同类第一,年内收益也超过44%。不过这只基金截至今年二季末的股票仓位超过44%,不在以上筛选名单内。

当然基金公司也会特别提示投资者,“固收+”并不代表投资于基金一定盈利,也不保证最低收益,“固收+”产品的预期风险、回撤率及波动率一般均高于普通纯债基金,部分“固收+”产品在三季度净值下跌超过5%。

东方红资管公募固定收益投资部基金经理余剑峰指出,“固收+”产品的客户资金所能承受的阶段性损失有限,因此基金经理必须严守“风险预算”这一前提,切忌将“以绝对收益为导向”错误地等同于“没有回撤”。

两轮周期洗礼,“固收+”步入第三轮扩容时代

“固收+”概念兴起并作为独立的产品形态成为资管行业重视并积极布局的赛道,可以追溯至2019年。此前虽已有雏形,但并未形成清晰的赛道共识。如果将此前低仓位混合型产品规模变迁纳入“固收+”的规模发展历程,可以看到“固收+”基金已经经历了两轮明显的扩张周期。

结合国金证券研究所的统计来看,第一轮在2015年,权益市场的牛熊切换促使资金涌向稳健资产,在债牛推动下,“固收+”基金规模初具雏形,但扩张幅度有限。

第二轮是2019至2021年,在股票与转债的赚钱效应驱动下,行业迎来爆发式增长,规模在2019年突破万亿,并于2021年末触及2.8万亿元的历史峰值(含低仓位灵活配置型基金)。随之而来的2022至2024年上半年,市场则对其进行了一场严峻的压力测试。

历经两轮规模扩张周期的固收+

数据来源:Wind,国金证券研究所;规模统计截至2025年6月末

2025年,第三轮扩容周期正式开启。 在债市资金外溢与权益资产走牛的双重驱动下,“固收+”基金规模自2024年四季度起实现“三个季度连增”。据国金证券研究所统计,年中规模再度站上2万亿元大关,增长势头明确。

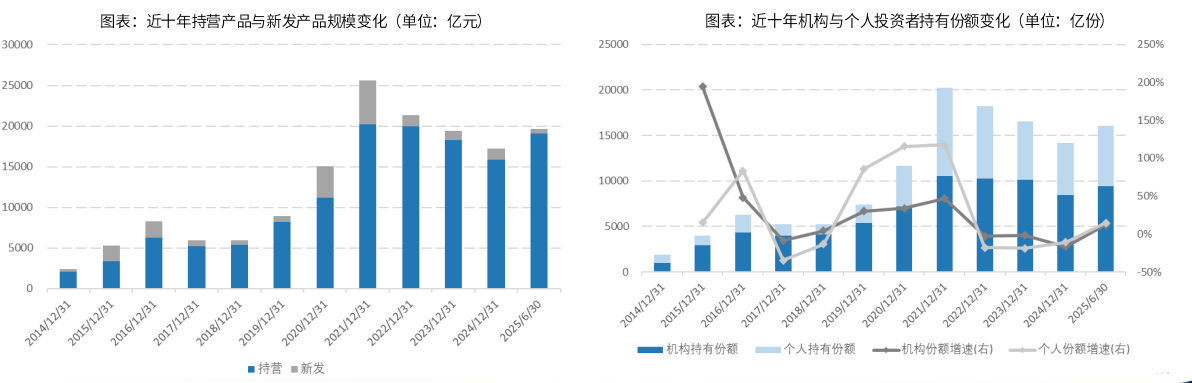

规模的驱动力也在悄然生变。 与以往依赖新发产品不同,存量产品的持营已成为本轮“固收+”规模增长的主导力量,新发产品则更多在权益市场环境友好或发行高峰期带来补充性增量。

数据来源:Wind,国金证券研究所;规模统计截至2025年6月末

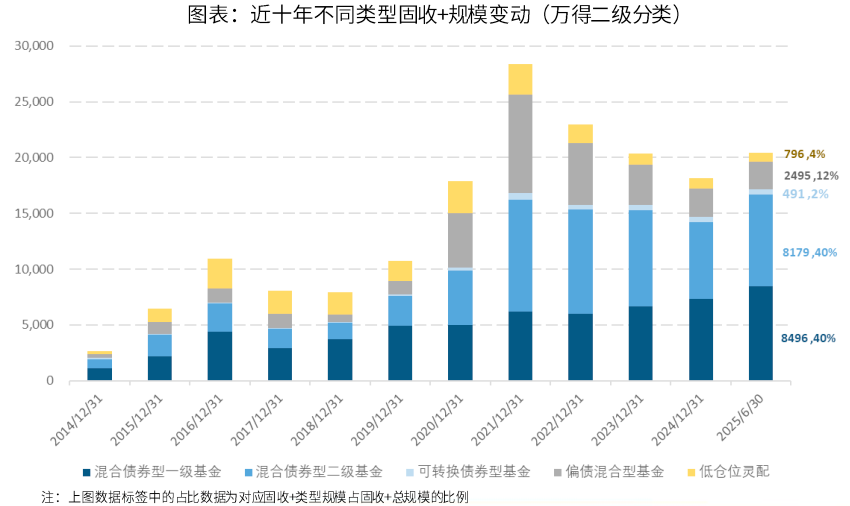

资金偏好同样呈现结构性迁移。 从万得二级分类来看,以一级债基、二级债基为代表的含权债基是固收+规模贡献的绝对主力,但在不同阶段,各类产品和资金渠道的主导地位也有所不同。

产品端,主力从2015-2016年的含权债基,转向2019-2021年的偏债混合基金;而在近年的震荡市中,能够替代纯债、追求绝对收益的一级债基则实现了逆势增长,成为资金寻求纯债底仓替代的选择。

数据来源:Wind,国金证券研究所;规模统计截至2025年6月末

资金端,驱动力量从2015-2016年“委外”的机构资金,转变为2019-2021年“理财搬家”的零售资金。2025年以来,在低利率环境下,机构与个人投资者共同入场,但个人端资金申赎波动更大,而机构资金则显示出更强的稳定性和定力,尤其在2022年以来“固收+”面临压力测试阶段里,离场幅度可控,且仍占据“固收+”市场的重要资金地位。

头部效应明显,各家竞争激烈

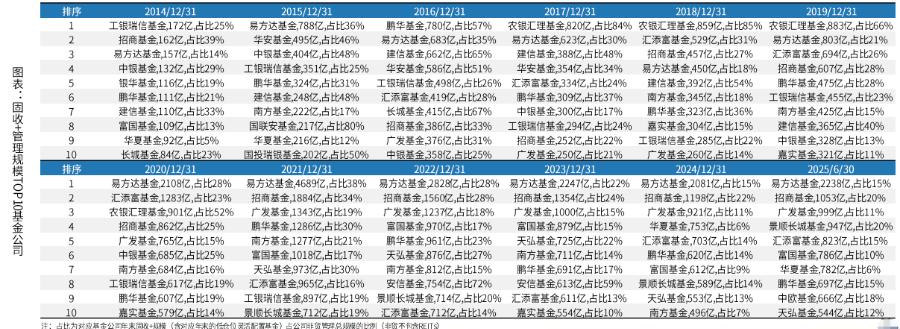

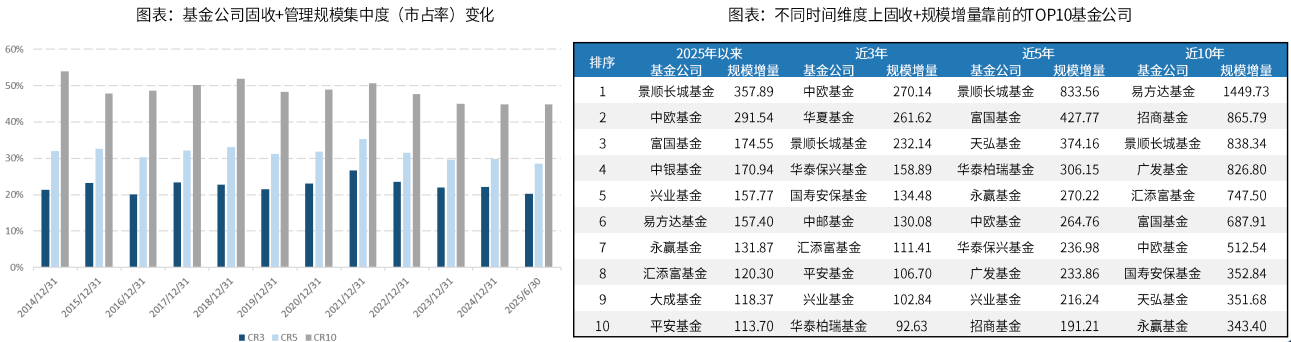

“固收+”市场的竞争格局,在2019年后经历了一场深刻的洗牌。据国金证券研究所统计,在“固收+”概念尚未兴起之际,早期市场由工银瑞信基金、农银汇理基金等传统债基强者主导,格局稳定;但随着赛道崛起,各家机构依据自身禀赋重点投入,逐步形成了 “一超多强” 的格局。

“一超”易方达基金地位稳固,规模遥遥领先。而其后的竞争,尤其在第三至第十名之间,则呈 “百亿拉锯战” 态势,排名每年更迭,战况激烈。截至今年上半年,“固收+”规模排名前五的分别为易方达基金、招商基金、广发基金、景顺长城基金和汇添富基金。

数据来源:Wind,国金证券研究所;规模统计截至2025年6月末

从业务结构来看,近三年多数头部基金公司的“固收+”规模占其非货规模的比例保持在15%–20%之间。但随着指数类产品的快速发展,该比例整体呈被动下降趋势。不过,也有部分玩家如景顺长城基金、汇添富基金、中欧基金等持续发力,其“固收+”规模占比不降反升,显示出在这一赛道的战略聚焦。

头部效应虽显著,但格局并非铁板一块。据国金证券研究所统计, 前十家机构“固收+”规模合计占据近半壁江山,彰显其资源聚集能力。然而,自2022年市场回调以来,头部集中度出现小幅下滑,背后是部分基金公司通过多元化产品线、差异化策略和灵活的管理模式,实现“弯道超车”。

从规模增量看,长跑与冲刺的赢家各异。以2025年上半年末为节点,与2024年末、2022年上半年末、2020年末及2015年末相比,长期视角下(近十年),固收+规模增长前三的机构分别为易方达基金、招商基金和景顺长城基金,广发基金、汇添富基金紧随其后。

而在短期(近半年)维度中,景顺长城基金、中欧基金与中银基金表现突出,凭借广泛的产品布局、稳健的业绩表现和机构认可度,实现规模显著跃升。

数据来源:Wind,国金证券研究所;规模统计截至2025年6月末

机构展望:“固收+”仍是重要配置工具,建议关注卡玛比率与策略匹配

尽管A股呈现牛市特征,但机构普遍认为,“固收+”策略在当前市场中仍具备不可替代的配置价值。

为何“固收+”仍是资产配置的压舱石?

永赢基金对21世纪经济报道记者表示,“固收+”在本轮行情中,是投资者力求“稳中求进”、在控制风险前提下分享资本市场红利的理想选择。尤其是当前债券收益率持续处于历史低位(如10年期国债收益率多数时间低于1.8%),且债券资产波动率波动加大,股票市场的持续回暖,可以为“固收+”策略提供良好的收益增强环境。

更重要的是,如今的“固收+”已逐步构建起更为精细的风险梯度。以永赢基金为例,该公司构建了覆盖低波、中波、高波的完整产品矩阵,并运用转债、股票增强、基金增强等多元化增强策略,适配不同风险偏好的投资者。

华安财保资管固定收益投资总监田昕明在8月末的访谈中也进一步点明了绝对收益型“固收+”产品不可替代的三大刚性需求:

其一,负债匹配需求。如保险资金需覆盖负债成本,追求确定性正收益,而非相对排名。

其二,高净值客户配置需求。部分资金寻求收益优于纯债理财的“稳健压舱石”型产品。

其三,客户体验与积累效应。绝对收益策略虽在牛市中未必领先,但在熊市中能有效控制回撤,帮助客户留在市场中,通过复利实现长期资产积累。

针对上一轮波动中部分“固收+”产品沦为“固收-”的教训,永赢基金建议,投资者可重点考察产品的卡玛比率(年化收益/最大回撤),该指标直接反映产品单位风险所对应的收益能力,高卡玛比率通常意味着产品在过去一段时期更优的回撤控制与盈利稳健性。

此外还需注意两点,一是看清细分策略,根据自身风险承受能力,匹配低波、中波或高波产品;二是坚持长期持有,避免因短期波动而频繁操作,以更好地体验“固收+”穿越波动的价值。

写在最后

从今年的数据来看,“固收+”的竞争本质已经改变。它不再是资产的简单拼盘,而是一场横跨宏观、行业、个券的多资产协同战。

资金回流的背后,是低利率环境所迫,更是管理人策略主动迭代的必然。当“+”的收益空间被压缩,当“固收”的β不再慷慨,产品的生命力便全然取决于基金经理选股、选券、择时的“微雕”能力。

三季报即将拉开帷幕,谁能在波动中守住回撤,在分化中捕获超额收益,市场即将揭晓答案。