海报新闻记者刘敬怡报道

一边是近6000万元的慷慨分红,一边是拟募资9000万元“补血”,健信超导的IPO操作引发市场关注。

10月21日,宁波健信超导科技股份有限公司(以下简称“健信超导”)迎来科创板IPO上会审议。

根据招股书上会稿,健信超导计划募集资金7.75亿元,用于无液氦超导磁体等项目。然而,在IPO前,公司连续三年现金分红近6000万元,且招股书申报稿显示,公司最初的募资计划中包含9000万元补充流动资金。这种“左手分红、右手募资”的安排引发市场普遍质疑。

在监管问询后,公司虽已删除补流计划,但其背后的家族控股、研发投入不足问题,仍为此次IPO蒙上阴影。

募资计划“缩水”的背后

健信超导成立于2013年12月11日,法定代表人许建益,核心业务是医用磁共振成像(MRI)设备核心部件的研发、生产和销售。其主要产品包括超导磁体、永磁体和梯度线圈,这三类核心部件约占MRI设备成本的50%。今年5月9日,健信超导IPO申请获上交所受理,5月31日进入问询环节。

据披露,2022年至2024年,健信超导累计派发现金红利5999.89万元,占同期净利润总额的43.12%。

细分来看,公司2022年、2023年和2024年,健信超导的分红金额分别为1999.97万元、1999.96万元和1999.96万元。甚至在2025年3月,也就是递交上市申请前两个月,公司还决议分红1999.96万元。

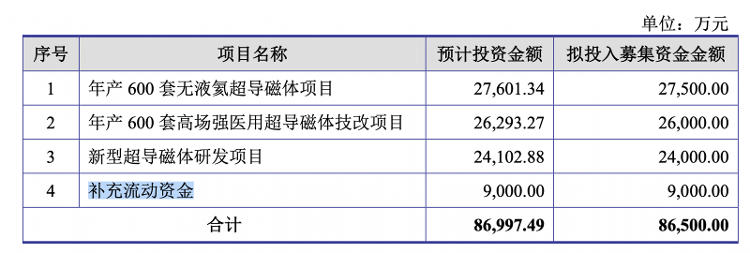

而在今年5月健信超导招股书申报稿,计划募集资金8.65亿元,其中安排9000万元用于补充流动资金。

健信超导招股书申报稿

在IPO前如此高比例分红,让人质疑公司是否真的缺钱。这种操作引来上交所的重点关注,在第一轮问询中均被质疑。

在上交所的第一轮问询中,要求公司说明现金分红的主要去向及相关资金流水核查情况,以及说明补流规模的合理性和必要性。

健信超导解释称,报告期内,现金分红款主要去向为个人消费、家庭往来及开支和投资理财等,不存在异常。

对于补流规模的合理性和必要性,健信超导解释称公司募集资金投资项目中补充流动资金规模为9000万元,其余募投项目包含的铺底流动资金为1.57亿元,合计为2.47亿元,小于测算的未来营运资金缺口3.41亿元。

此外,报告期内,对应净利润的现金分红金额为5,999.89万元,占公司未来营运资金缺口的占比较低,现金分红规模较小,且与补充流动资金、铺底流动资金规模相加后仍小于未来营运资金缺口。因此,公司募集资金中的补流规模具有合理性和必要性。

然而,在最新的上会稿中,补流项目已被删除,募资总额也从最初的8.65亿元调整为7.75亿元。

股权结构家族化特征明显

股权结构显示,健信超导呈现出明显的家族化特征。

上交所的第一轮问询显示,公司实控人及亲属合计控制公司表决权超过60%,实控人许建益、许卉及许电波一家三口合计控制公司59.92%的表决权。

其中,许建益直接持有公司41.51%的股份,为公司控股股东;许卉和许电波各直接持有4.36%的股份;此外,许卉通过凯方投资、启益投资分别控制公司4.84%的表决权。许建益系许卉、许电波之父,许电波、许卉系兄妹关系,三人已于2019年10月签署《一致行动协议》。

不仅如此,在9名董事中,有4名是许建益的亲属,另有7名董事由其提名。

这样的股权结构和董事会构成,令市场担忧公司治理结构是否规范,中小投资者利益能否得到充分保护。

对此,在上交所的第一轮问询中,要求说明发行人公司治理结构是否健全及运行良好,现有股权结构、公司治理架构是否可能导致中小投资者权益易受侵害。

健信超导称,发行人公司治理结构健全及运行良好,现有股权结构、公司治理架构不会导致中小投资者权益易受侵害。发行人已根据相关法律法规在上市后的股东利益保护、公司治理有效性、健全内外部监督制衡、防止实际控制人不当控制行为等方面采取了有效的措施和安排,以保护中小投资者的利益。

研发投入偏低

作为科创板申报企业,健信超导的研发投入明显偏低。

上交所第一轮问询显示,2022年至2024年,公司研发费用率分别为5.66%、5.42%和6.50%。这一水平远低于同行业可比公司14.44%、14.41%和18.36%的平均值,仅约为同行1/3。

此外,截至2024年末,公司拥有研发人员90名,占员工总数的16.92%。其中,硕士及以上学历人员仅17人,占比18.89%。

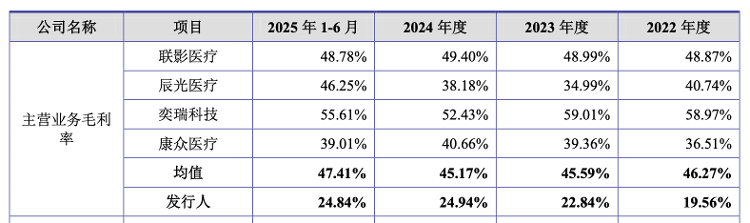

研发投入不足或直接影响了企业的盈利水平。报告期内,公司主营业务毛利率分别为19.56%、22.84%和24.94%,远低于同行平均值的46.27%、45.59%和45.17%。

健信超导主营业务毛利率远低于同行平均值

此外,公司存货规模持续攀升,从2022年的1.82亿元激增至2024年的3.19亿元。存货占流动资产比例高达62.56%,若市场需求变化或技术迭代,可能面临减值风险。

与此同时,公司还面临液氦等核心原材料进口依赖问题。

在上交所的第一轮问询中,健信超导坚称公司未来5年销售收入有望保持较快增长,业绩下降风险较小。在上会中,健信超导将迎来怎样的结果?市场正拭目以待。