10月22日,A股市场走势分化,石油、银行等红利板块再度走强,科技板块集体回调;受国际金价突发跳水影响,A股有色金属板块早盘一度跌逾3%,随后跌幅收窄。截至10:12,有色50ETF(159652)跌1.92%,作为深交所新晋两融标的,有色50ETF(159652)昨日继续获融资客增仓,最新融资余额超700万元。

有色50ETF(159652)标的指数成分股涨跌不一,黄金股重挫,中金黄金、山东黄金、赤峰黄金等跌超4%,紫金矿业跌超2%,北方稀土跌2%,华友钴业、赣锋锂业等回调;洛阳钼业、中国铝业等逆势上涨。

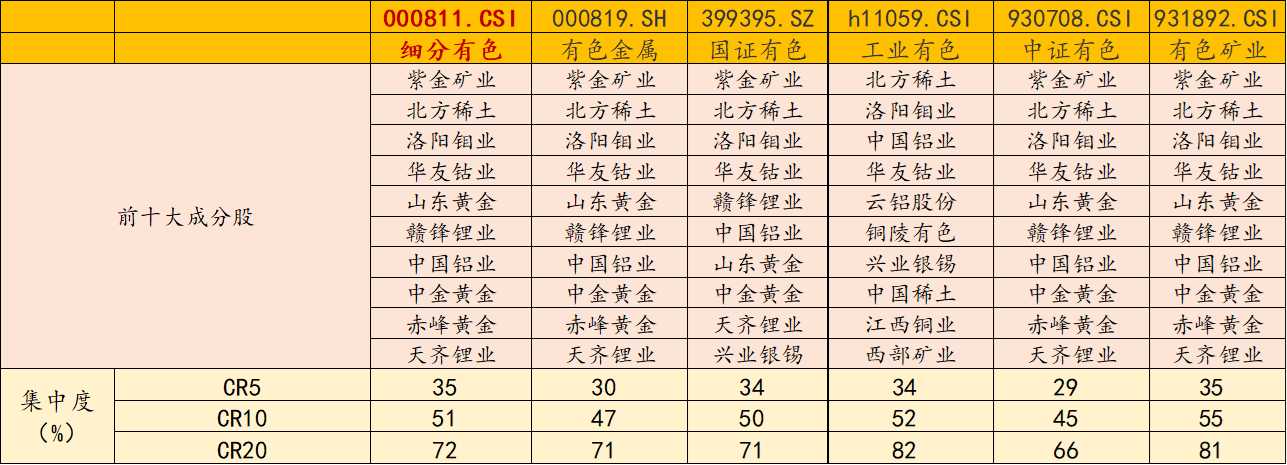

【有色50ETF(159652)标的指数前十大成分股】

周二(10月21日),国际贵金属市场遭遇罕见重挫。现货黄金最深跌幅达6.3%,报约4080美元/盎司,创逾12年来最大单日跌幅。周三盘中,现货黄金延续回调,LME铜同样下跌。

市场分析指出,贵金属大跌主要因避险情绪降温,美元走强,以及投资者因担心近期历史性的上涨令其估值过高而锁定利润。铜下跌是受美元走强和需求平静期影响。

【黄金大逻辑未变:金融属性强化】

光大证券坚定表示,长期来看,看多黄金的大逻辑并未发生改变。一是,中美博弈向多领域扩散,全球秩序进入重塑期;二是美债偿付风险和美元购买力下降的问题仍然存在。在美国进入流动性宽松周期后,财政赤字货币化将再次打开美国债务扩张空间。黄金作为超主权货币,将继续成为对抗以美元为代表的信用货币走弱的最佳选择。(来源于光大证券20251021《黄金“狂欢”未歇,铜价能否共舞?》)

【铜价有望补涨:铜金比较低&供给结构性紧缺周期】

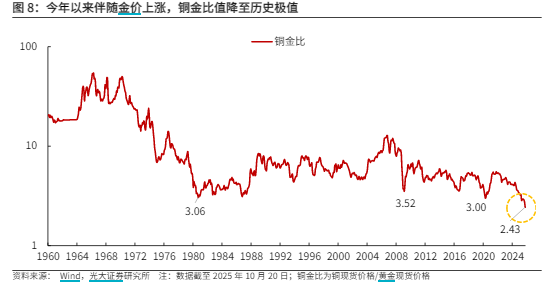

光大证券指出,当前铜金比处在历史极低水平,铜价有望迎来补涨行情。历史上看,铜金比与美国制造业PMI相关度较高,而当前铜金比远低于制造业PMI同等水平下的历史表现。目前美国制造业周期处在筑底阶段,随着美联储降息周期重启,制造业周期修复有望带动铜价上涨。

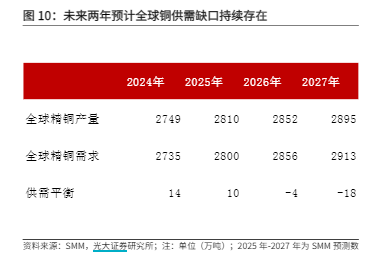

从基本面来看,铜正进入一轮结构性紧缺周期,其价格中枢或长期抬升。

需求层面,在全球能源转型、AI革命的双轮驱动下,铜的需求引擎正逐步从传统工业领域转向“科技+能源”,其作为战略金属的地位将持续抬升。此外,美国制造业回流带来的电网重构需求,新兴市场的工业化进程提速以及欧洲防务支出提升带来的工业金属需求,也为全球铜消费提供了额外增量。供给层面,全球铜矿资本开支长期不足、矿山品位下滑、开发周期拉长导致其供给弹性较弱。近年来随着铜的战略地位日渐凸显,已经成为大国博弈的重要抓手,进一步加剧铜供应的不确定性。(来源于光大证券20251021《黄金“狂欢”未歇,铜价能否共舞?》)

当前整个有色配置价值突出,受“供给端收缩政策、需求端新质动能、经济周期共振、全球通缩预期、美元信用危机”等多重利好,若看好未来贵金属及大宗工业金属投资机遇,认准规模领先、“金铜含量”更高的有色50ETF(159652),场外联接(A类:019164;C类:019165)。有色50ETF(159652)具备以下优势:

1、“金铜含量”同类最高:有色50ETF(159652)标的指数铜含量达33%,金含量达14%,金铜含量高达47%,高居同类第一!

2. 龙头集中度领先:有色50ETF(159652)聚焦铜、金、铝、锂、稀土等兼具战略价值与供需缺口的核心品种,龙头集中度高,前五大成分股集中度高达35%,同类领先。

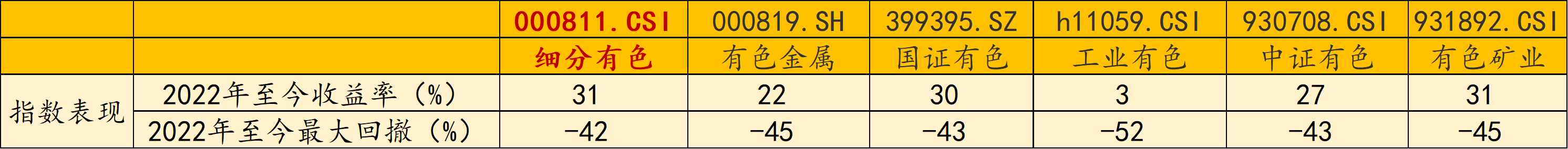

3、收益率表现更优:2022年至今,有色50ETF(159652)标的指数累计收益率同类领先,且最大回撤同类最低,投资体验更好。

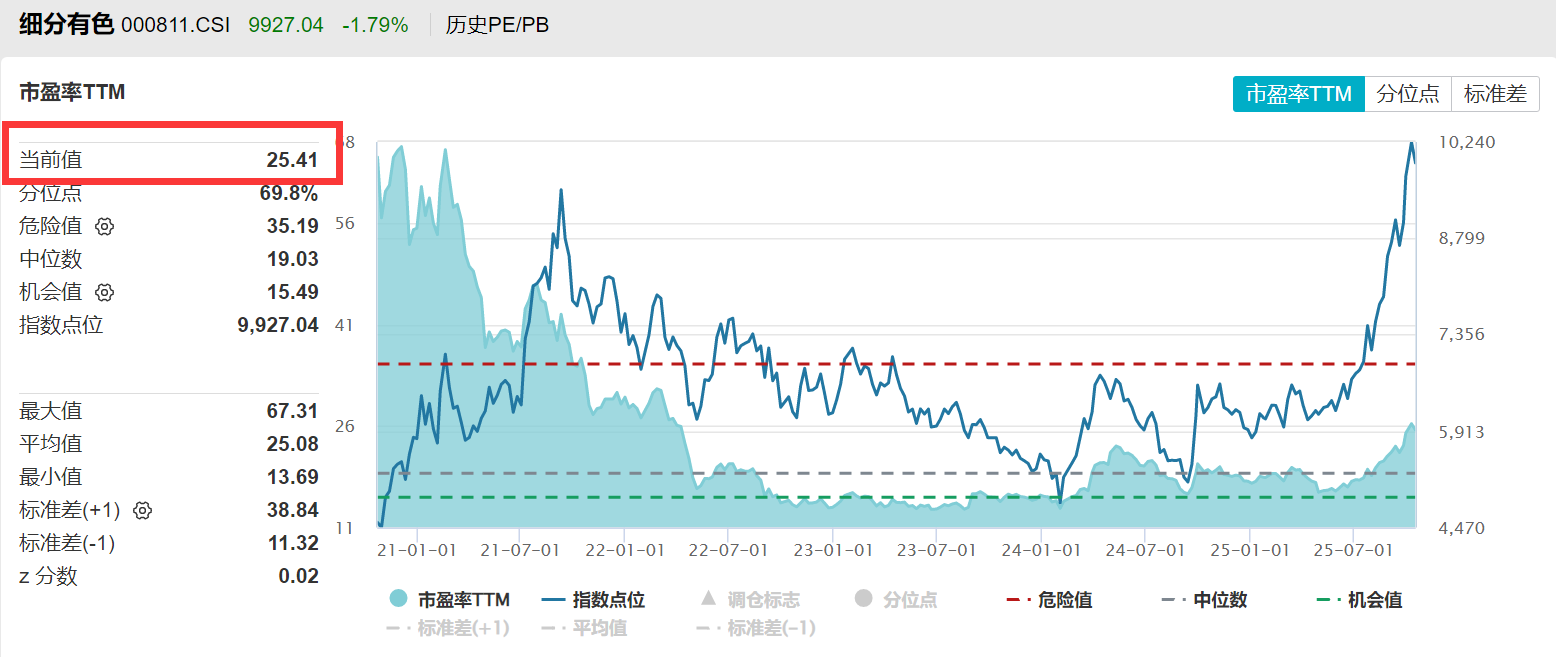

4、涨幅由盈利驱动,而非拔估值:有色50ETF(159652)标的指数PE(市盈率)为25.4倍,相比5年前下降了61%,估值性价比、安全边际高。值得注意的是,同期指数累计涨幅达116.5%,表明指数的涨幅来自于盈利驱动而非估值提升,当前处于EPS驱动阶段!

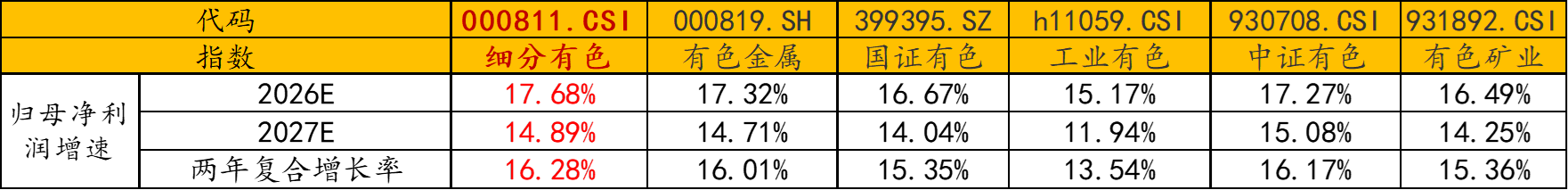

5、成长性更强:有色50ETF(159652)标的指数归母净利润未来两年复合增长率为16.28%,成长性优于同类指数!

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。以上基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者。请投资者关注指数化投资的风险以及集中投资于细分有色指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险等。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。