净值与新发双增,百亿私募数量迅速破百。

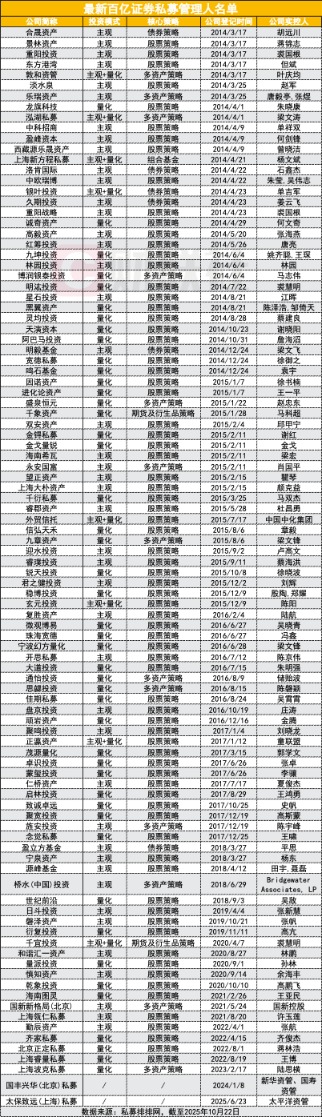

私募排排网数据显示,当前百亿私募数量增至100家,10月新增4家,9月以来新增9家。

此轮扩容中主要以主观私募为主,9月以来新晋9家百亿私募,主观策略私募占6家,混合策略为2家,仅大道投资1家量化私募。9家百亿私募中,红筹投资、源峰基金、上海新方程私募、望正资产旌安投资是重回百亿阵营的熟面孔,正瀛资产、开思私募、太保致远(上海)私募和大道投资为首次新晋百亿私募。

百家百亿私募中,量化私募数量最多,为46家;主观紧随其后,共44家;混合策略私募有8家;另有2家机构尚未披露投资模式。

百亿私募突破百家,主观成扩容主力军

10月以来,百亿级私募机构数量继续增加。

一方面,A股市场企稳回升,权益类资产收益有所提升,带动私募产品业绩与规模同步上升。另一方面,投资者对头部私募的认可度进一步提高,资金持续向业绩较稳、策略成熟的机构集中。此外,在业内看来,行业“头部效应”进一步强化,资源不断向优质私募倾斜,加速了行业优胜劣汰,也推动了百亿私募阵营的扩容。

百家百亿私募分布情况如何?

一是投资模式分布来看,在当前的100家百亿私募中,量化私募数量依然占优,共46家;主观私募紧随其后,共44家;混合策略私募有8家;另有2家机构尚未披露投资模式。

二是核心策略方面,股票策略仍占据主导地位。数据显示,76家百亿私募的核心策略为股票策略;多资产策略有13家;债券策略为6家;期货及衍生品策略共2家;另有1家机构以组合基金为核心策略。此外,还有2家百亿私募尚未披露其核心策略。

此轮扩容中,新晋百亿私募以主观私募为主,9月以来新晋9家百亿私募中,主观占比为6家。主观私募规模上升迅速,与当前环境复杂多变的市场环境相关。

一般而言,主观型私募策略灵活度高,能够依据宏观经济形势与政策变化及时调整仓位和行业配置,从而更好地适应市场波动。同时,部分主观私募的基金经理具备丰富的投资经验和较强的选股能力,在复杂行情中更能甄别优质标的,实现相对优异的业绩表现,吸引资金持续流入,进而推动规模增长。

值得注意的是,业绩带动规模上升也是重要原因。以今年三季度来看,科技板块强势的结构性行情为主观投资带来“反超”的机会,2025年三季度主观多头产品平均收益为20.43%,跑赢同期量化多头产品(平均回报率为17.41%)。

百亿私募仅1家负收益,量化展现出压倒性优势

2025年前三季度,A股市场整体呈现“宽幅震荡、风格轮动”的典型格局。中证1000、中证2000等中小市值指数表现突出,行业轮动频率明显加快,科技、绿色转型、大消费等板块轮番成为结构性机会的主线。市场流动性保持合理充裕,A股日均成交额持续站稳万亿元大关,为不同策略类型的实施提供了有利条件。在这一“波动中孕育机会”的市场环境下,主观百亿私募选股与择时能力得到体现,而量化策略则凭借对波动和轮动的有效利用,在因子挖掘与策略执行层面展现出独特优势。

私募排排网数据显示,前三季度纳入统计的62家百亿私募整体表现亮眼,展现出较强的市场适应能力,平均收益率达28.8%,其中61家实现正收益,正收益占比高达98.39%,仅有1家百亿私募未能取得正向回报。

实现正收益的百亿私募中,7家收益在10%以内,9家收益介于10%-20%,13家收益介于20%-30%,18家收益介于30%-40%,14家收益超40%,其中,复胜资产、灵均投资、开思私募、和谐汇一资产、宁波幻方量化等百亿私募表现抢眼。

其中,百亿量化私募在收益端展现出压倒性优势,前三季度38家有业绩展示的百亿量化私募平均收益率达31.9%,较19家百亿主观私募24.56%的平均收益率高出7.34%。

前三季度取得高收益的百亿私募主要集中在量化私募,前三季度收益超30%的32家百亿私募中,百亿量化私募占到24家,并且斩获百亿私募亚军,其中灵均投资、宁波幻方量化、稳博投资、诚奇资产、阿巴马投资等百亿量化私募表现居前;百亿主观私募仅7家,包揽了百亿私募前三名中除亚军以外的另外2个席位,其中复胜资产、开思私募、和谐汇一资产、久期投资和日斗投资等百亿主观私募表现居前。

百亿级量化私募业绩背后主要有三方面因素支撑:

首先,市场风格与量化策略优势高度契合。今年以来,中小市值指数持续走强,与量化模型擅长的中小盘选股和高频交易策略形成共振,为因子收益提供了丰富的来源;

其次,量化模型的系统化运作有效规避了主观情绪干扰,使其在快速轮动的市场环境中能够迅速捕捉交易机会;

最后,策略持续迭代与风控体系升级进一步增强了量化私募竞争力,多家百亿量化私募通过不断优化模型参数,提升了对市场变化的适应能力。

此外,百亿私募出海积极性高涨。百亿私募中,持有香港9号牌照的私募高达65家,占比近7成,出海实现全球化布局已经成为百亿私募发展的必选项。