公募大厂易方达基金近日再度成为行业焦点,原因并非新发爆款或业绩飙升,而是昔日“顶流”基金经理冯波正式卸下其管理的最后两只产品——易方达竞争优势企业混合与易方达研究精选股票。

至此,这位曾创下单日认购2399亿元历史纪录的明星经理,从一线投资岗位,转任公司副总经理级高管及权益投资决策委员会委员,专注战略与管理工作。

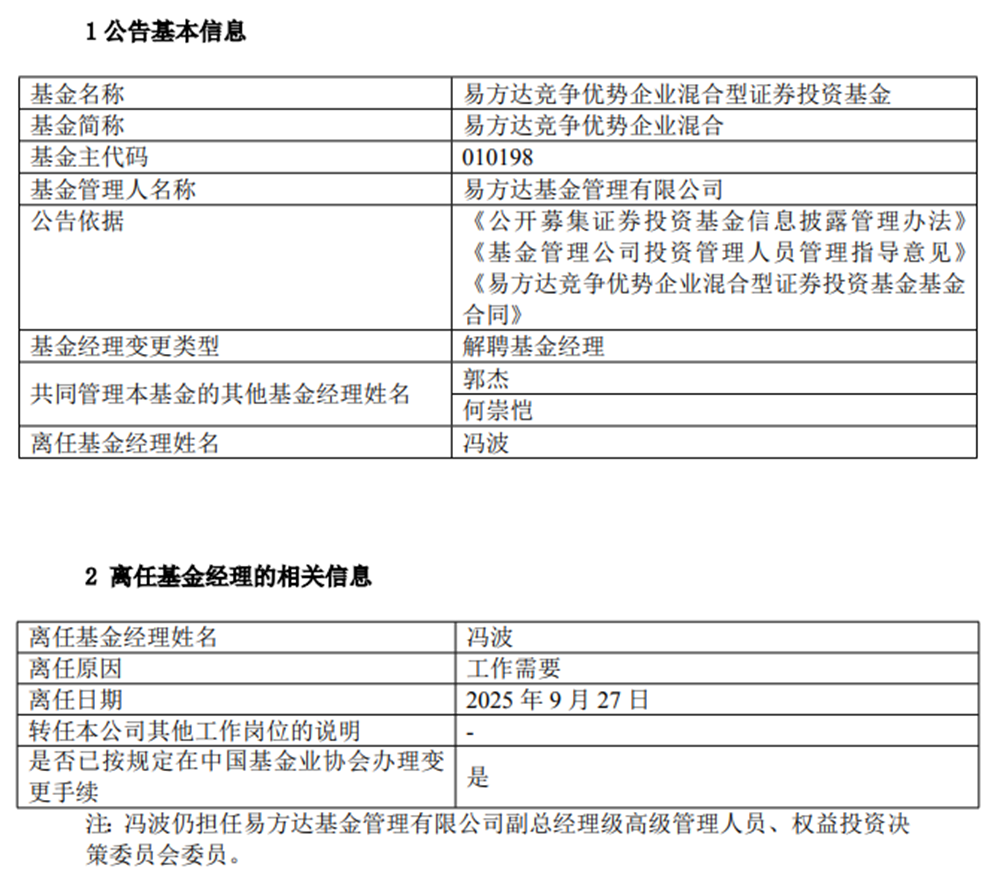

资料来源:基金公告,截屏日期:2025.10.15

然而,原本颇为常见的基金经理离任,何以引发轩然大波?

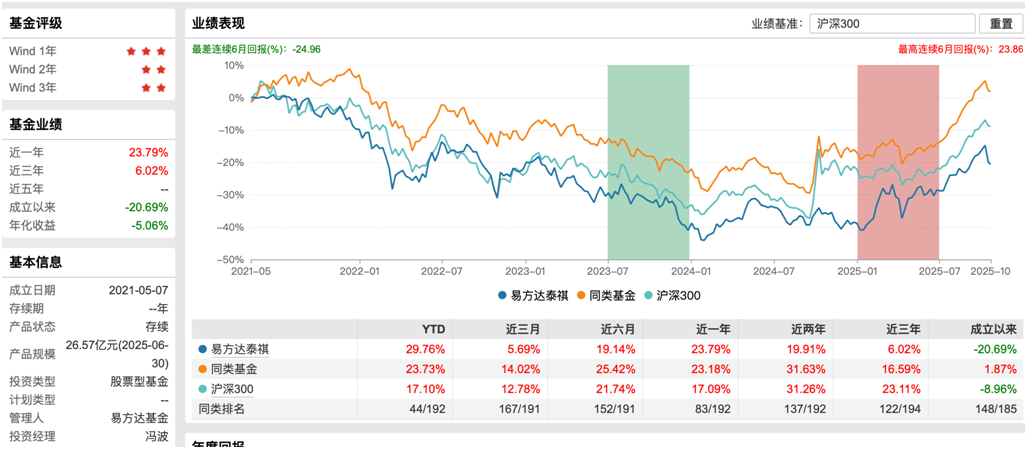

来源:天天基金

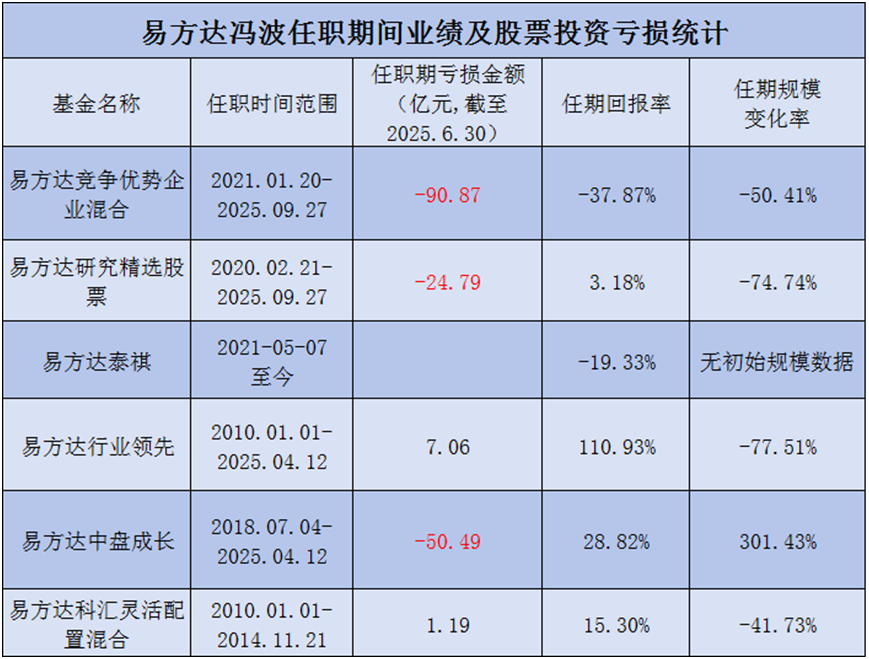

股票投资亏损186.12亿,就这么离任了?

2025年9月27日,易方达基金宣布,冯波“因工作需要”,卸任最后两只在管基金,仅留下了易方达泰祺养老金产品。wind数据显示,截至10月22日,由冯波作为基金经理的易方达泰祺养老金产品,成立于2021年5月7日,产品规模26.57亿元(2025.06.30),单位净值0.7931,成立以来-20.69%,年化收益-5.06%。

据了解,冯波的“传奇之路”,与多数基金经理的成长历程不同,他先后任易方达市场拓展部研究员、市场拓展部副经理、行业研究员、基金经理助理、公司副总裁(高级董事总经理)、研究部总经理、权益投资决策委员会委员等。其中,2010年起担任基金经理,2020年升任易方达公司副总经理。

作为曾经的“千亿顶流”基金经理,冯波离任之后,仍保留易方达基金公司副总经理和权益投资决策委员会委员,一方面堪称“完美转型”,另一方面却是被坊间形容为“基金经理逃兵”。

Wind数据显示,冯波共管理过6只偏股类产品,最高管理规模为2021年上半年的590.28亿元。作为基金经理,冯波的高光时刻是2021年1月18日,易方达竞争优势首发,单日有效认购金额超过2398亿元,创下公募基金历史最高纪录。该基金原定募集上限为150亿元,但因投资者认购热情高涨,实际募集规模远超预期,最终采用比例确认方式分配额度。

之后,随着A股市场环境变化,冯波的管理规模一路缩水,至离任公告之日,管理规模为26.57亿元。冯波任职期间,除了易方达中盘成长规模增长301.43%外,其他基金的规模均大幅下调,其中易方达行业领先基金任期内规模下降幅度最大为77.51%。

据Wind数据统计,截至2025年6月30日,除易方达泰祺养老产品外,冯波任职期间总计亏损157.9亿元。其中最大的亏损来源是股票投资,易方达竞争优势的股票投资亏损107.69亿元,易方达研究精选的股票投资亏损26.34亿元,易方达中盘成长的股票投资52.09亿元,这三只基金共亏损186.12亿元,减去易方达行业领先和易方达科汇灵活配置的盈利18.31亿元,旗下股票投资净亏损额高达167.81亿元。而冯波任期内,除易方达泰祺养老产品外,合计共收取管理费24.84亿元。

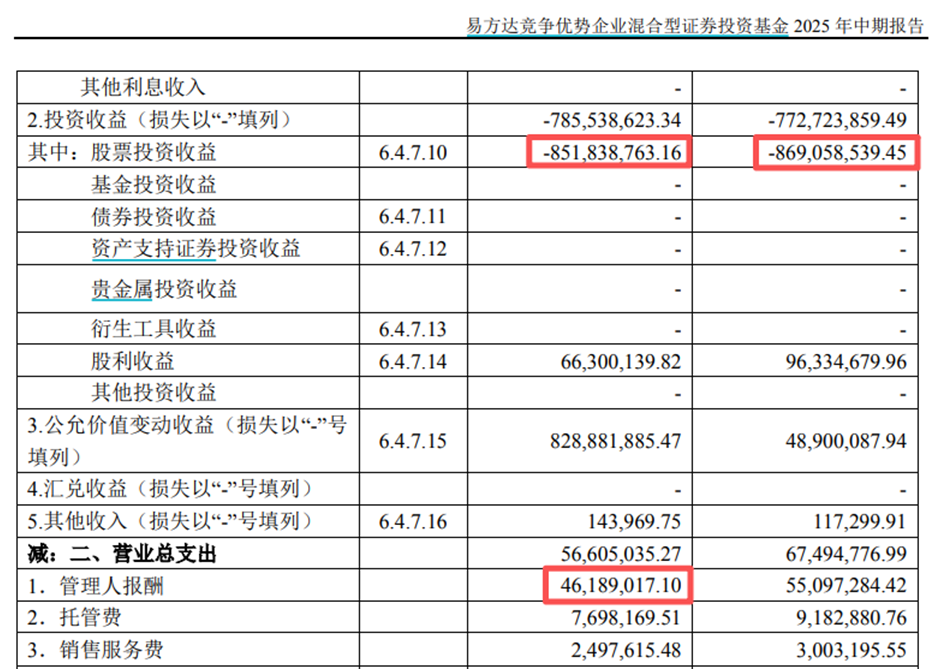

以当前规模最大的易方达竞争优势为例,仅今年上半年的股票投资就损失了8.52亿元(去年同期损失8.69亿元,如下图),业绩回报-0.32%,同期基准2.84%,万得偏股混合基金指数7.86%。值得注意的是,今年上半年,2594只偏股混合主代码基金中只有439只亏损,占比16.92%,易方达竞争优势就名列其中。但收取的管理费却一分不少,为1.2%,若投资者认购/申购本基金份额,在持有期间,投资者需支出的基金运作综合费率(年化)为1.4%,且管理人报酬仍超4500万元。

而根据证监会相关规定,基金经理离任需在30个工作日内完成履职审查并报备监管机构,审查内容包括投资决策合规性、风险控制有效性等。但截至 2025 年 10 月 15 日,易方达及监管部门均未披露冯波的审查结果。所以多项因素叠加,或许导致了投资者对冯波离任的强烈关注。

资料来源:基金定期报告,截至2025.6.30

业绩硬着陆,“高光”之后差异大

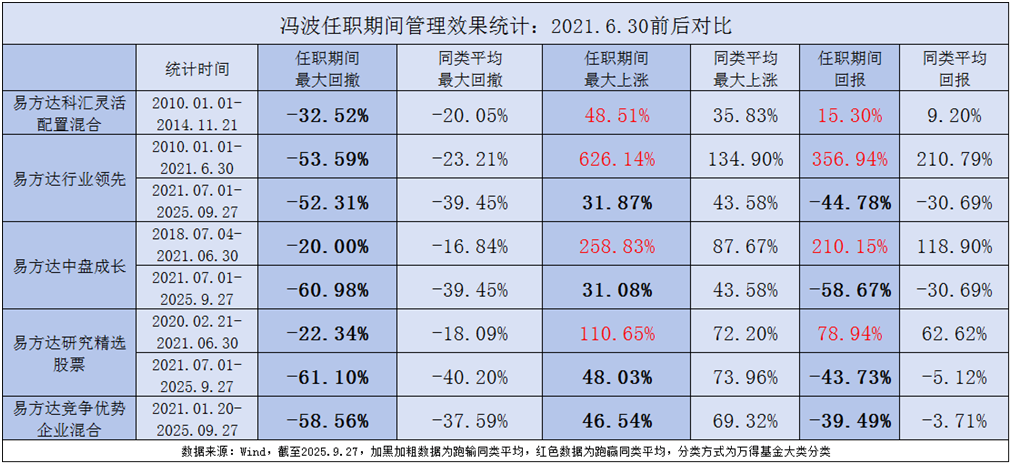

事实上,由于2021年以来的市场变化,偏股类基金的规模增长和业绩表现,整体上受到了较大的影响,而从冯波已卸任的5只基金,以2021年6月末为分界线进行分别统计发现,此前此后的区间最大回撤都远高于同类平均,且震荡回调期间(2021.7.1-2025.9.27)的业绩则全部“变脸”,最大上涨和区间回报都大幅低于同类平均。

这样的业绩表现,与此前冯波的“光环”形成了鲜明的对比。此前其基金已显现出高于同类的波动风险(最大回撤远超平均),风控能力存疑。2021年下半年市场风格切换后,其策略适应性不足的问题彻底暴露,这充分说明,其投资风格可能高度依赖特定市场环境,缺乏持续稳健的超额收益能力,未能及时应对市场结构性变化,最终导致业绩硬着陆。

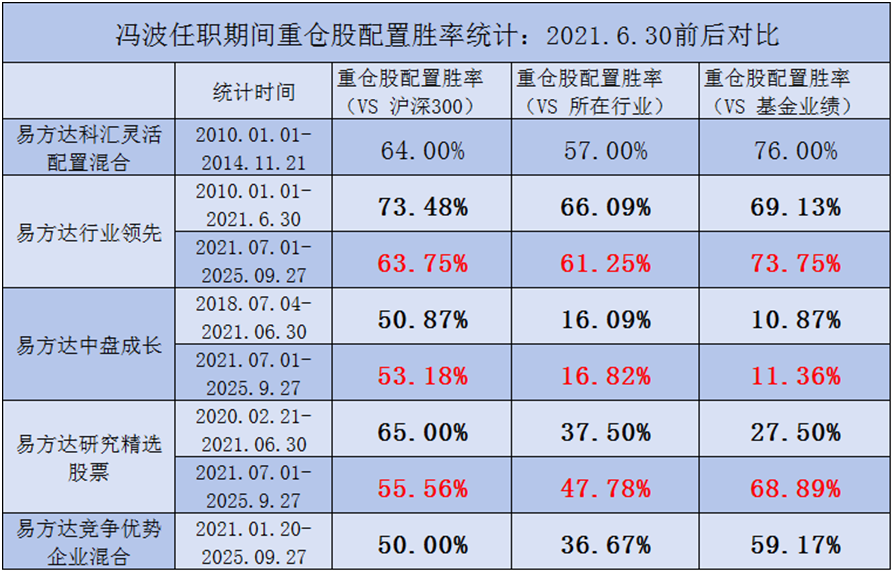

从冯波在管产品的管理运作过程看,根据其任期内基金定期报告统计,以重仓股报告期内涨跌幅与沪深300、重仓股所在申万一级行业指数(2021)和基金当期净值增长率进行对比,重仓股的涨幅更大或跌幅更小代表当期配置胜出,从而得出统计时间区间内的配置胜率。根据过往不完全统计,主动股基要取得较好的业绩表现,重仓股的平均行业配置胜率及相对于沪深300的平均配置胜率,几乎都需要在50%以上。

如下表统计结果所示,与冯波在管基金产品业绩一样,其前十大重仓股相对于沪深300的重仓股配置胜率在2021年6月之后明显下降;相对于重仓股所在行业的胜率更是普遍较低,平均胜率仅为42.4%,连一半都没达到。其中较有代表性如2021年高位接盘隆基绿能,此后跌超60%。2023年押注白酒撞上阴跌,2025年又急转半导体军工。这些调仓动作不仅没有分享到行业红利,重仓股反而更多的是该行业中表现相对不佳的普票,仿佛突然间就不再具备之前多年拥有的超强选股能力,这让人甚为疑惑。

数据来源:基金定期报告、Wind,截至2025.9.27,配置胜率计算方式为当期统计标的涨跌幅大于比对标即为胜出,并以合计胜出次数/统计总样本数*100%计算胜率。重仓股配置胜率并非实际管理运作过程,仅为截止日数据举例,不作为任何投资建议及业绩保证。

“冯波的‘完美转型’也折射出头部基金公司的治理漏洞。作为易方达前研究部总经理、权益投决会委员,其重仓股平均配置胜率低于50%,却未触发内部风控预警。对比之下,中庚基金为丘栋荣配备独立研究团队,每季度披露‘估值偏离度报告’,通过制度约束降低策略风险。”有业内人士透露,部分公募为“保规模、造明星”,刻意放松对顶流基金经理的风控监督,最终将风险转嫁给投资者。

“顶流没落”?有人仍在逆市“狂飙”

无独有偶,曾经名噪一时的广发基金刘格菘,踩着半导体的风口横空出世,乘着新能源的东风继续登顶,在2021年下半年以来,在管产品的亏损幅度远超同类平均;诺安基金明星基金经理蔡嵩松,因重仓半导体板块一战成名,2020年管理规模达409.92亿元,如今涉案案件仍在审理中;而真正的“千亿顶流”易方达张坤,2018年管理规模未到百亿,到2020和2021年连续2年管理规模超千亿,但2021年以来管理的基金整体业绩显著跑输同类平均,尤其是在偏股混合型基金领域。

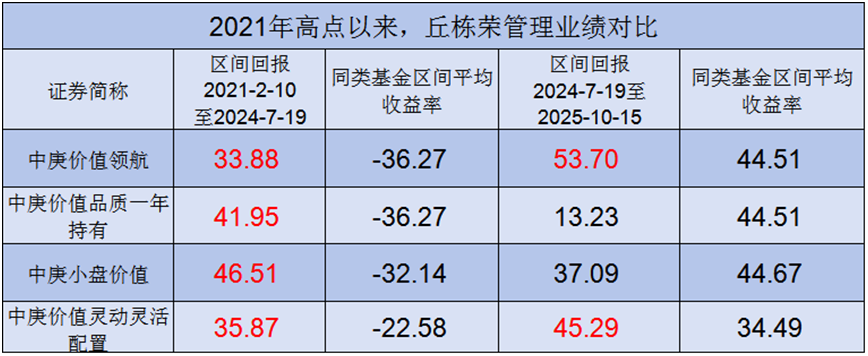

凡事总有例外。基金经理丘栋荣在汇丰晋信时管理业绩出色,2018年加入中庚基金,虽然管理规模同样坐过山车,但其2021年之后的管理业绩依然出色,在同类平均收益跌幅超30%的情况下,旗下4只基金的收益都超过了30%,直至他2024年7月19卸任旗下所有产品。

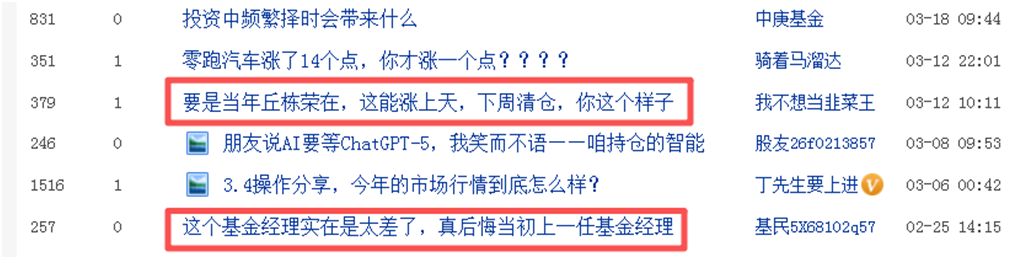

而对于丘栋荣的离任,投资者给出了与易方达冯波截然不同的情绪,更多的是依依不舍,至今仍在怀念,希望公募圈内多一些这样“始终如一”的长情长青型主动管理基金经理。

资料来源:天天基金,截至2025.10.15

冯波的退居幕后,是易方达乃至整个公募基金行业“去明星化”趋势的缩影。近年来,张坤、萧楠、陈皓、张清华等一众“投而优则仕”的副总级基金经理纷纷卸任行政职务,回归投资一线或专注投研体系建设。而冯波则选择了另一条路径——彻底退出基金经理岗位,转向管理与决策支持,体现出头部基金公司正加速推动“平台化、团队化、去个人化”的投研转型。

在监管倡导“以投资者利益为核心”的高质量发展背景下,易方达此举亦被视作对“规模崇拜”与“明星依赖”模式的反思与修正。未来,随着更多中生代与新生代基金经理走上前台,公募行业或将告别“一人扛旗”的时代,迈向更加制度化、系统化的资产管理新阶段。