财联社10月24日讯(记者赵昕睿)作为年内第12家A+H上市新股,广和通(00638.HK)不仅打破港股IPO新规下机制B新股首日“零破发”纪录,上市后股价仍持续承压。

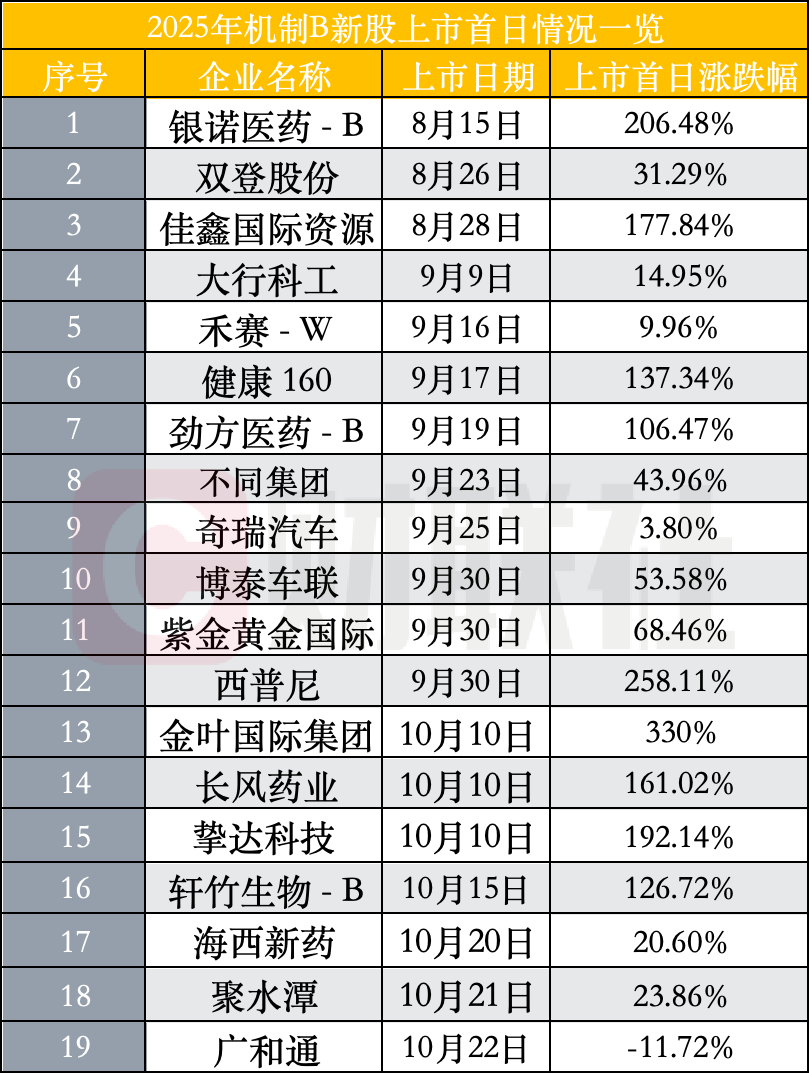

据港交所今年8月4日生效的《上市规则》,新股公开认购部分分配新增“二选一”机制:机制A将公开认购最大回拨比例从20%上调至35%;机制B允许发行人自主选定10%-60%的公开认购比例,但无回拨机制。新规落地至今,已有21只新股上市,其中19只采用机制B,仅2只选择机制A,机制B成为市场主流选择。

广和通作为新规后首只机制B破发企业,从暗盘已显现端倪,或预示市场热情并不高。10月22日上市首日,该股收盘跌幅达11.72%,昨日再跌6.95%,当前总市值降至159.03亿港元。上市首日,公司A股收盘下跌8.10%,昨日再跌1.27%。

从市场分析来看,广和通首日破发或受港股整体市场环境及通信板块短期波动影响。但无论何种原因,广和通破发或透露着,即使机构主导定价,若市场环境恶化或估值过高,仍无法避免破发风险。标志着港股打新从“无脑套利”转向更注重基本面和市场情绪。

值得注意的是,当前仍有八马茶叶、三一重工、剑桥科3家企业采用机制B招股,均计划于10月 28日上市。广和通的破发先例是否会对这3只新股的上市首日表现产生冲击,也成为市场焦点。

广和通采取机制B,公开发售比例为10%

作为国内无线通信模组领域的重要参与者,广和通于今年4月25日向港交所递交招股书,由中信证券独家保荐。据招股书披露,广和通核心产品包括数传模块、智能模块及AI模块,并向下游应用场景客户提供定制化解决方案,涵盖汽车电子、智能家庭、消费电子、智能零售等领域。

从发售方案来看,公司计划全球发售1.35亿股H股,占发行完成后总股份的15%,其中,90%为国际发售、10%为公开发售,另有15%超额配股权。而公司此次采取分配机制B,而这一机制的选择通常意味着公司已获得足够数量机构投资者的认购。

国际配售方面,公司引入了10家基石投资者,包括太平洋资产管理、中国太保(香港)、广发基金管理、国泰君安证券投资等,合计认购金额达13.55亿港元,占募资总额43.04%。招股期间,广和通认购情况踊跃。配售结果显示,公司本次申购人数共19.1万人,公开认购550.99倍,国际发售部分获得9.16倍认购。

不过,上市后的股价表现与前期认购热度形成反差,稳价机制随即启动。广和通此次稳价机构为中信里昂,“绿鞋”机制作为稳价工具,此次稳价资金已用近半数,初始资金规模约4.36亿港元。截至上市首日收盘,已有1.79亿港元的稳价资金投入使用,剩余可用资金约2.56亿港元。这意味着若后续股价出现持续下跌,仍有超过半数的稳价资金可用于托市。

更为市场关注的是,此次广和通上市首日破发,终结了中信证券近期保荐港股项目的“14连胜”纪录,此前该机构保荐的14家港股企业上市首日均实现上涨,分别为云迹、长风药业、紫金黄金国际、博泰车联、不同集团、劲方药业-B、天岳先进、银诺医药-B、中慧生物-B、维立志博-B、蓝思科技、泰德医药、IFBH、圣贝拉。

为何破发?

从AH股价格来看,广和通H股发行价本应具备一定“安全垫”,公司H股发行价为21.5港元(折合人民币约19.71元),而公司A股上市首日收盘价为27.57元,经折算后,H股发行价仅为A股价格的7.1折,但广和通H股上市首日仍难逃破发命运。

从其余因素来看,10月22日,A股与港股市场均呈下跌态势,或为广和通H股的上市表现带来了压力。当日,上证指数跌0.07%,收报3913.76点;恒生指数跌0.94%,收报25781.77点。

发行机制的选择也在一定程度上影响了散户参与度。广和通此次H股IPO采用港交所新规下的机制B,该机制要求发行人事先确定10%-60%的公开认购比例,且无回拨机制。广和通选择了最低10%的公开发售比例,国际配售占比 90%。这一安排直接降低了散户投资者的参与空间。

从广和通自身业绩表现来看,2025年业绩增速下滑,或削弱了投资者的信心。回溯业务调整轨迹,公司于2024年7月向EUROPA SOLAR出售旗下锐凌无线的境外车载前装无线通信模组业务以及连带资产,售价为1.5亿美元,完成了重要盈利业务的剥离。

这一剥离动作对公司业绩的冲击随后逐步显现。2024年第四季度数据显示,公司归母净利润同比下降85.21%。2025年上半年,公司实现营收为37.07亿元、归母净利润为2.18亿元,同比分别下降9.02%、34.66%,且单季度数据也同样承压。

值得关注的是,广和通并非年内唯一一只首日破发的A+H股新股。据统计,今年已有12家企业实现A+H上市,除广和通外,三花智控(02050.HK)、安井食品(02648.HK)同样在H股上市首日遭遇破发。具体来看,今年6月23日,三花智控收报22.5港元,跌幅为0.13%;7月4日,安井食品收报57港元,下跌5.00%。

而财联社记者进一步梳理这3家H股上市首日破发企业发现,在港股上市前一年,3家均出现业绩增速下滑情形。

新规后已有21家新股上市,机制B成主流

自港股IPO新规实施以来,市场已有21家新股采用新机制发行,机制B成为主流。据统计,21家新股中19家选择机制B,仅2家采用机制A,且目前两类机制均已出现首只破发个股。

从机制B新股表现来看,分化特征显著。19只个股中,9家上市后涨幅突破100%,具体包括金叶国际集团、西普尼、银诺医药-B、挚达科技、佳鑫国际资源、长风药业、健康160、轩竹生物-B及劲方医药-B;仅禾赛-W 与奇瑞汽车两家涨幅停留在个位数。

值得注意的是,另有3家采用机制B招股的新股,均定于10月28日正式挂牌上市,为八马茶叶、三一重工、剑桥科。

再看机制A的两家新股,表现同样出现分化。天岳先进H股上市首日上涨6.4%,奥克斯电气首日则下跌5.4%,未能实现开门红。

值得注意的是,新规实施后个别新股破发案例的出现,或已标志着港股打新从“盲打套利”正转向更注重企业基本面和市场情绪的深度考量。

港交所上市主管伍洁镟曾表示,IPO新规旨在提升新股定价及分配机制稳健性,并平衡各类投资者需求。从当前21家新股实践来看,发行机制选择与股价表现之间的联动效应已逐步显现。这一趋势不仅将推动发行人更精准地结合自身定位与需求选择适配的发行机制,也将进一步促使投资者建立更为理性、成熟的打新策略,为港股IPO市场的长期健康发展奠定基础。