由于椰子原料成本提高,以椰汁为主营业务的欢乐家三季度业绩出现暴跌。

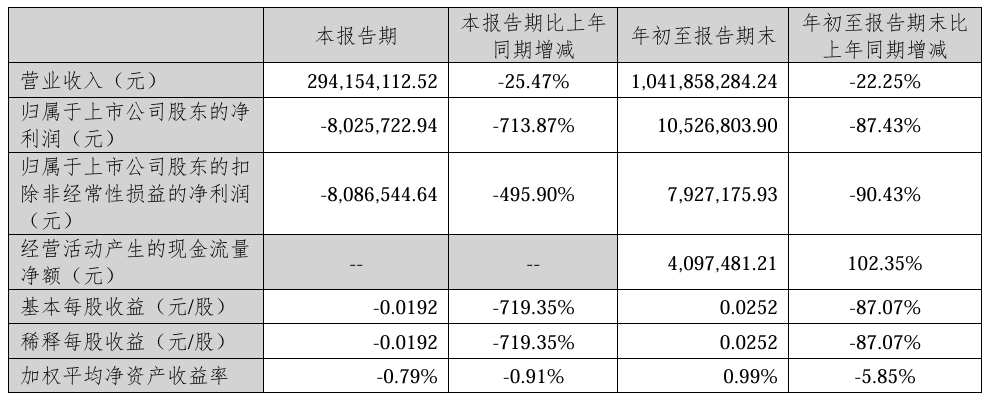

10月26日,欢乐家发布2025年三季报,今年第三季度实现营业总收入2.94亿元,同比下降25.47%,亏损约803万元,同比下降713.87%;前三季度,公司实现总营收10.42亿元,同比下降22.25%,归母净利润1052.68万元,同比下降87.43%。

这份惨淡的成绩单,与半年前“产品涨价1%-8%”的公告形成鲜明对比。可见,涨价未能挽救业绩,反而暴露了椰汁行业在成本与需求双重挤压下的生存困境。对于业绩下滑的主因,欢乐家表示,期内主要原材料采购成本涨幅较大。面对椰子原料成本的快速上涨,欢乐家选择斥资3871万元收购印尼椰子加工厂,试图打通上游供应链。然而,在椰汁热度消退、市场竞争白热化的当下,海外原料布局能否成为破局关键?

涨价救不了业绩

欢乐家面临成本暴涨压力

欢乐家来自湛江,以水果罐头起家,是该行业头部品牌。2014年,欢乐家进军植物蛋白饮料市场,推出“欢乐家生榨系列”椰汁。在行业风口期的加持下,椰汁业务逐渐超过水果罐头成为其第一大收入来源。但近几年椰汁市场热度下滑,也对欢乐家的整体业绩产生较大影响。

三季报显示,欢乐家第三季度椰基类饮料(含椰子水等植物基饮料)收入1.41 亿元,占公司营业收入的 47.94%;公司水果罐头产品完成营业收入 1.13亿元,占公司营业收入的38.54%。

对于业绩下滑的原因,欢乐家一方面表示,主要原材料采购成本“涨幅较大”;另一方面提到公司产品结构变化以及开拓了零食专营连锁渠道和椰子类原料初加工(椰浆)销售等多元化渠道。

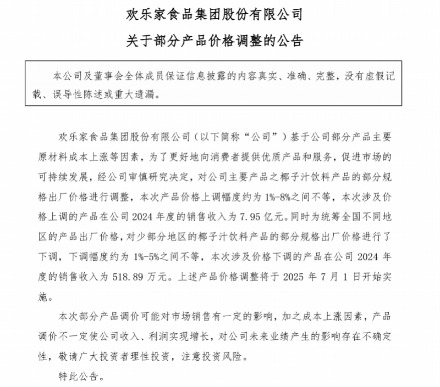

值得注意的是,今年6月,欢乐家曾宣布对部分椰子汁产品提价1%-8%,同时为统一价格,对小部分地区的椰子汁饮料产品的部分规格出厂价格进行下调,下调幅度约为1%-5%之间不等。价格调整于2025年7月1日开始实施,试图转移成本压力。但从三季报披露的数据来看,涨价策略收效甚微,成本涨幅远超终端提价空间。

事实上,自2024年起,全球椰子原料供需失衡已成定局。有行业人士透露,椰子价格“涨完价后只能满足客户部分需求”,部分品类价格甚至涨了几倍。

这种暴涨源于多重因素。一是气候与种植周期:东南亚主产区受厄尔尼诺现象影响产量,椰子种植周期长达7-8年,短期供给难以提升;二是需求结构变化:中国市场的椰子水、椰奶咖等新兴品类爆发,争夺有限原料;三是供应链壁垒:椰子加工依赖人工剥壳,自动化程度低,人力成本持续攀升。

然而,终端市场却似乎无法承受同等幅度的涨价。目前椰汁行业同质化严重,欢乐家以外,椰树、椰泰、特种兵、菲诺等都在争夺椰汁市场份额。竞争加剧的同时市场收缩,也让消费者对于椰汁饮料的价格更加敏感。

此外,欢乐家的罐头业务虽稳定,但毛利率低于饮料,且市场规模增长有限,难以弥补业绩缺口。随着零食渠道扩张,公司还需投入更多资源维护多元渠道,进一步侵蚀利润。

寻求海外原料布局

收购印尼工厂能否解成本之渴?

在成本压力下,欢乐家不得不在原料供应链上投入更多。

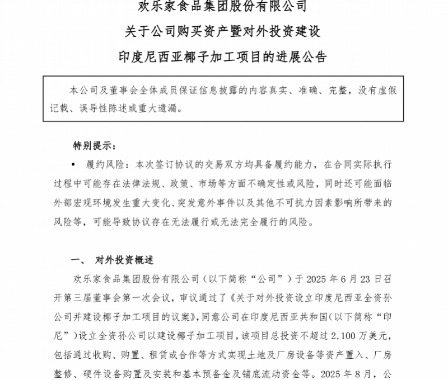

10月13日,欢乐家宣布通过印尼子公司以3871万元收购PRIMA COCO公司的土地、厂房及设备。这家成立于2019年的企业,拥有椰肉、椰水、椰奶等全系列加工能力,其“椰子肉加工制品”恰好契合欢乐家对椰肉原料的迫切需求。因此,这笔交易背后,是欢乐家对供应链自主权的终极争夺。

欢乐家在公告中明确表态,收购旨在“完善产业链上游布局”,表示本次交易有助于公司完善产业链上游布局,加强公司核心产品的原料供应及在供应链方面的竞争力,有助于公司未来逐步搭建公司自身的产品原料供应体系,提高公司原料供应的稳定性和安全性。

据了解,印尼是全球最大的椰子生产国,产量占全球约30%。收购当地加工厂不仅能获取原料,还能利用当地政策红利降低成本。PRIMA COCO母公司Prima集团深耕农业领域超40年,其种植资源可能成为欢乐家未来的潜在合作方向。

分析认为,这一战略源于近年来椰汁行业的波动与调整。从2024年以来,椰子原料采购单价已明显上升,而椰汁风味高度依赖原料新鲜度,掌控加工环节可优化产品一致性;此外,布局海外工厂可以跳过中间商直接获取初加工原料,降低采购成本。

然而,海外收购也暗藏风险。比如印尼劳工政策、环保法规与中国差异巨大,管理成本可能超预期。此外,当前欢乐家椰汁销量下滑,新增产能若无法充分利用,将加重财务负担。

椰汁行业进入红海竞争

消费变迁下品牌均需破局

从行业角度,欢乐家的困境是整个椰汁行业的缩影。曾经凭借健康概念风靡一时的椰汁,如今正遭遇前所未有的挑战。

2018-2022年,椰汁凭借“植物基”“天然”标签快速扩张,但如今乳饮市场的消费热点已转向茶咖、电解质水等品类。第三方数据显示,2024年椰汁品类线上销售额同比下滑12%,复购率低于气泡水等新兴品类。欢乐家椰汁连续两年销量下滑,也反映出品类生命周期的转折。

从竞争维度来看,传统椰汁企业面临多维围攻:高端市场有if、Vita Coco等进口品牌占据椰子水高端价位;新锐品牌如蔻蔻椰、椰满满等聚焦细分场景(如佐餐、烘焙);跨界巨头如伊利、东鹏饮料等通过常温椰奶布局渠道;部分现制茶饮店也推出鲜椰产品,分流包装饮料需求。

面对上述行业趋势,椰汁企业的供应链战争已成定局。面对原料困局,头部企业纷纷向上游延伸。比如椰树集团早就在海南建立自有椰林基地;特种兵则投资东南亚椰子采购网络。有声音指出,欢乐家此次收购,实则是被迫加入这场“供应链竞赛”。

但收购印尼工厂是一场“长期主义”布局,其成效需等待3-5年验证。在此期间,欢乐家需解决更紧迫的命题:如何提升产品创新力避免同质化竞争?如何平衡传统渠道与新兴零食专营店的关系?据业内人士分析,2025年椰子原料价格仍将维持高位波动。这意味着,在未来一段时间内,欢乐家仍将背负沉重的成本压力。