AI基金安信优势增长混合A(001287)披露2025年三季报,第三季度基金利润1.81亿元,加权平均基金份额本期利润0.8617元。报告期内,基金净值增长率为32.64%,截至三季度末,基金规模为8.14亿元。

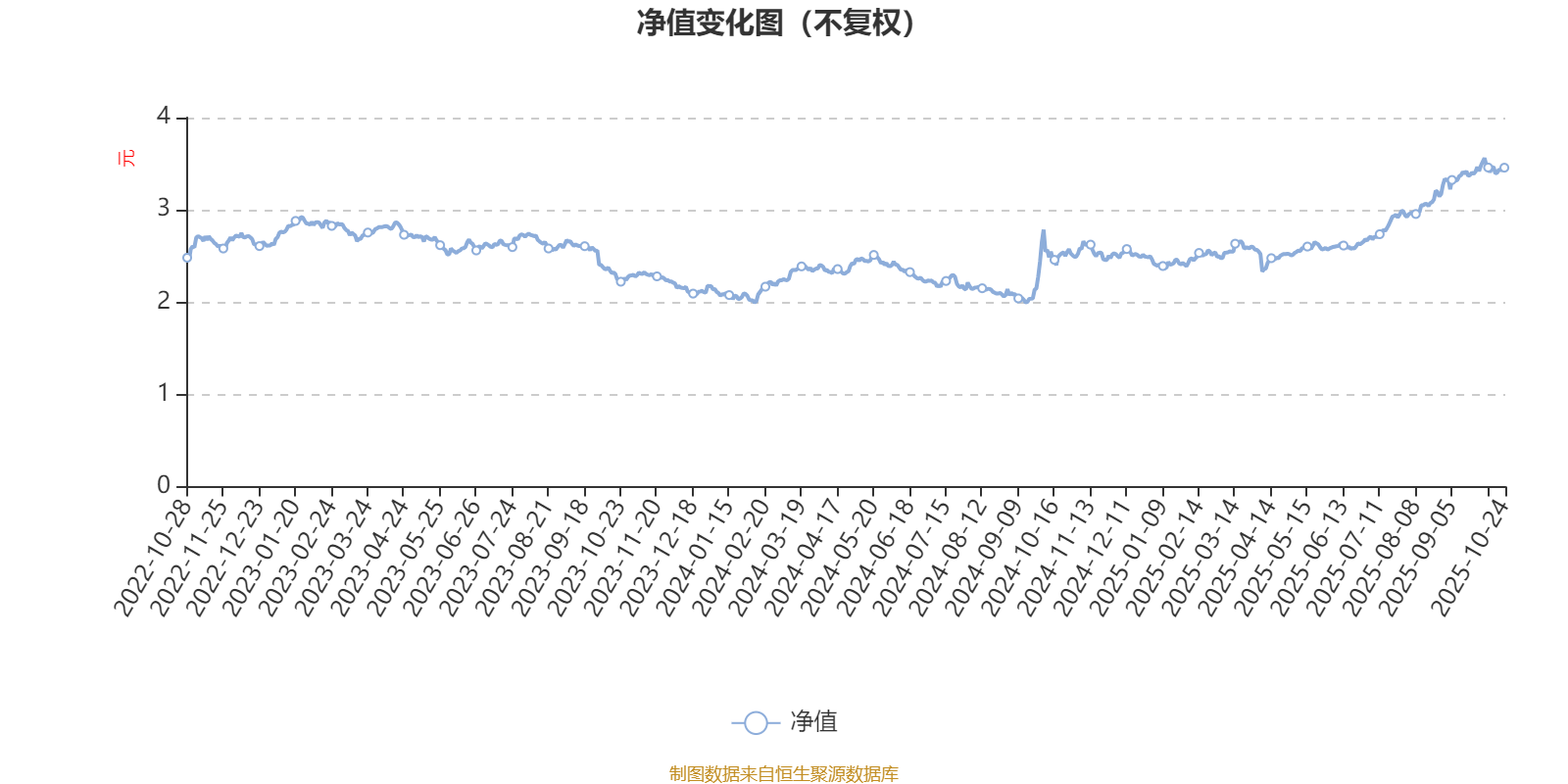

该基金属于灵活配置型基金。截至10月24日,单位净值为3.457元。基金经理是聂世林,目前管理的5只基金近一年均为正收益。其中,截至10月24日,安信睿见优选混合A近一年复权单位净值增长率最高,达38.59%;安信新目标混合A最低,为6.3%。

基金管理人在三季报中表示,在配置层面,本产品在第三季度减仓部分估值偏高的TMT及有色,加仓受益“反内卷”相关的的周期品,总体维持相对均衡的配置。展望第四季度,对外贸易风险增加,高位的科技板块中长期依然会占优,但短期股价波动有可能加大。黄金及能源金属等在美元降息周期叠加逆全球化背景下的资源保护主义,价格有望中长期维持高位。创新药短期受大国博弈影响,但中长期的增长逻辑依然未变。按目前趋势,预计国内消费及地产链依然承压。

10月下旬四中全会后,重点观察政策对内需消费场景的态度变化。“反内卷”是破局的重要手段,煤炭、钢铁、光伏、生猪、快递等行业反内卷持续推进,预计第四季度将会有更多严控产能的行业政策加速落地,预计反内卷行业(周期为主)盈利会有所修复。当前市场流动性充裕,整体估值合理偏低,市场依然有较好投资机会。

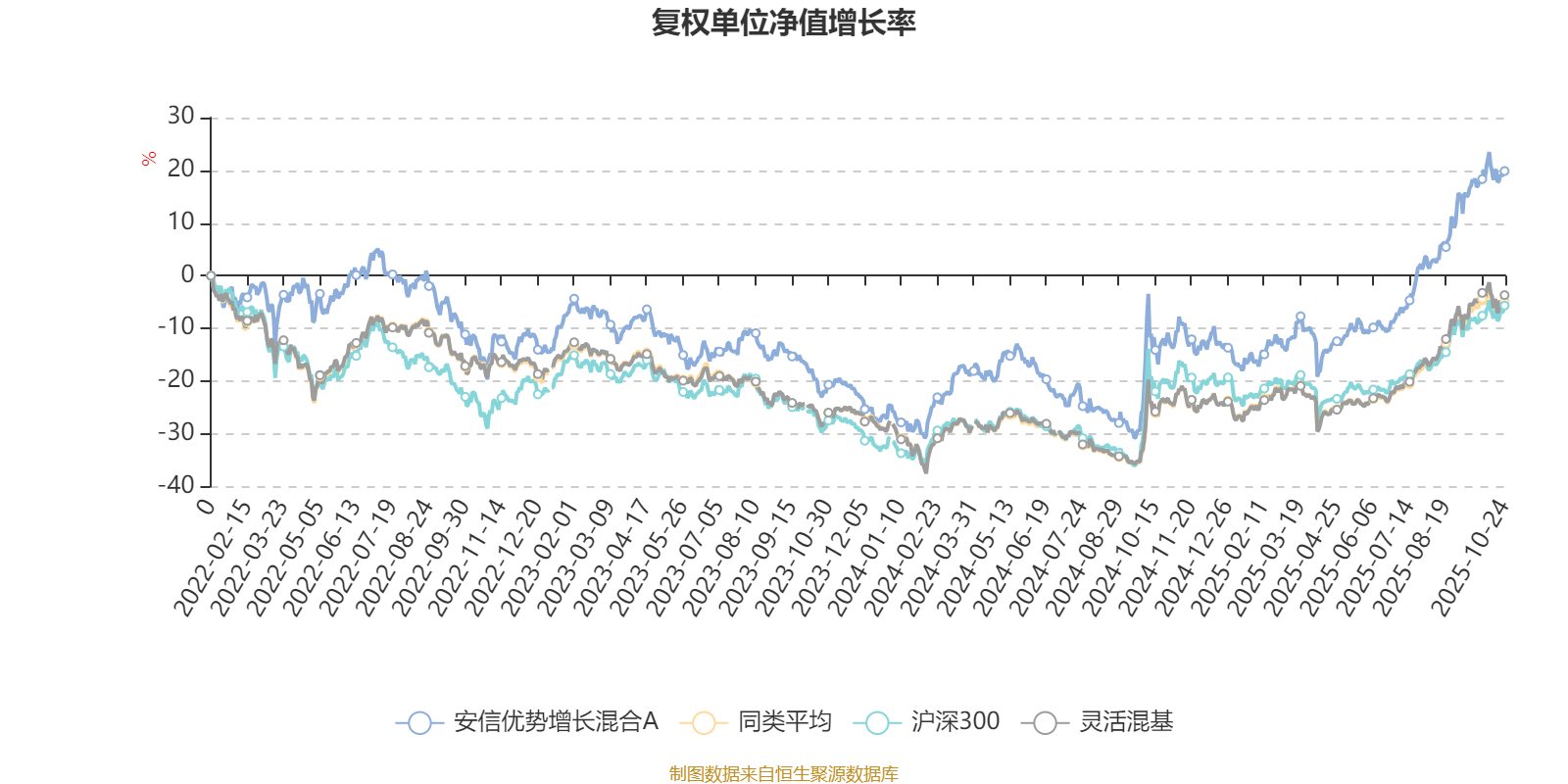

截至10月24日,安信优势增长混合A近三个月复权单位净值增长率为17.27%,位于同类可比基金427/1287;近半年复权单位净值增长率为37.18%,位于同类可比基金291/1287;近一年复权单位净值增长率为38.23%,位于同类可比基金276/1287;近三年复权单位净值增长率为43.32%,位于同类可比基金168/1286。

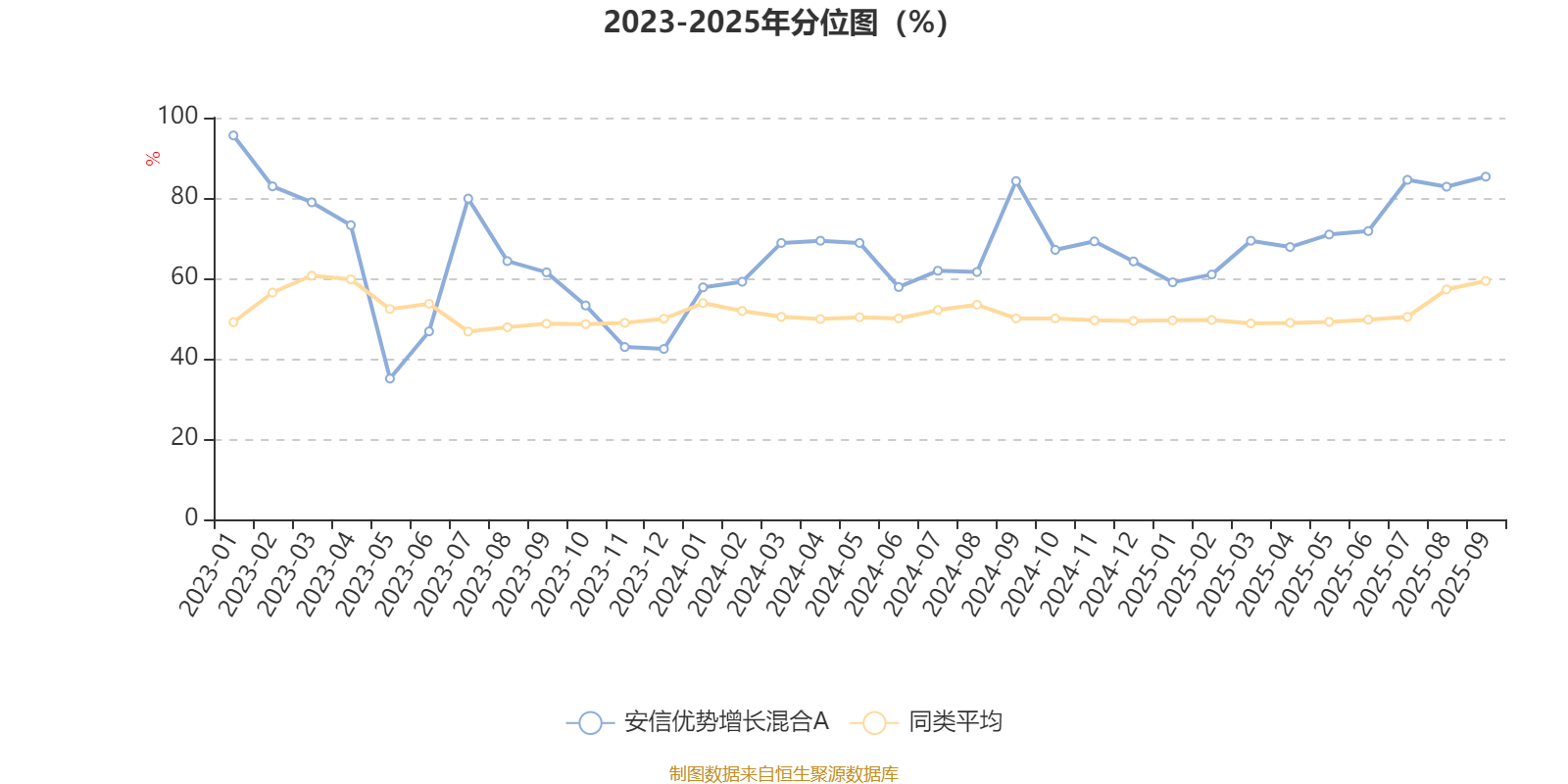

通过所选区间该基金净值增长率分位图,可以观察该基金与同类基金业绩比较情况。图为坐标原点到区间内某时点的净值增长率在同类基金中的分位数。

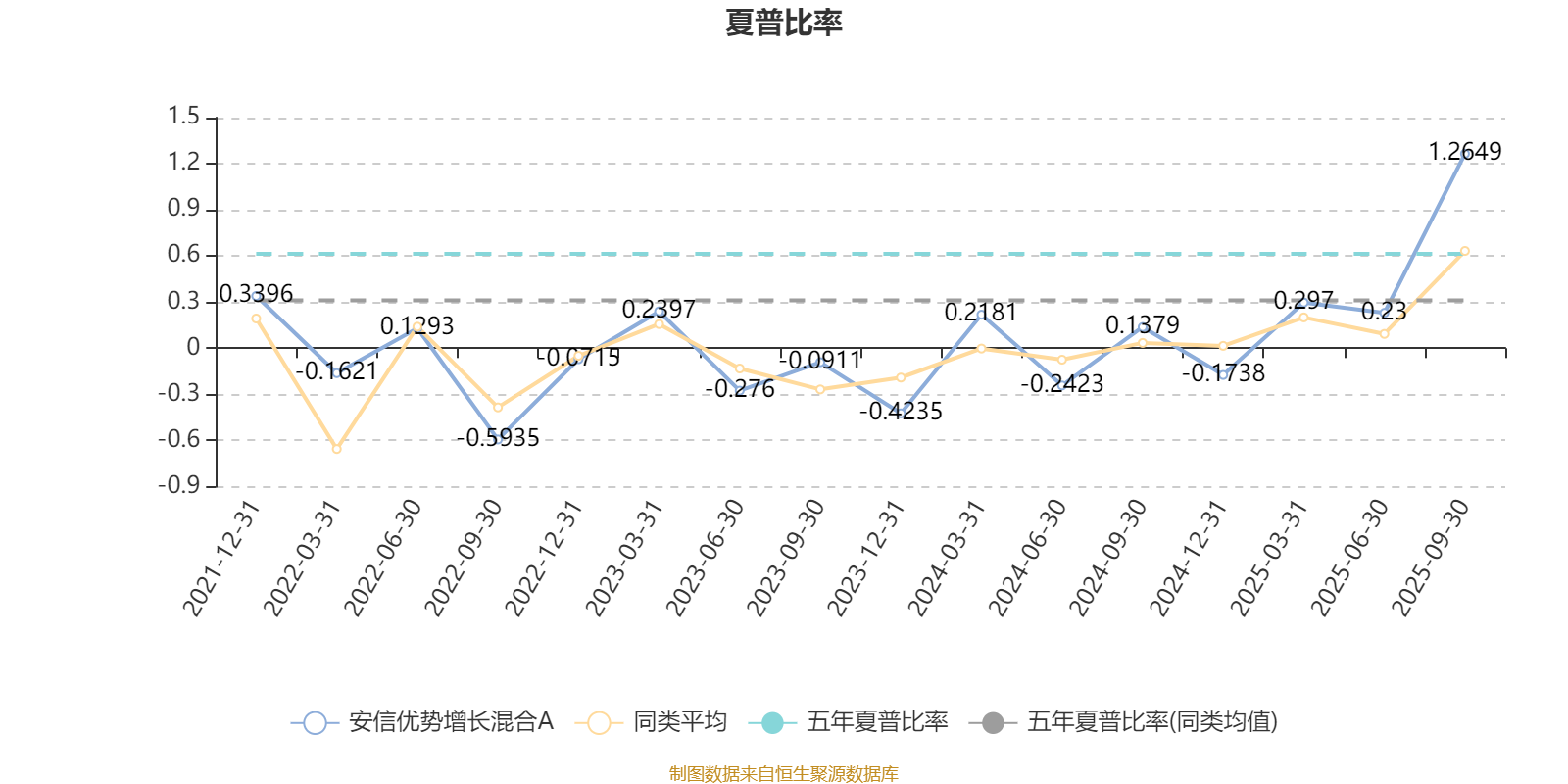

截至9月30日,基金近三年夏普比率为0.7648,位于同类可比基金305/1285。

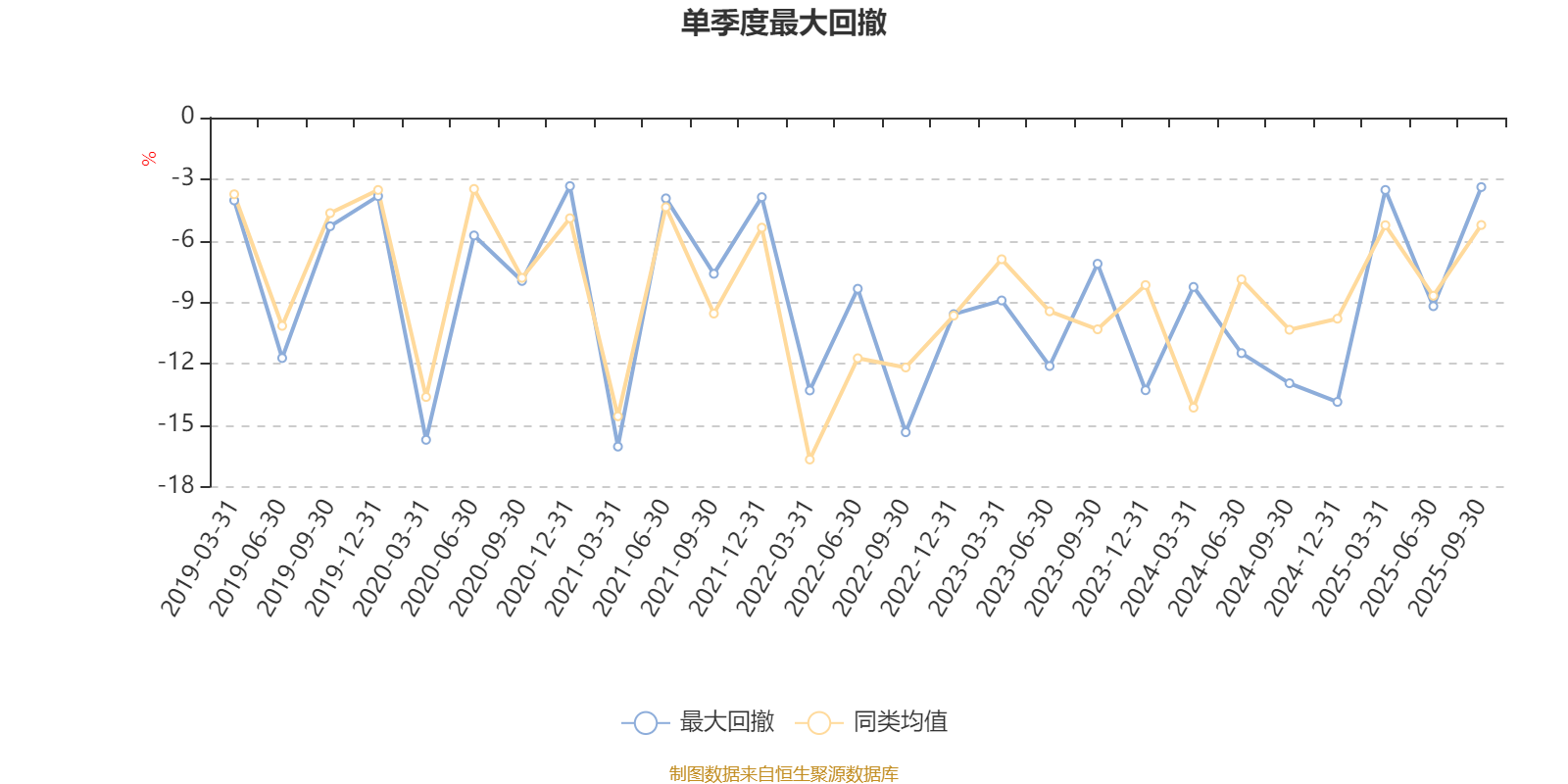

截至10月24日,基金近三年最大回撤为27.67%,同类可比基金排名465/1283。单季度最大回撤出现在2021年一季度,为16.05%。

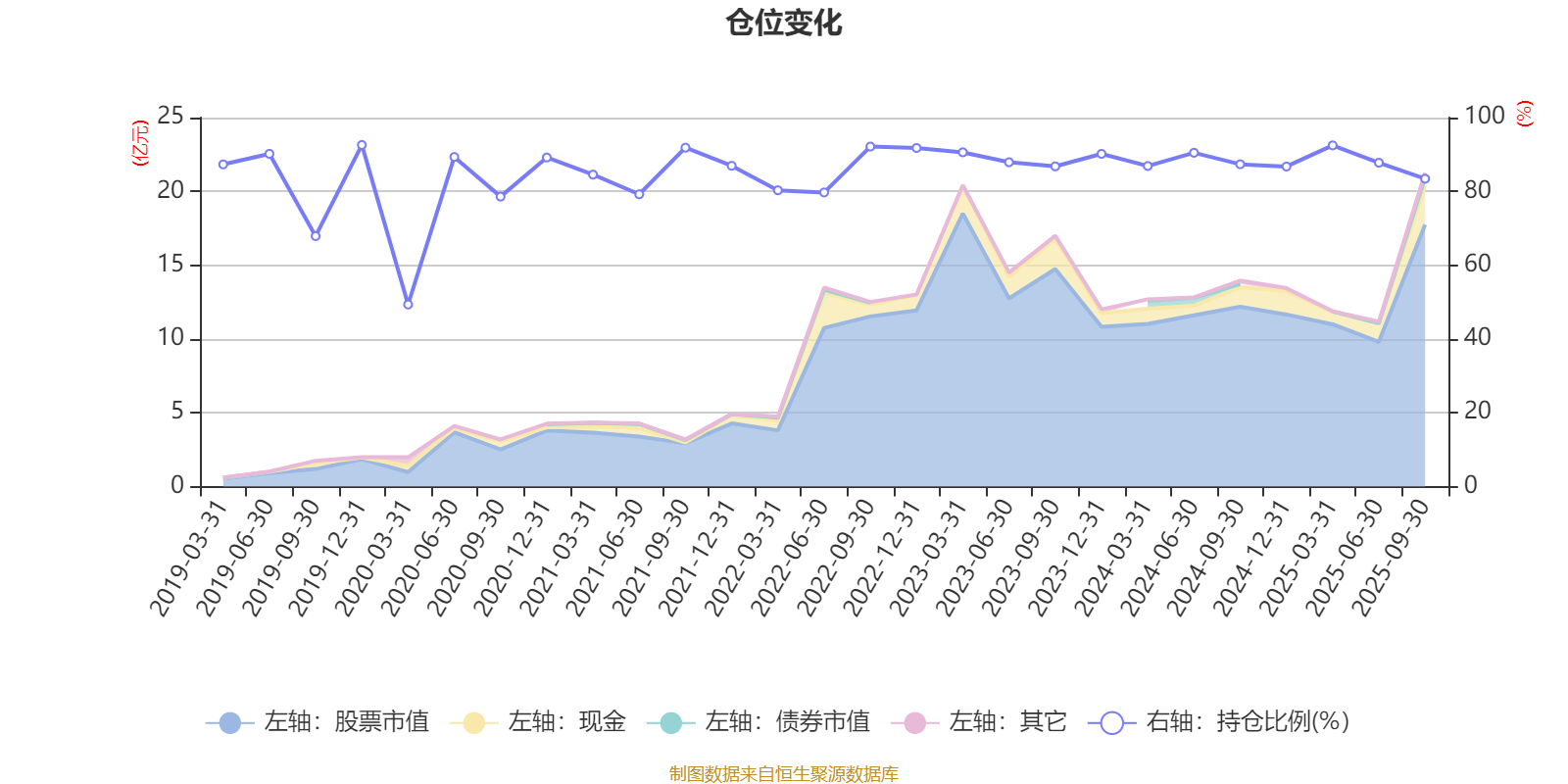

据定期报告数据统计,近三年平均股票仓位为88.53%,同类平均为72.16%。2019年末基金达到92.59%的最高仓位,2020年一季度末最低,为49.34%。

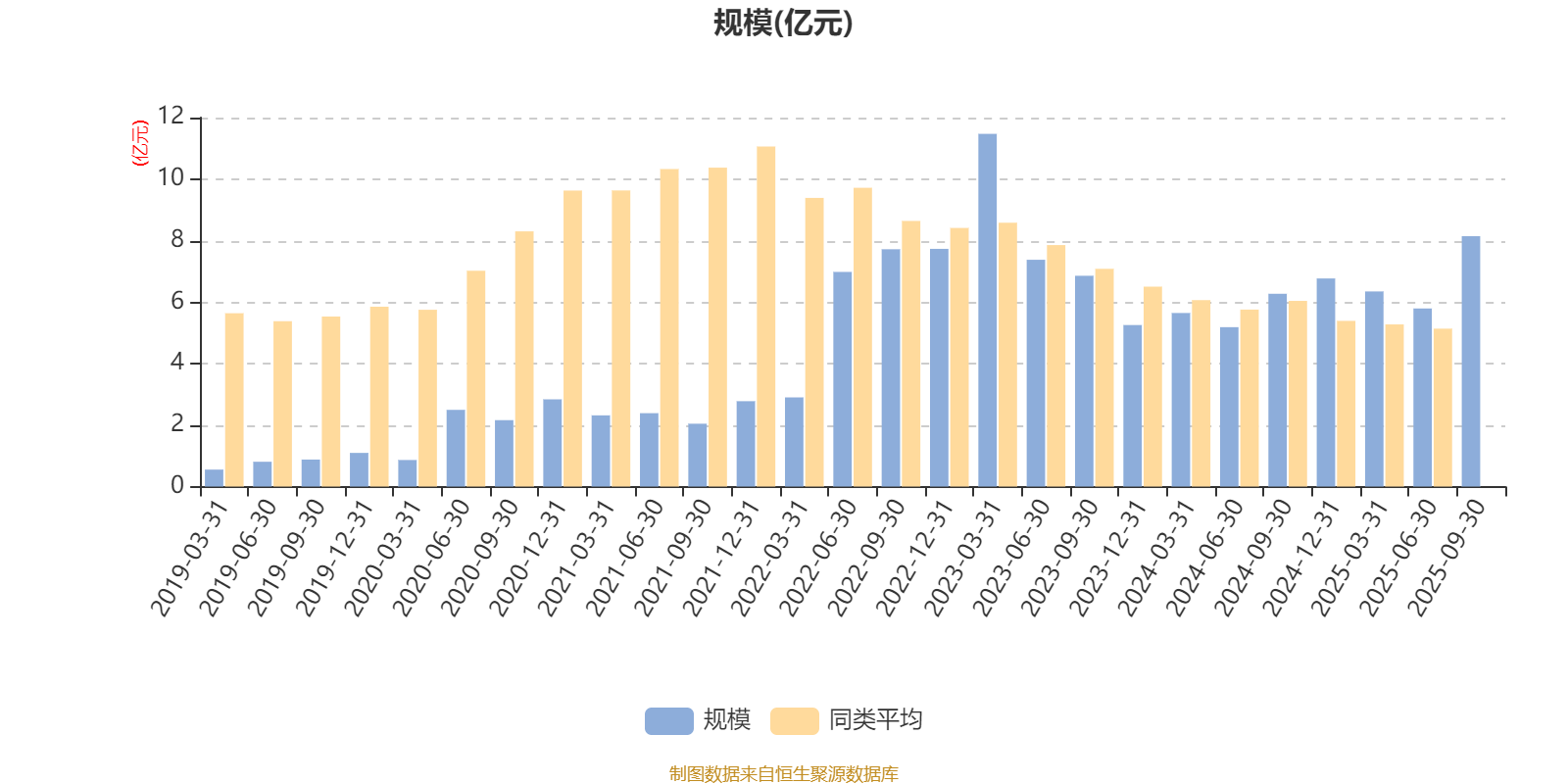

截至2025年三季度末,基金规模为8.14亿元。

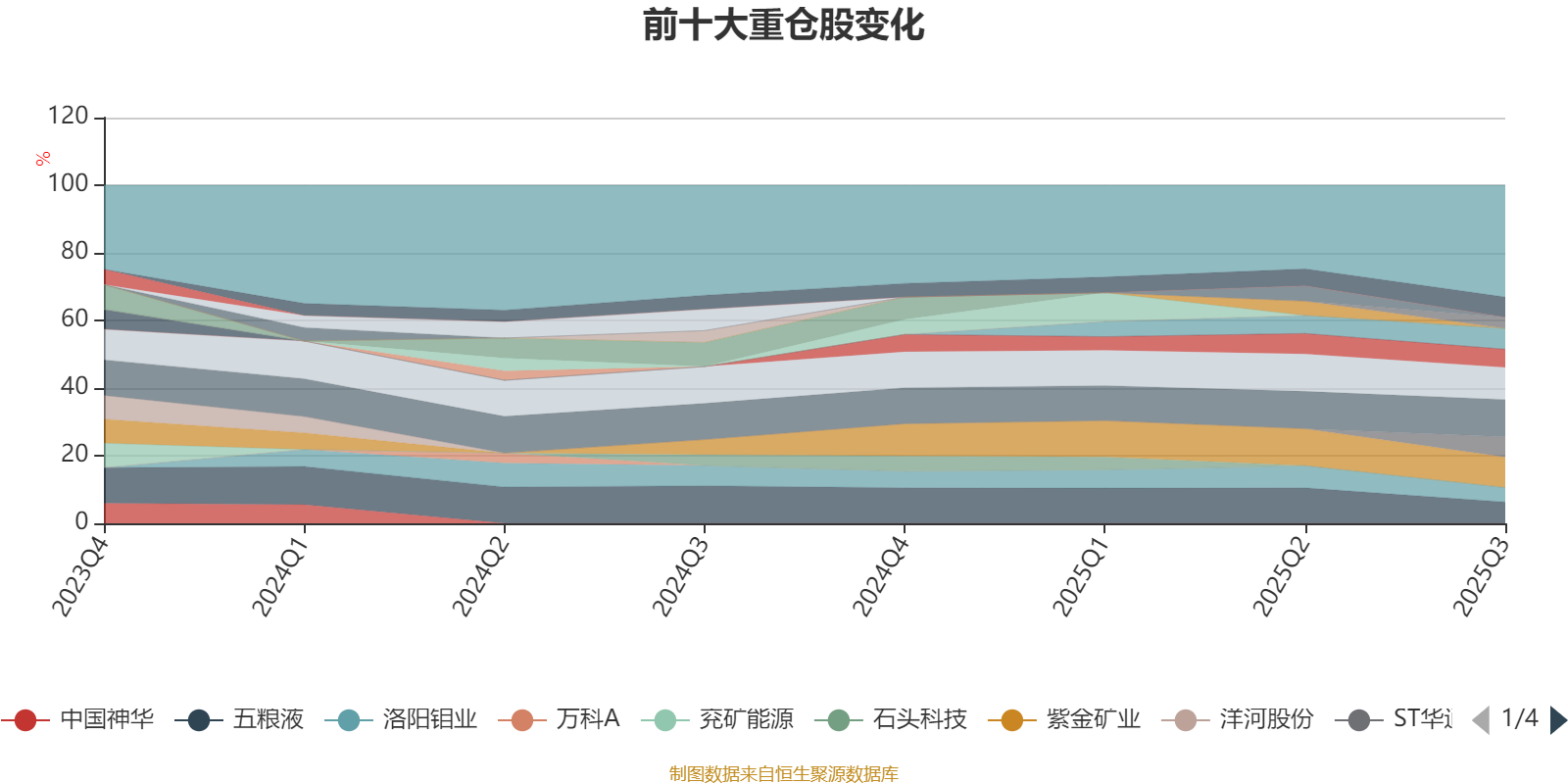

该基金持股集中度较高,近2年前十大重仓股集中度长期超过60%。截至2025年三季度末,基金十大重仓股分别是贵州茅台、宁德时代、紫金矿业、五粮液、药明康德、ST华通、山西汾酒、迈瑞医疗、洛阳钼业、益方生物。

核校:王博