AI基金银华创业板两年定期开放混合(161838)披露2025年三季报,第三季度基金利润7774.86万元,加权平均基金份额本期利润0.1872元。报告期内,基金净值增长率为29.25%,截至三季度末,基金规模为3.44亿元。

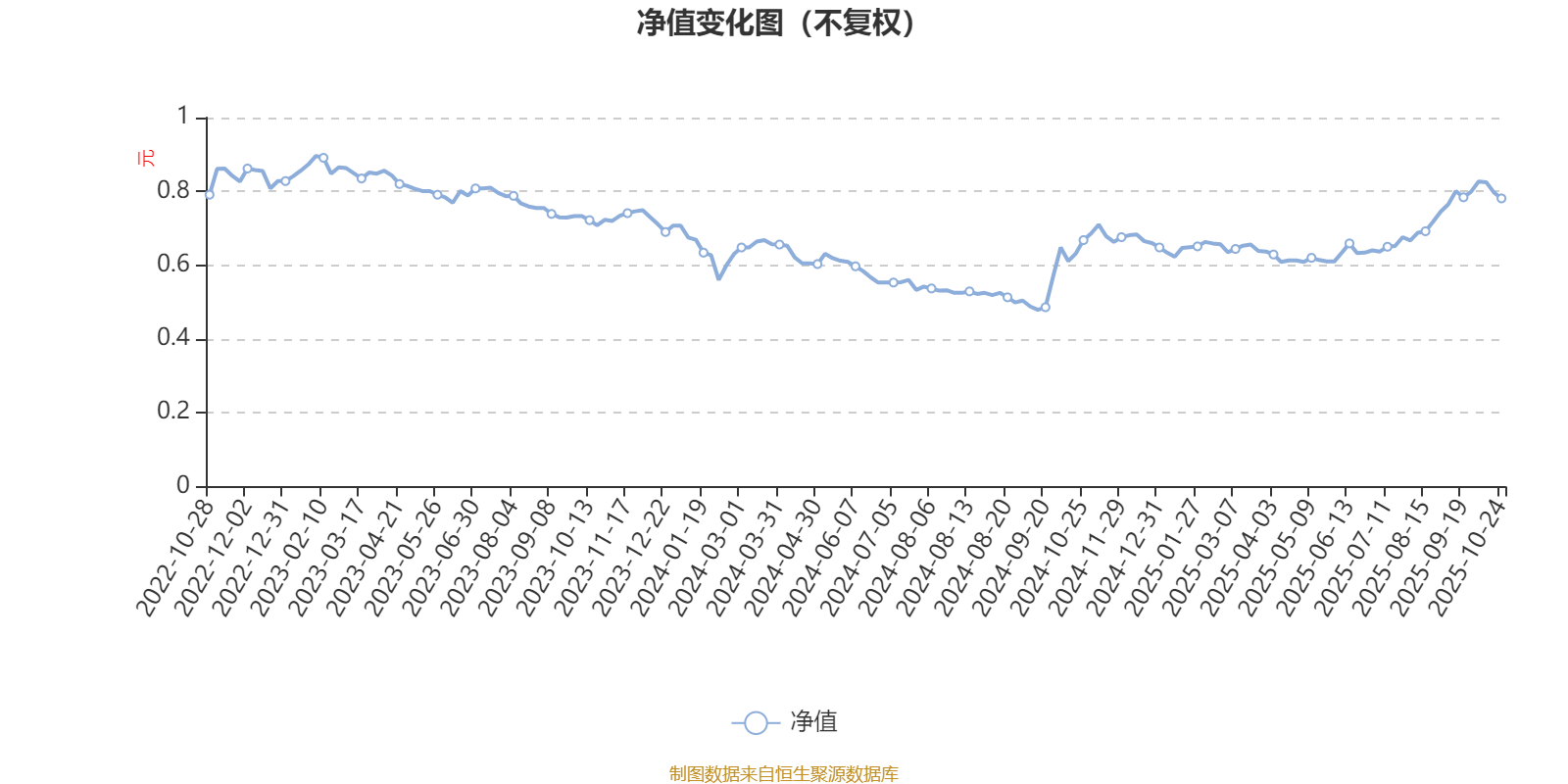

该基金属于偏股混合型基金。截至10月24日,单位净值为0.781元。基金经理是刘辉和王利刚,目前共同管理的3只基金近一年均为正收益。其中,截至10月24日,银华内需精选混合(LOF)近一年复权单位净值增长率最高,达42.2%;银华创业板两年定期开放混合最低,为23.74%。

基金管理人在三季报中表示,AI 仍是我们持续重点关注的产业方向,特别是中国AI产业资本开支的方向。Deepseek在加速AI产业发展的同时,也重塑了全球AI产业的格局,也是全球资本关注中国AI产业的开始。根据我们最近的产业观察以及对下游调研的反馈,Deepseek的低成本开源大模型推出之后,大幅降低了推理成本,降低了本地和端侧部署的门槛,也大幅提升中国AI业界加大投入的信心,有希望带动中国IT产业新一轮的资本开支。虽然美国的AI投资已有放缓迹象,但中国的AI投资才开始提速。虽然具体节奏会有波折,但方向和趋势已然明确。具体到投资环节,端侧及应用是我们在重点关注跟踪的可能性与星辰大海,而早期的资本开支则是我们能把握的确定性,相关环节的核心公司我们已经有所配置,后续会继续择机加大配置。

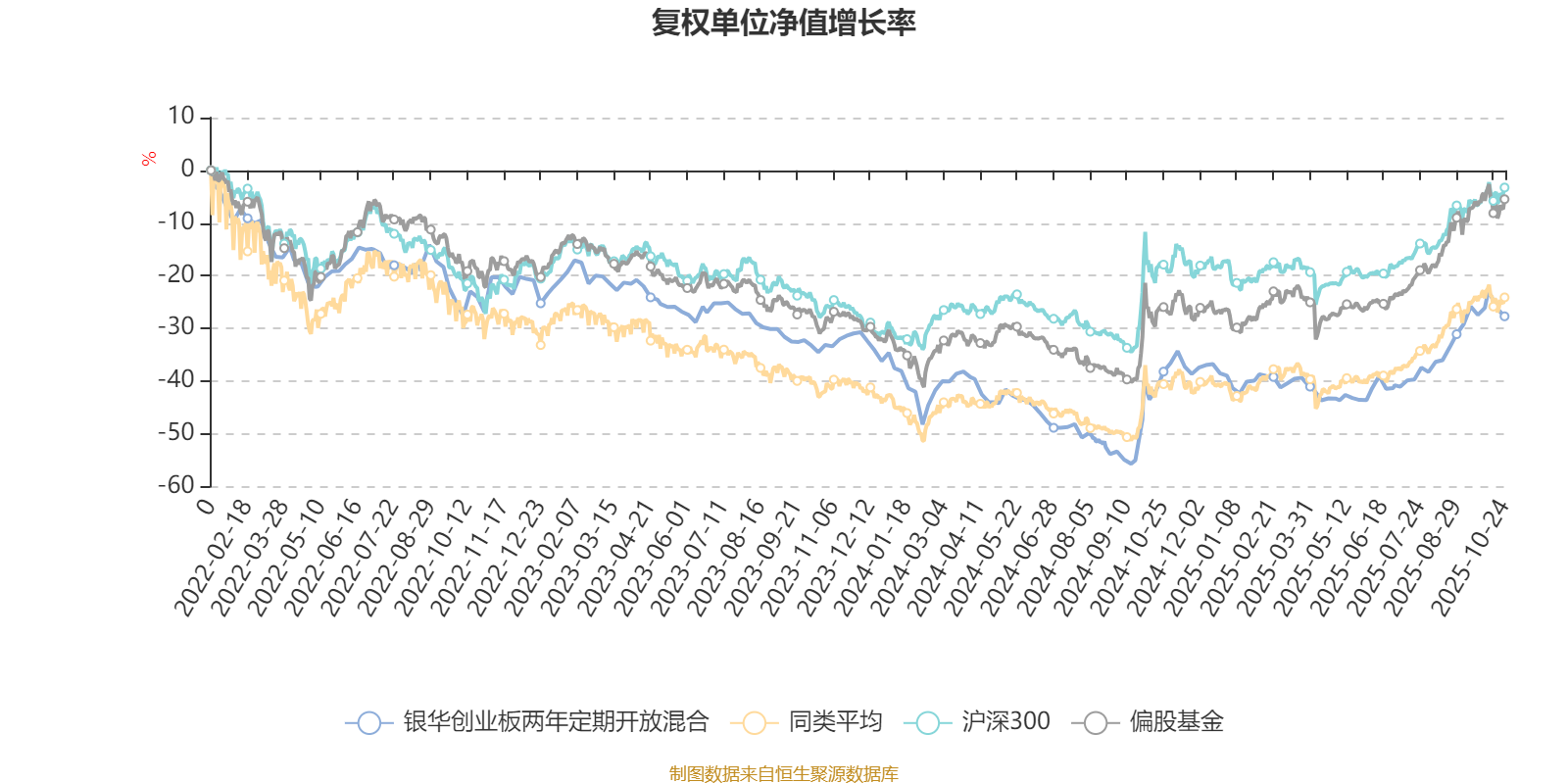

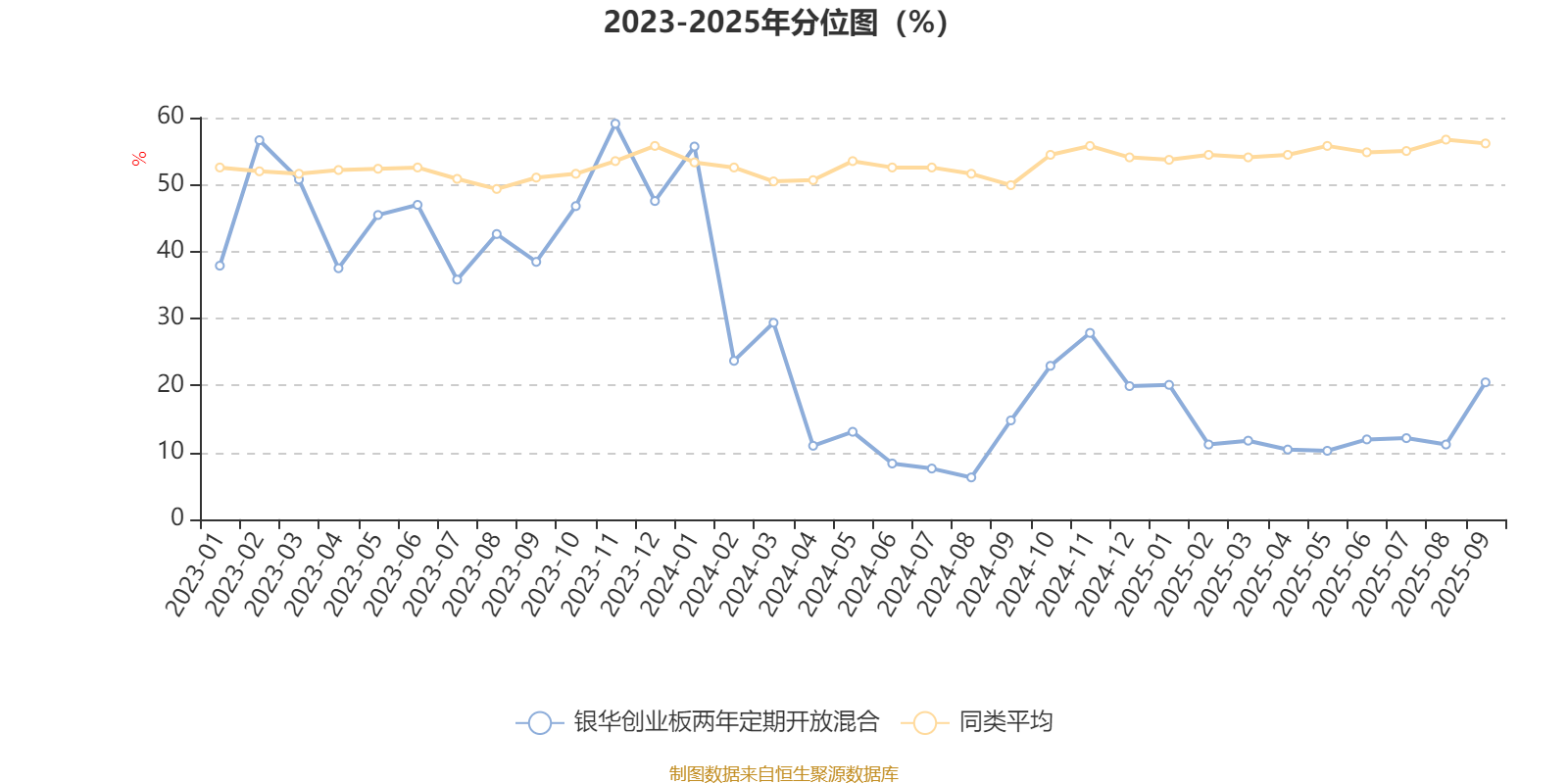

截至10月24日,银华创业板两年定期开放混合近三个月复权单位净值增长率为19.86%,位于同类可比基金188/621;近半年复权单位净值增长率为27.45%,位于同类可比基金317/618;近一年复权单位净值增长率为23.74%,位于同类可比基金363/611;近三年复权单位净值增长率为-4.83%,位于同类可比基金433/518。

通过所选区间该基金净值增长率分位图,可以观察该基金与同类基金业绩比较情况。图为坐标原点到区间内某时点的净值增长率在同类基金中的分位数。

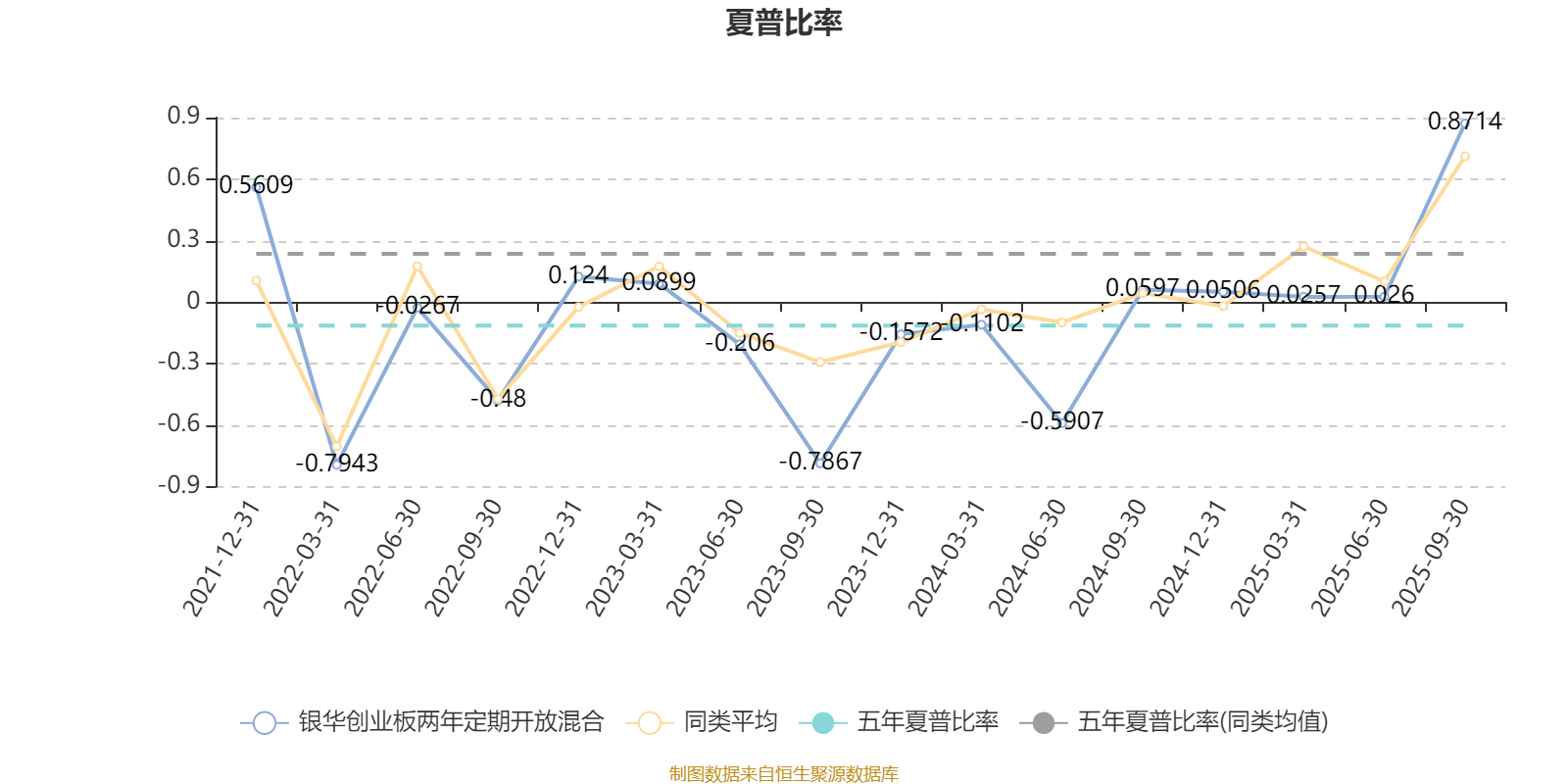

截至9月30日,基金近三年夏普比率为0.2078,位于同类可比基金437/518。

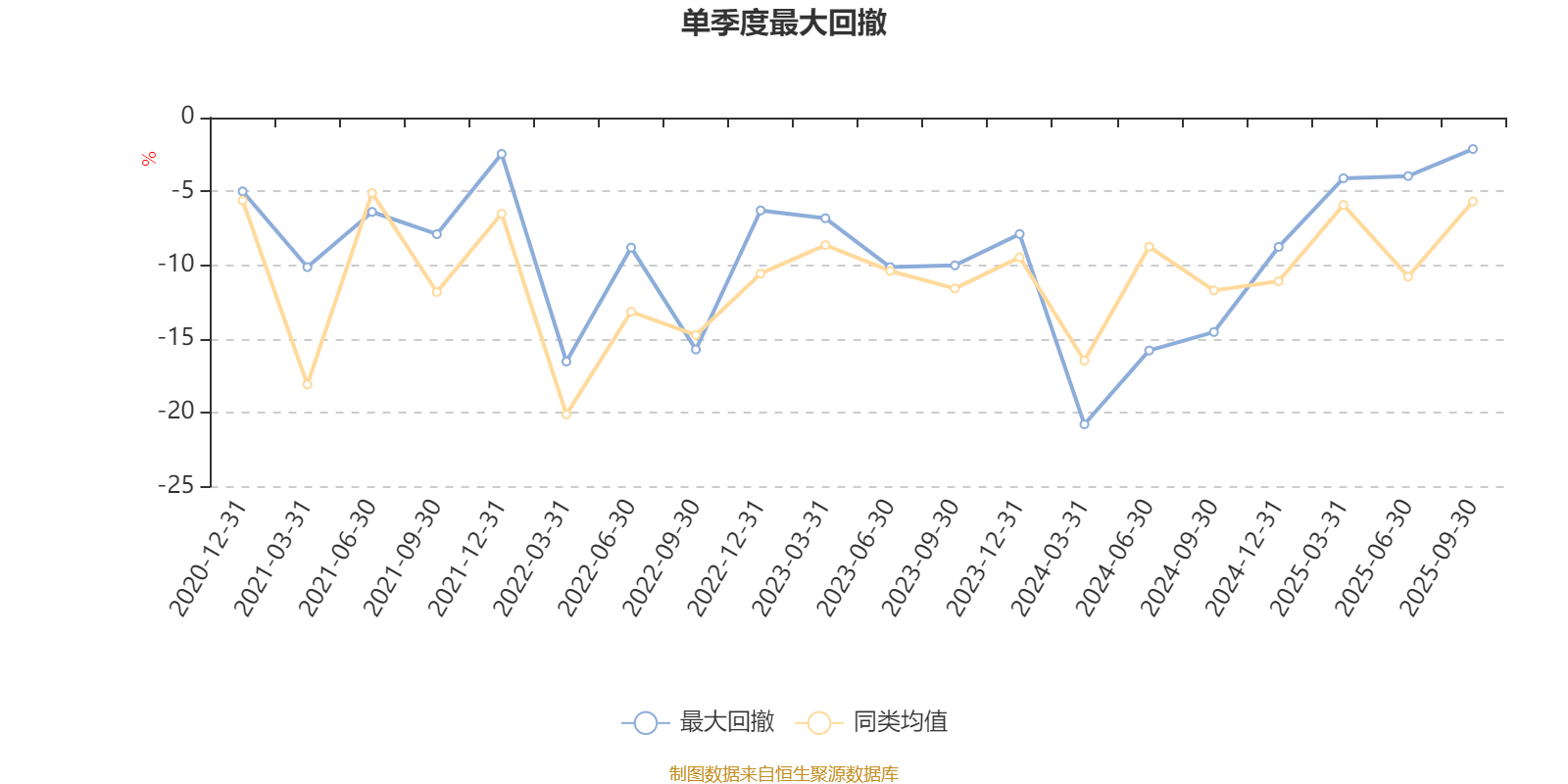

截至10月24日,基金近三年最大回撤为46.55%,同类可比基金排名460/519。单季度最大回撤出现在2024年一季度,为20.78%。

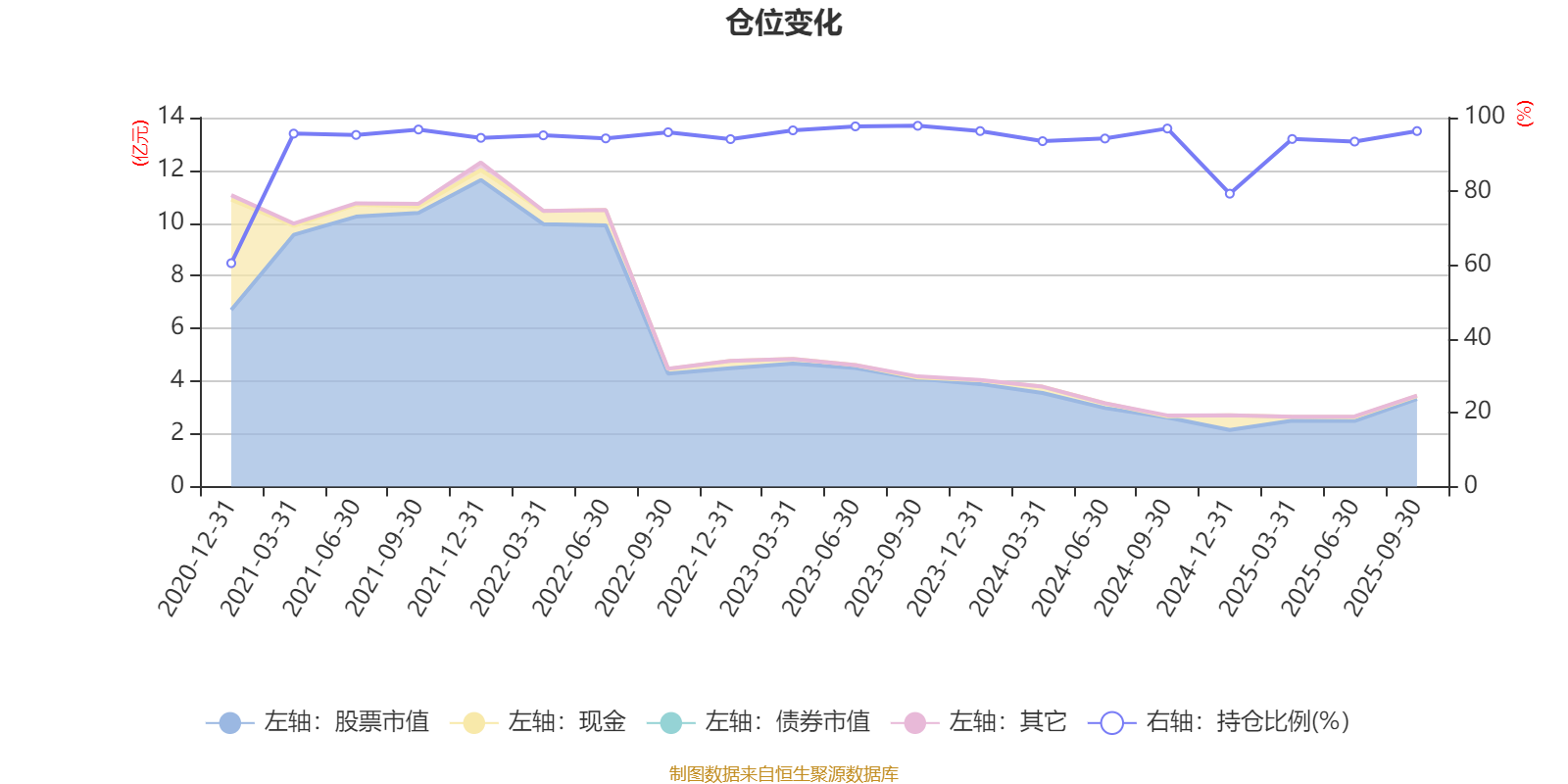

据定期报告数据统计,近三年平均股票仓位为94.24%,同类平均为85.51%。2023年三季度末基金达到97.78%的最高仓位,2020年末最低,为60.55%。

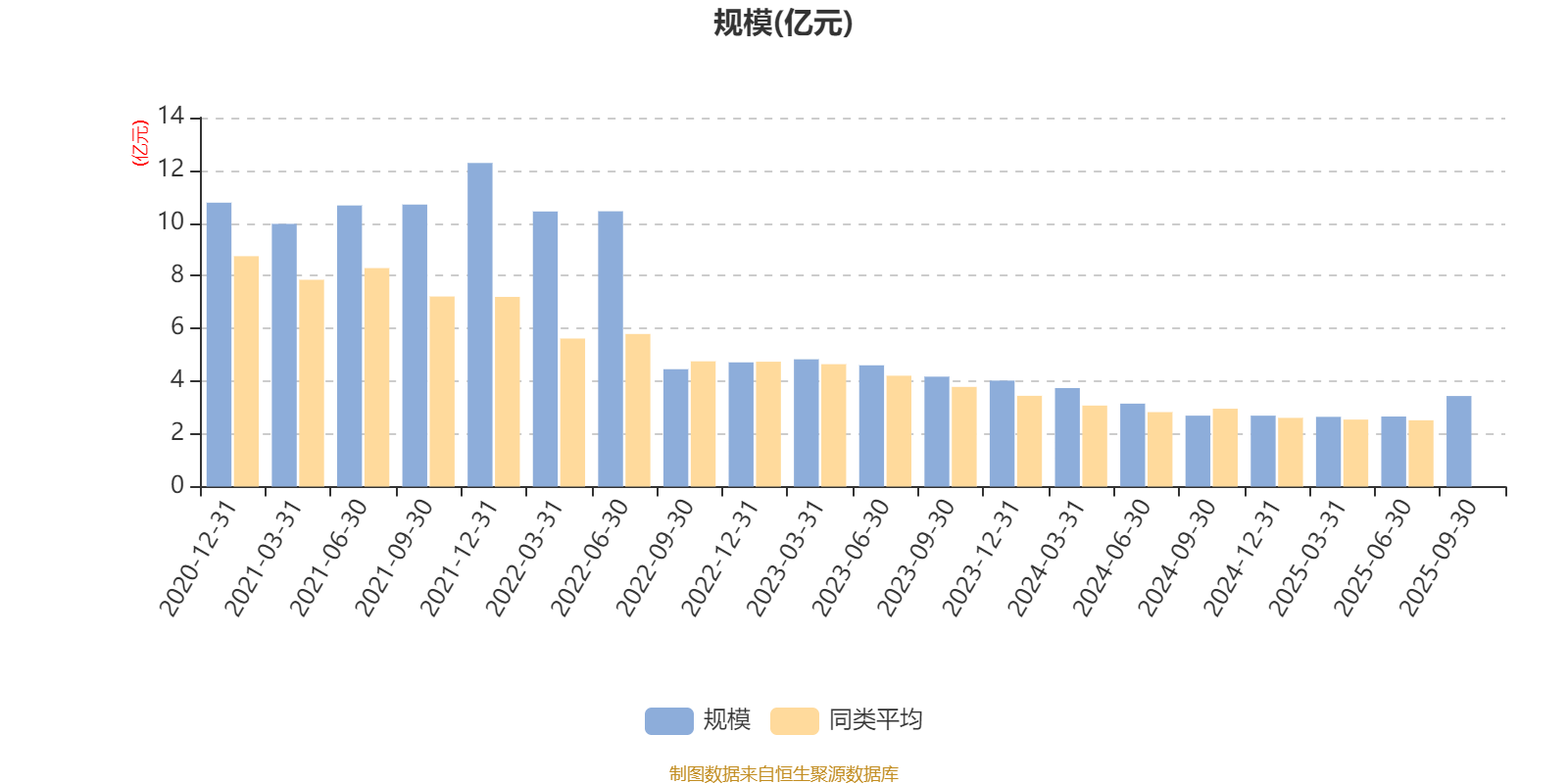

截至2025年三季度末,基金规模为3.44亿元。

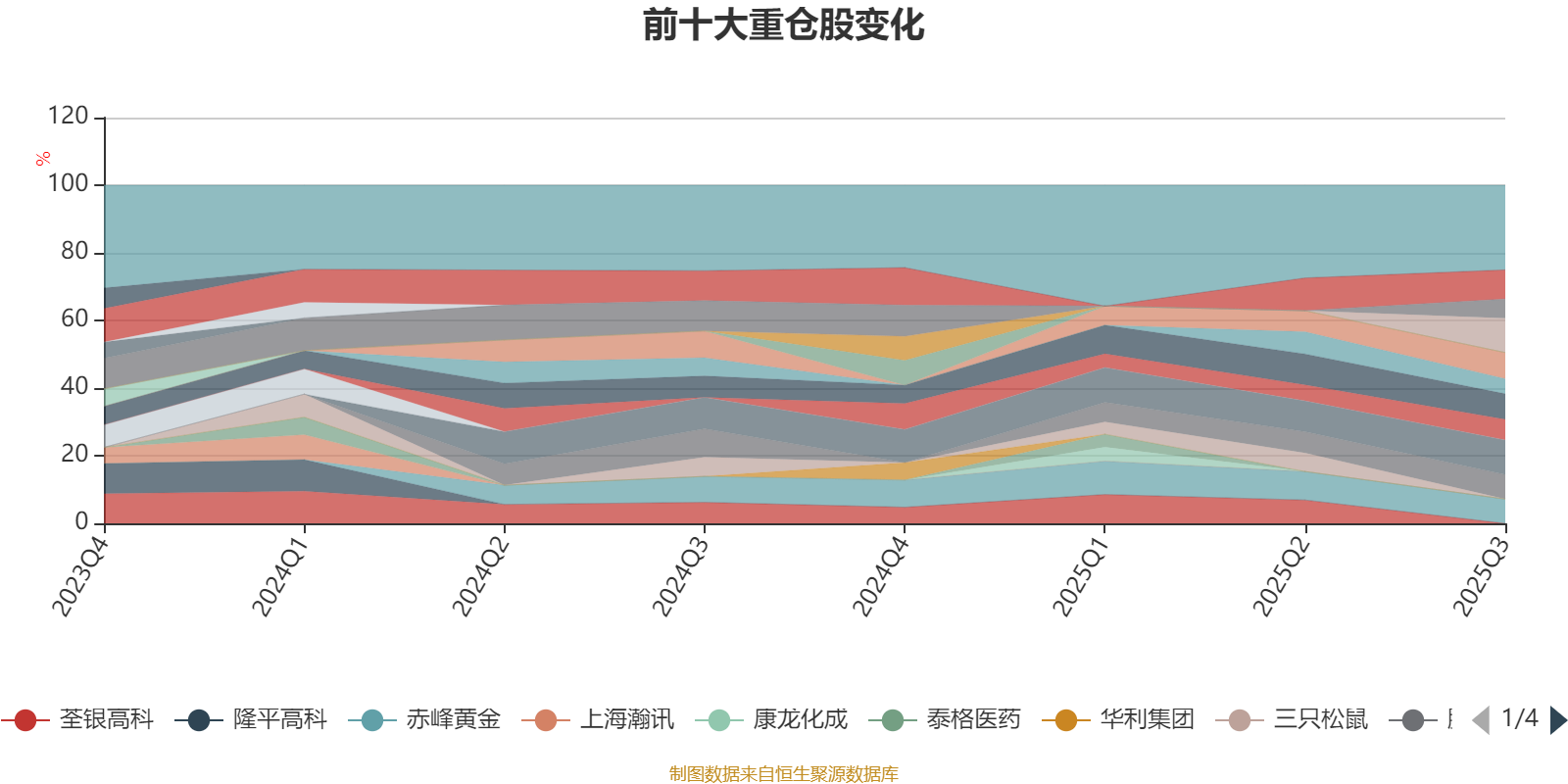

该基金持股集中度较高,近2年前十大重仓股集中度长期超过60%。截至2025年三季度末,基金十大重仓股分别是盛达资源、芒果超媒、温氏股份、寒锐钴业、潜能恒信、腾远钴业、赤峰黄金、迈瑞医疗、立华股份、金力永磁。

核校:王博