连跌三天后,国际黄金价格迎来大幅反弹。

10月29日,伦敦现货黄金(下称“伦敦金”)收复4000美元/盎司心理大关,截至发稿报4011.65美元/盎司。此前3个交易日,伦敦金已累计下跌逾4%。随着美联储本月降息几乎“板上钉钉”,逢低买盘重新出现。

美联储将于当地时间29日下午(北京时间30日凌晨)公布最新利率决议。目前市场普遍预计,美联储将在本次会议上降息25个基点,芝商所“美联储观察工具”显示的概率高达99.9%。

为应对货币市场近期的流动性紧张,美联储有望宣布结束量化紧缩。美联储主席鲍威尔本月早些时候已公开表示,缩表“可能在未来几个月内”终止。摩根大通与美国银行的策略师进一步预测,美联储本月就将宣布停止缩减其规模约6.6万亿美元的资产负债表。

这一预期已在市场中有所体现。一位黄金交易员告诉上证报记者,随着市场对美联储在本次利率决议中宣布结束量化紧缩的预期升温,从昨天起已出现一定规模的黄金买盘。

若这一预期成真,将标志着美元流动性紧缩周期步入尾声。

市场人士表示,宽松货币政策预期或压制美元指数,进而降低黄金的持有成本,对金价形成支撑。此外,美国“高利率、强美元”格局的转变,也反映出市场对美元信心的减弱,这将进一步激发黄金作为替代避险资产的需求,共同推动金价上行。

五矿期货贵金属研究员钟俊轩接受上证报记者采访时表示,需要重点关注鲍威尔就资产负债表变动与后续利率路径所释放的信号。总体而言,在美联储启动第二轮降息周期的背景下,其货币政策表态基调预计将总体偏鸽,从而对国际金价提供重要支撑。“今日现货黄金的反弹,正是市场对这一政策预期的反应。”

回顾近期黄金走势,9月以来,伦敦金经历了一轮强势上涨,涨幅约29%,并在10月20日创下4381美元/盎司的历史新高,多头积累了丰厚的盈利。上周黄金市场出现猛烈抛售,盘面巨震。东证期货宏观策略首席分析师徐颖告诉上证报记者,在地缘政治风险未升级,避险情绪降温,且美联储降息已被充分定价下,引发了市场的获利了结。

站在当下时点,City Index和FOREX.com的市场分析师Fawad Razaqzada表示,考虑到上周金价走势,此前金价跌破4000美元/盎司并不意外,但这一水平仍将是一个关键的心理价位。如果金价超过数日低于4000美元/盎司关口,则可能引发投资者进一步的获利了结,特别是投机性多头。相反,若黄金在4000美元/盎司左右盘整,或将吸引买家重新入场。

尽管市场短期承压,但对金价的中长期逻辑并未改变。

建设银行贵金属及大宗商品业务部观点认为,历史上,黄金在降息周期前段均有较强表现,当前美国就业数据持续弱化,美联储政策考量更多倾向于就业市场风险,根据CME Fedwatch预测,年内还将降息两次,2026年降息三次。此外,美联储独立性丧失加剧美元贬值担忧,黄金供应增长有限,长期以来被作为保值资产,当下仍是对冲贬值担忧的最佳工具之一。

该部门进一步表示,黄金牛市逻辑仍在。对比全球央行储备中美元资产撤出,增持黄金趋势还将延续。新兴国家面临的国际环境风险更大,黄金储备占比却更低,具有较大的增持空间。

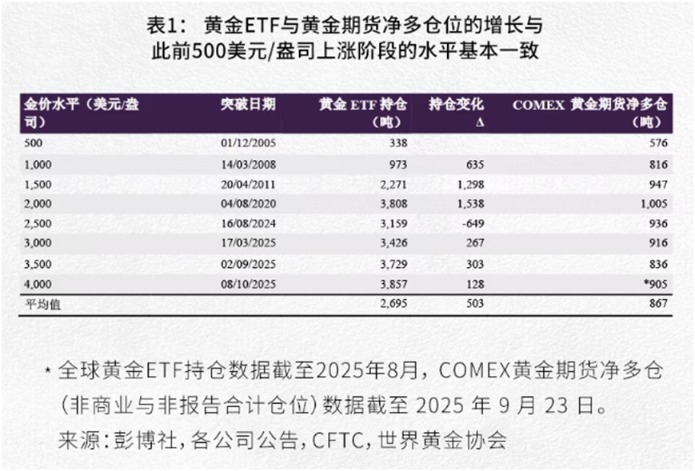

从投资角度来看,世界黄金协会数据显示,虽然黄金ETF流入强劲且资产管理规模持续攀升,但总持仓仍低于历史高点。黄金ETF年内增持638吨至3857吨,较2020年11月3929吨的峰值低2%,COMEX黄金期货净多仓也低于此前历史高位。

本轮黄金ETF流入始于2024年5月,74周内持仓增加788吨,而黄金期货净多仓仅增116吨。相较于历史均值,当前进程仅完成30%—40%。

该协会表示,有充分理由相信黄金涨势尚未衰竭。金价长期韧性植根于持续扩大的投资者基础、未见缓解的政策不确定性,以及仍有增长空间的黄金投资市场。在新阶段的推进过程中,黄金的战略优势将持续平衡战术风险。