沪指站稳4000点,火热的行情之下,百亿私募宁泉资产却宣布了“封盘”。

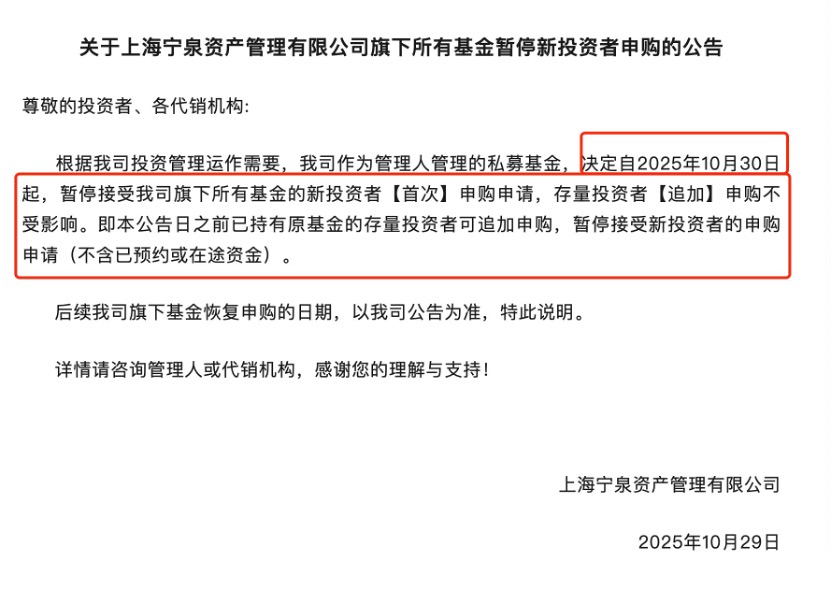

10月29日,宁泉资产公告称,根据公司投资管理运作需要,决定自10月30日起,暂停接受旗下所有基金的新投资者首次申购申请,存量投资者追加申购不受影响。

宁泉资产为投资大佬杨东创立,杨东此前曾任兴全基金总经理,2018年选择“奔私”,曾在市场关键节点做出精准预测,被称为“业界良心”,比如他曾经在2015年股市高位5000点时,公开高喊风险,劝大家谨慎买基金;也曾在2021年提示新能源估值过高风险。

此次宁泉“封盘”,立刻被市场捕捉到,是规模太大?毕竟截至今年一季度末管理规模已经突破400亿元,“规模是业绩的敌人”毕竟已经成为共识;还是出于对市场审慎判断的考虑?

百亿私募突然“封盘”

宁泉资产此次封盘,根据公告,10月29日之前已持有原基金的存量投资者可追加申购,暂停接受新投资者的申购申请(不含已预约或在途资金)。

这意味着,一是封盘范围大,涵盖了公司所有产品,对所有新投资者“关门谢客”;二是没有任何过渡期,自公告之日起,就暂停接受新投资者的申购。并且重新放开申购没有时间表,公司表示,后续旗下基金恢复申购的日期以公告为准。

对于宁泉资产突然的封盘,有市场观点认为,是规模太大之后,公司从管理角度出发作出选择。公开数据显示,截至今年一季度末,宁泉资产管理规模突破400亿元,随后也有450亿元的说法。在接下来半年多的时间里,市场行情火热,公司管理资产应该也有了不少的提升。

为何选择拒绝“新钱”?基金观察人士“表舅是养基大户”分析指出,对于主动权益私募基金公司而言,400亿元的规模已经很大了,对私募而言,既收管理费,又收超额业绩,在市场上行期,超额对公司的回报,远大于管理费。而规模往往是业绩最大的敌人,因此,主动放弃一些规模,对管理人来说,不一定是“亏本买卖”。

杨东4月罕见发言:乐观看待权益机会,强调估值纪律

杨东为人低调,鲜有露面,最近一次出席公开活动是每年参加老东家的投资人峰会。在今年4月底,杨东阐述了他对权益市场的看法。

杨东在4月底表示,当下的可投资产中,股票投资是较好的选择。目前投资中国股市,会比存款、国债、银行理财等资产的回报更好。

在投资方向上,他尤为看好内需主线,尤为关注提振内需、政策发力等方向来寻找标的,回避低端、产能过剩的出口企业。

杨东把价值投资方法论比喻为“种田式投资”, “良田”具有几个鲜明特征:高分红提供稳定现金流;经营稳固确保业务可持续性;商业模式清晰良好则降低了判断难度。那些高分红、经营稳固、商业模式清晰量化的公司,就是“良田”。

对于构建安全边际上,杨东给出三条建议:待在自己的能力圈、太贵的不要买,学会利用衍生品工具。在估值纪律上,他直言:“太贵的不买,或者等待机会,等到够便宜了再买”。

今年私募主动封盘并非罕见事

市场对宁泉资产封盘保持较高的关注,主要是杨东作为行业大佬,多次精准提示风险,在投资者眼中,此次封盘是否是大佬发出的谨慎信号?

早在2007年大盘在6000点高位时,杨东以公开信的形式提示市场的潜在风险,还劝基民赎回基金;2015年,股市再次行至5000点,他公开喊话提示风险,并劝投资者谨慎买基金;接着到了2021年初,他有重点提示了新能源估值过高的风险。三次提示风险,随后市场的走势也印证了他的判断。

对于此次宁泉资产的风险,背后是否有投资大佬的风险警示?也有观察人士认为,无需过度解读,从私募管理规模来看,400亿以上的规模的确已经不小,基金公司主动控制规模以符合自身的管理半径在情理之中。

此外,随着管理规模的增加,今年以来也有多家主观、量化私募基金宣布封盘。

今年5月底,百亿私募睿郡资产宣布,董承非所管产品宣布“封盘”,6月8日起不再接受新资金申购。公司称此次封盘是本着业绩优先、适度控制规模的原则。

6月中旬,百亿量化私募衍复投资公告称,基于公司业务发展的战略规划以及对投资者利益的综合考量,公司计划7月1日起关闭所有中证500、中证1000、万得小市值概念指数增强产品的新客户申购,已持有投资者追加不受影响。

除了私募,公募也在今年掀起了一股“限购潮”, 无论是主动权益基金,还是债券型基金,亦或是QDII基金,都有不少绩优产品在近期发布暂停大额申购的公告,甚至有QDII产品直接“封盘”,暂停一切买入操作。

沪指站稳4000点后市研判:A股有望走出慢牛

10月29日,沪指连续三个交易日上攻后,终于在收盘站稳4000点,对于时隔10年再次收于4000点以上,市场是否迎来分歧?后市研判就变得格外重要。

中欧基金表示,市场前期调整时,部分资金选择等待盈利修复,但在科技转型的过程中,由于指数行业权重的持续转变,历史相对估值的参考意义下降,如电子等行业在内的盈利增长持续带动科技领域的估值上修。因此,估值分化加剧的现象可能将在国内市场持续,指数的下行空间相对可控。

“短期市场仍受制于地缘风险的变化,但考虑到美联储10月降息预期的确定性,调整较充分的港股短期修复斜率可能更大。”中欧基金建议关注科技细分龙头。此外,考虑到“十五五”规划建议中对安全韧性的描述(自主可控的投资加码)、新兴产业的商业化(商业航天卫星6G低空机器人)和货币与财政政策的创新空间有望对市场形成积极影响。建议同步增加对中美两国自主可控题材的关注度,在国内资产中加大对军贸、半导体国产替代、AI基建、商业航天与6G基建等题材的关注。

金信基金表示,站在4000点关口回望,A股的上涨绝非偶然。经济复苏筑牢基本面,政策加码注入“强心剂”,中美关系缓和打开外部空间,而科技板块则成为牵引市场上行的核心引擎。

“短期看,指数冲关可能伴随震荡,但4000点的突破已具备扎实基础;长期看,科技产业的突破、经济结构的优化,将支撑A股走出更可持续的慢牛。”金信基金进一步指出,对投资者而言,不必纠结于短期点位,不妨沿着“自主可控+产业趋势”主线布局,半导体设备与材料、AI算力与应用、高端制造中的工业母机、新能源领域的储能、锂电等方向,既受益于国家战略,又具备业绩弹性。