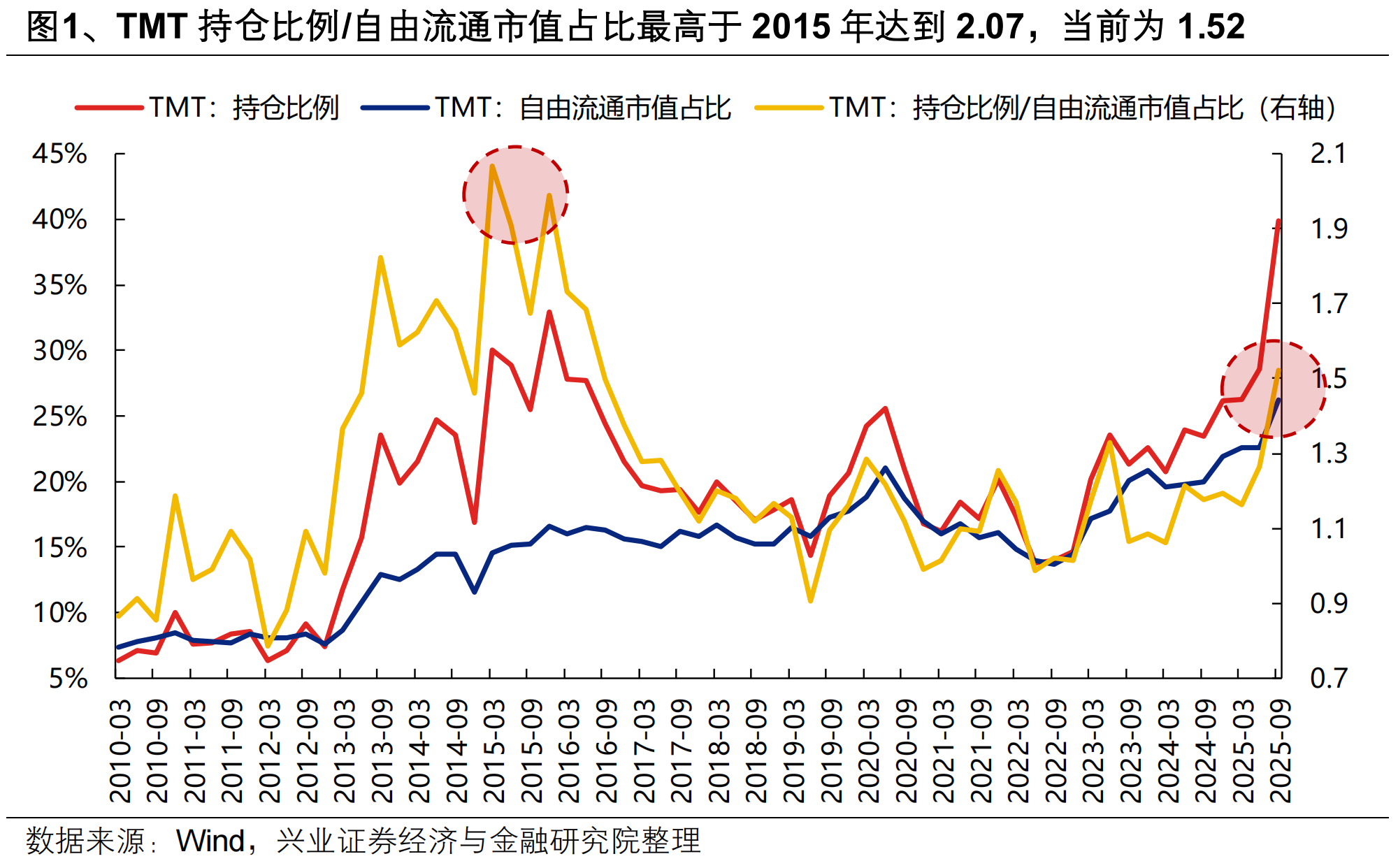

兴证策略团队研报指出,25Q3主动公募对TMT的配置比例大幅提升11.3pct至39.9%,上一次单个板块配置比例达到这一水平是2020年末主动公募对茅指数的配置比例达到42.5%。当前已经接近这一历史经验上限,引发投资者对于TMT板块配置比例见顶、后续超额收益收敛的担忧。对TMT板块进行历史对比来看,TMT“主动公募配置比例/自由流通市值占比”最高于2015年达到2.07,25Q3这一指标为1.52,并不算极端。

25Q3,主动公募顺应产业趋势和景气,显著呈现“加硬件、减软件”的特征。25Q3主动公募主要加仓上游网络通信硬件(主要为北美算力链)和芯片存储(主要为国产算力链)以及下游AI端侧为代表的硬件端,而减仓以中游算法技术和软件、下游AI应用为代表的软件端。

研报全文如下

一、如何看待TMT持仓比例达到40%?

25Q3主动公募对TMT的配置比例大幅提升11.3pct至39.9%,上一次单个板块配置比例达到这一水平是2020年末主动公募对茅指数的配置比例达到42.5%。当前已经接近这一历史经验上限,引发投资者对于TMT板块配置比例见顶、后续超额收益收敛的担忧。

对此需要注意的是,在观察某一个板块的配置比例时,需要考虑板块本身市值占比的变化,单纯看配置比例绝对值并无意义。随着股市结构持续反映经济转型,TMT已经成长成为一个拥有超过1000家公司、自由流通市值占比超过25%的大类板块,本身可容纳的资金规模在变大。因此随着市值占比的提升,主动公募板块配置比例的高点也将往往会随之走高。

因此,我们通过自由流通市值占比进行修正,用“主动公募配置比例/自由流通市值占比”这一指标(超配比例的概念),来观察主动公募对于各板块配置的拥挤度。通过自由流通市值占比进行修正,这一指标不仅能够实现同一板块之间进行历史纵向对比,还能实现不同板块之间进行横向对比。

对TMT板块进行历史对比来看,TMT“主动公募配置比例/自由流通市值占比”最高于2015年达到2.07,25Q3这一指标为1.52,并不算极端。

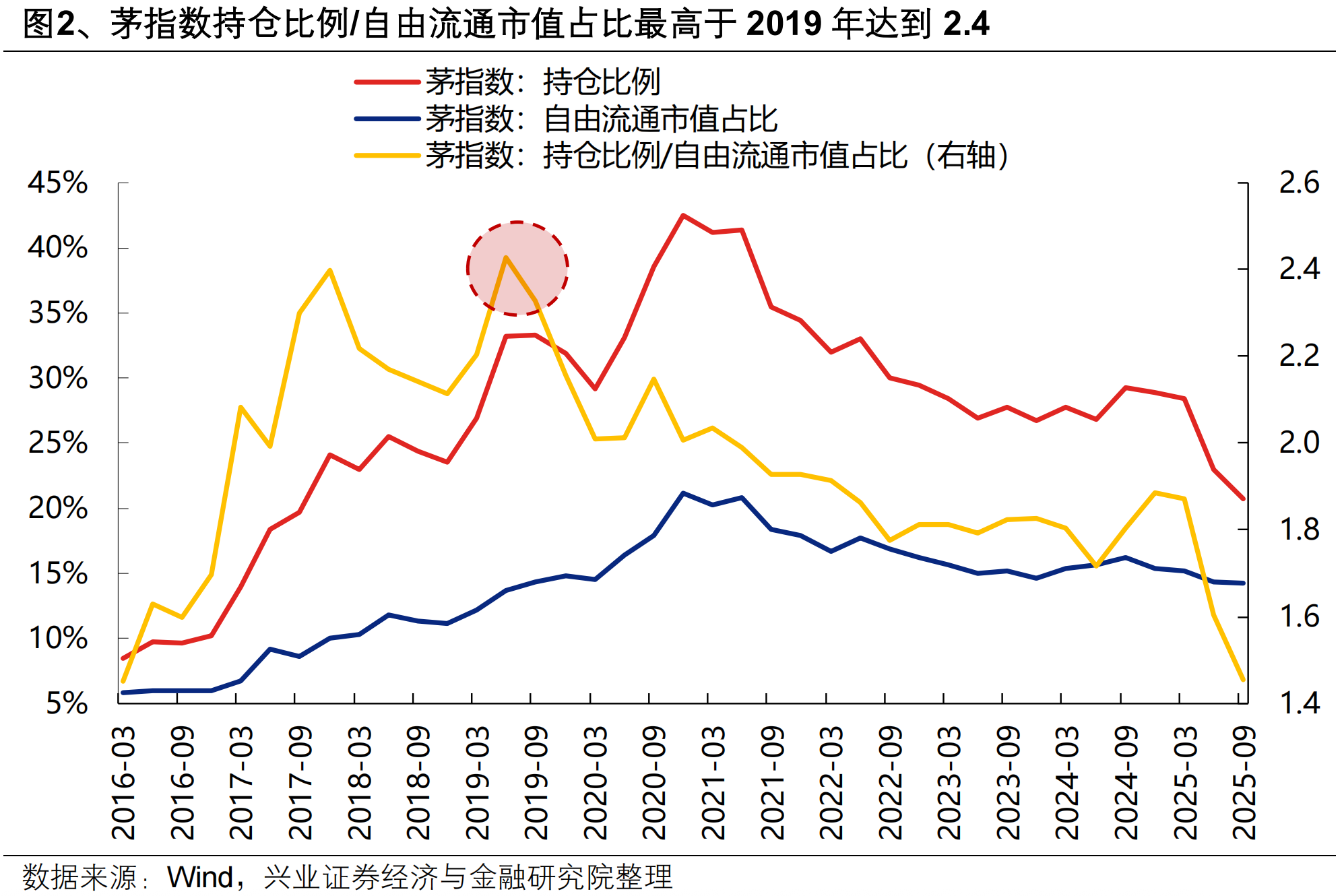

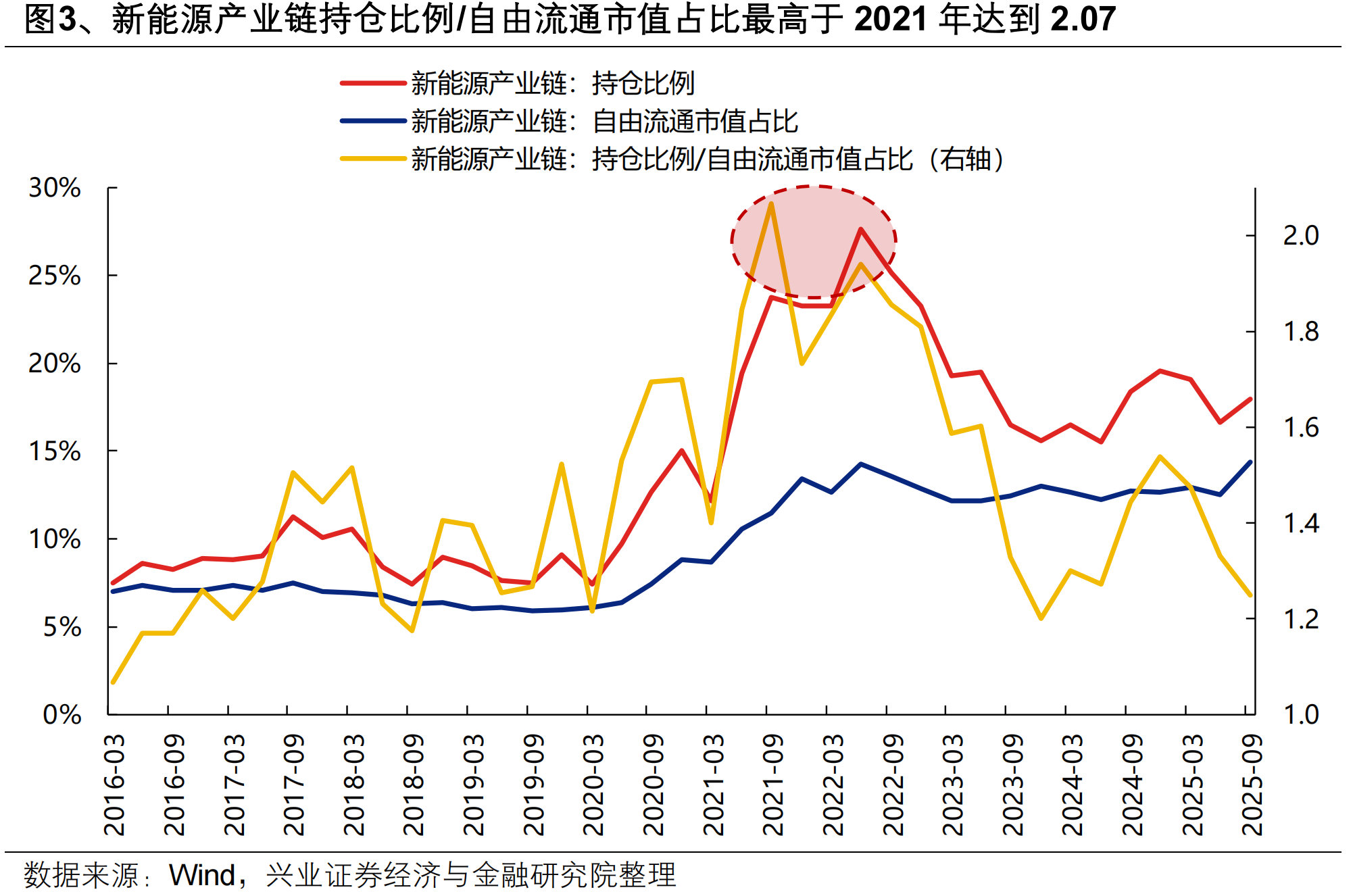

与其他板块对比来看,19-21年消费核心资产和新能源产业链的“主动公募配置比例/自由流通市值占比”最高也上升至2以上。茅指数/新能源产业链(能源金属+电力设备+汽车)的“主动公募配置比例/自由流通市值占比”最高于2019年/2021年达到2.4/2.07。

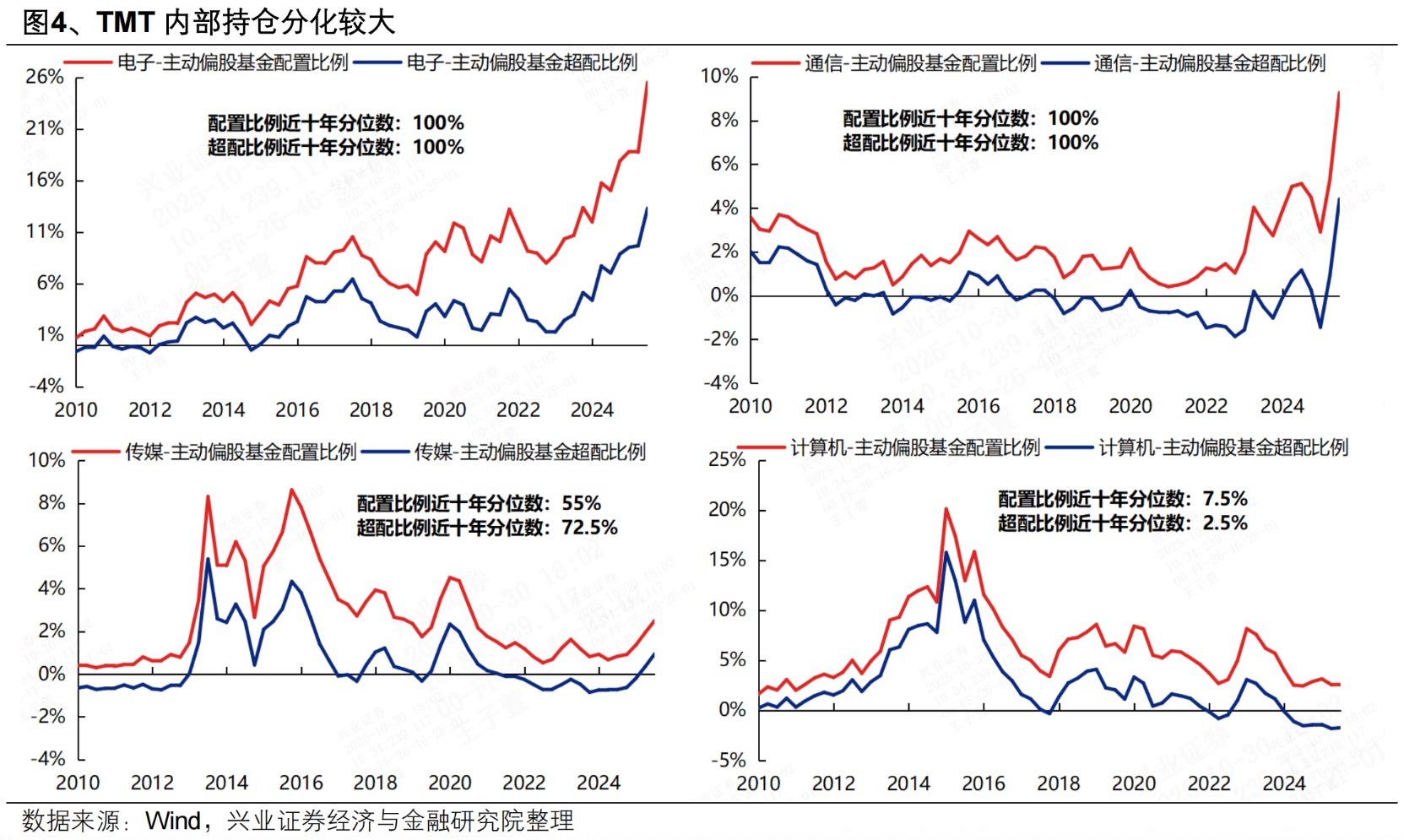

并且,当前TMT内部持仓分化本身也较大,后续可以通过内部“再平衡”的方式消化板块整体的配置比例。以计算机和传媒为代表的AI中下游产业链,25Q3主动公募配置比例仍处于近十年中低分位数水平。随着后续AI产业趋势向中下游应用端扩散,或可以通过内部“再平衡”的方式来消化板块整体的配置比例。

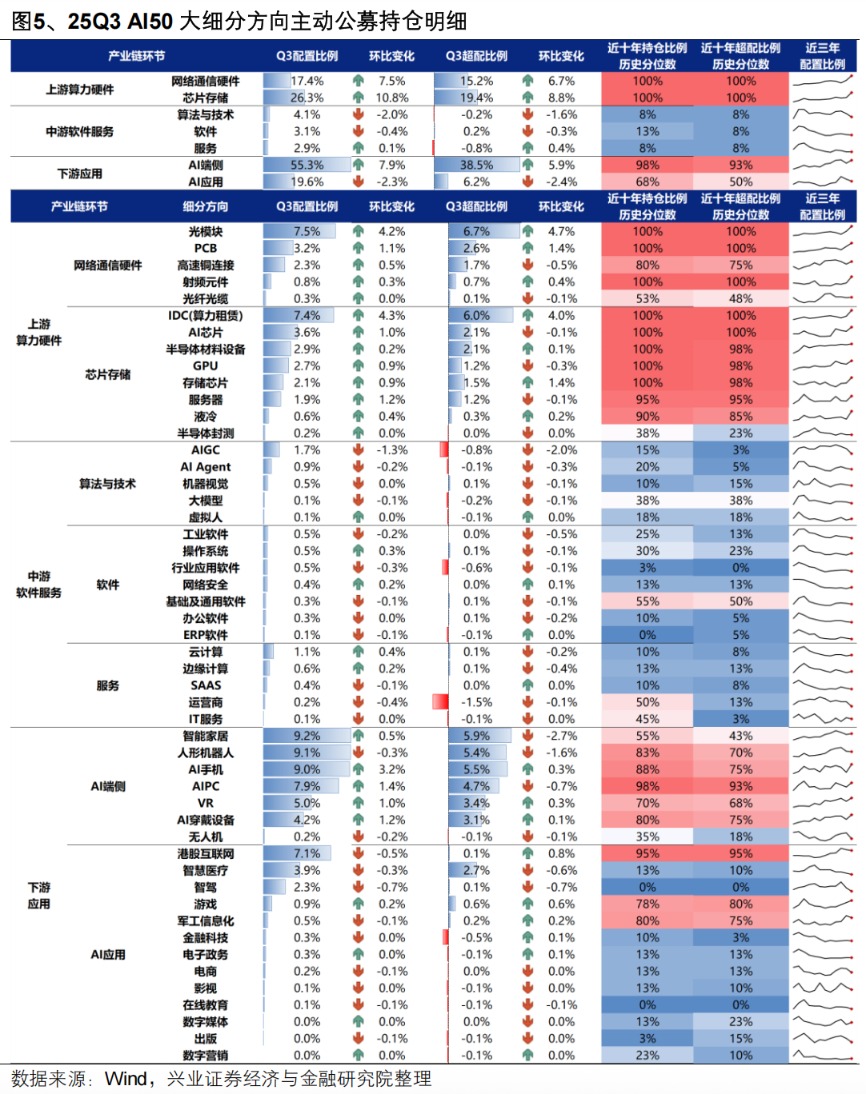

二、AI细分方向25Q3主动公募持仓全拆解

25Q3,主动公募顺应产业趋势和景气,显著呈现“加硬件、减软件”的特征。25Q3主动公募主要加仓上游网络通信硬件(主要为北美算力链)和芯片存储(主要为国产算力链)以及下游AI端侧为代表的硬件端,而减仓以中游算法技术和软件、下游AI应用为代表的软件端。

细分来看:

上游网络通信硬件:各方向均获加仓,显著加仓以光模块、PCB为代表的北美算力链,高速铜链接、光纤光缆的配置和超配比例仍未达到历史最高水平。

上游芯片存储:各方向均获加仓,显著加仓IDC(算力租赁)以及AI芯片、GPU、存储芯片为代表的国产芯片龙头,半导体封测为代表的国产算力上游产业链配置和超配比例仍处于历史偏低水平。

中游算法技术:多数方向均获减仓,AIGC、AIAgent的超配比例已处于历史极低水平。

中游软件:多数方向均获减仓,操作系统、网络安全等少数方向获加仓,行业应用软件、办公软件、ERP软件的超配比例已处于历史极低水平。

中游服务:整体获加仓但内部分化较大,加仓云计算、边缘计算,减仓运营商、SAAS,IT服务、云计算、SAAS的超配比例已处于历史较低水平。

下游AI端侧:多数方向均获加仓,AI手机、AIPC、AI穿戴设备等消费电子端获加仓较多,人形机器人获减仓,各方向超配比例仍处于历史中等水平。

下游AI应用:多数方向均获减仓,游戏等少数景气方向获加仓,多数方向配置和超配比例仍处于历史偏低水平。

风险提示

仅公开资料整理,不涉及投资建议及研究观点;数据统计不完备或口径不同带来偏差;历史经验失效等。