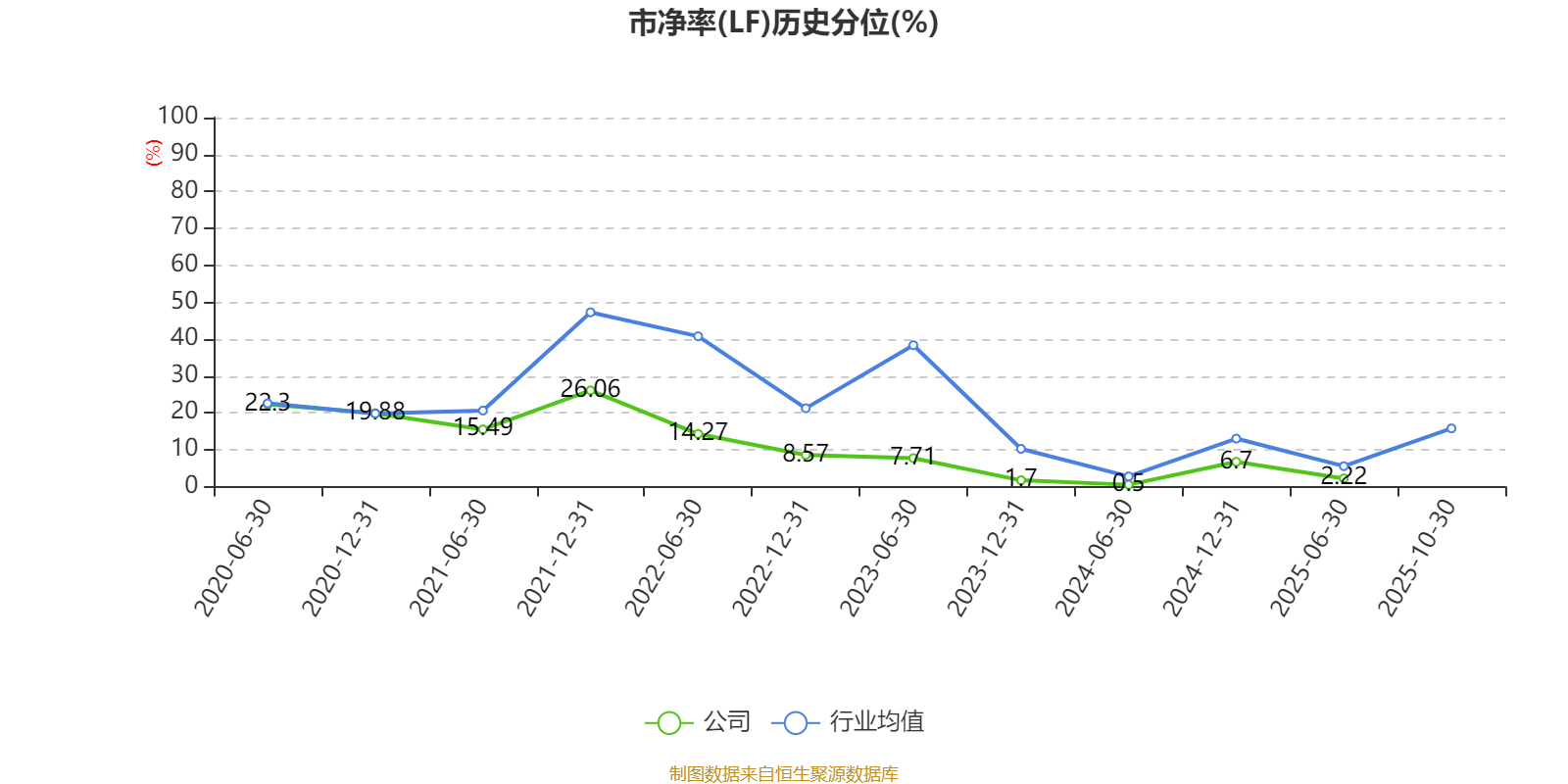

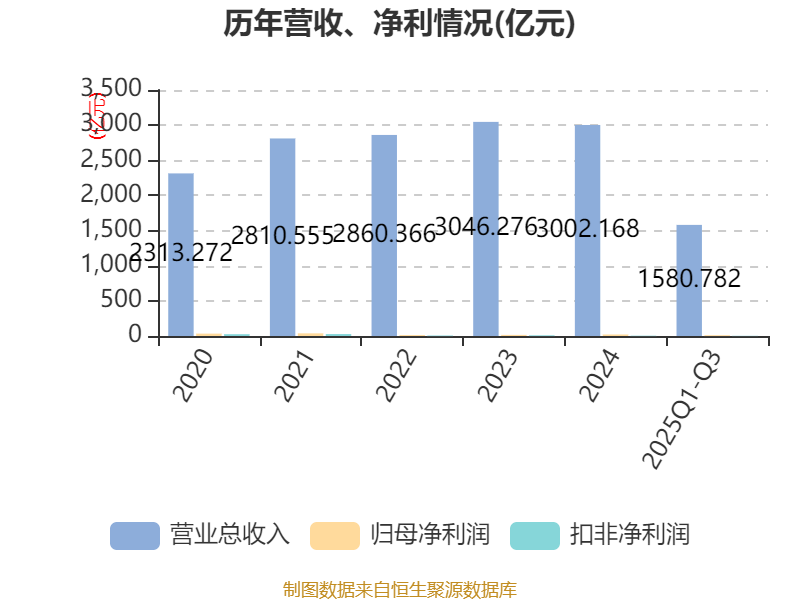

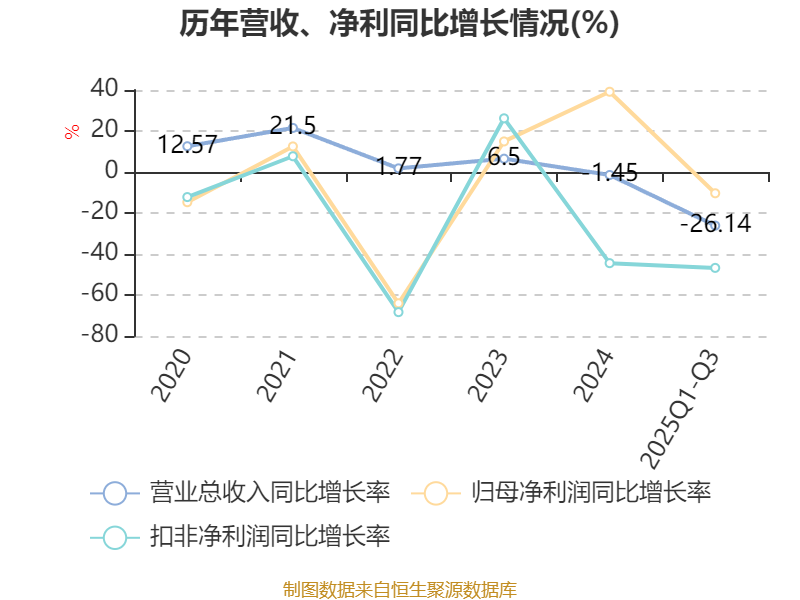

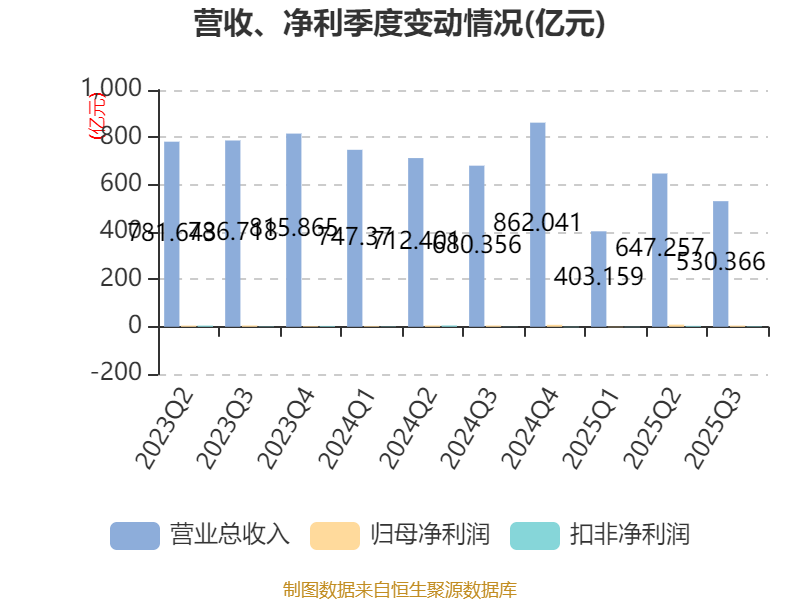

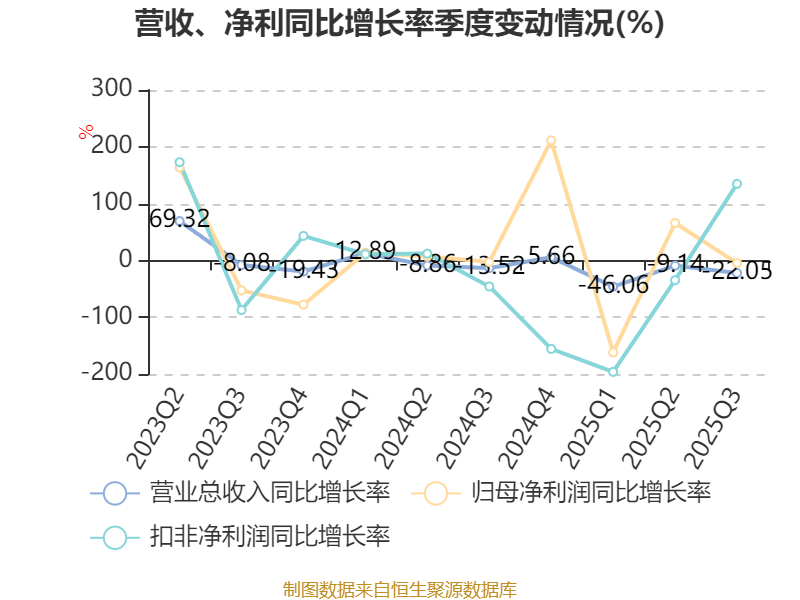

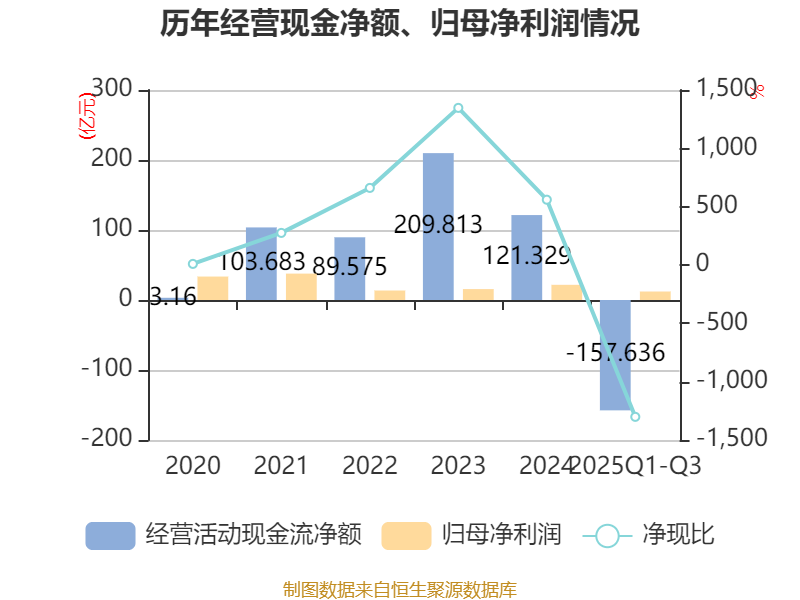

中证智能财讯上海建工(600170)10月31日披露2025年第三季度报告。前三季度公司实现营业总收入1580.78亿元,同比下降26.14%;归母净利润12.11亿元,同比下降10.38%;扣非净利润4.2亿元,同比下降46.77%;经营活动产生的现金流量净额为-157.64亿元,上年同期为-214.94亿元;报告期内,上海建工基本每股收益为0.09元,加权平均净资产收益率为2.52%。

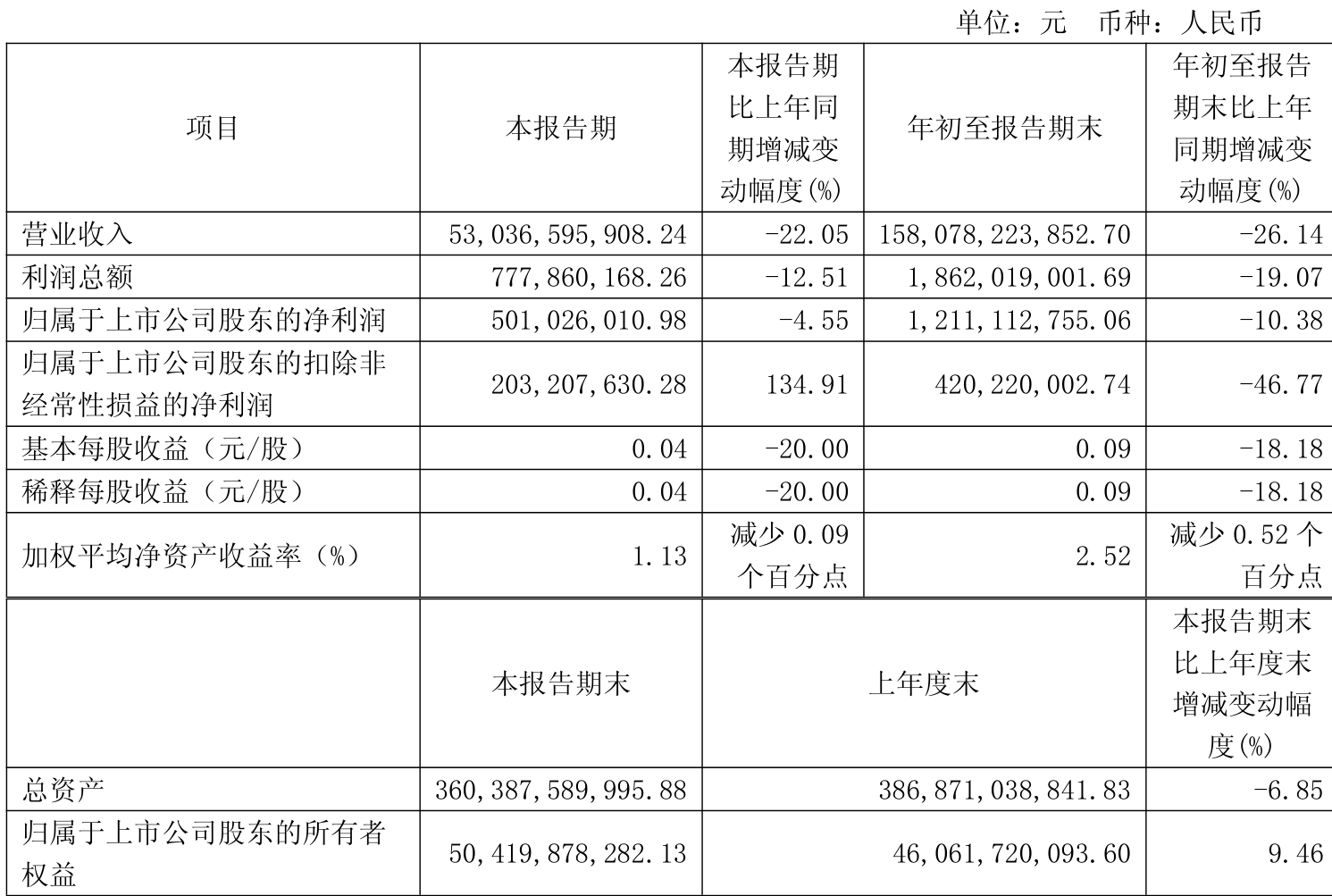

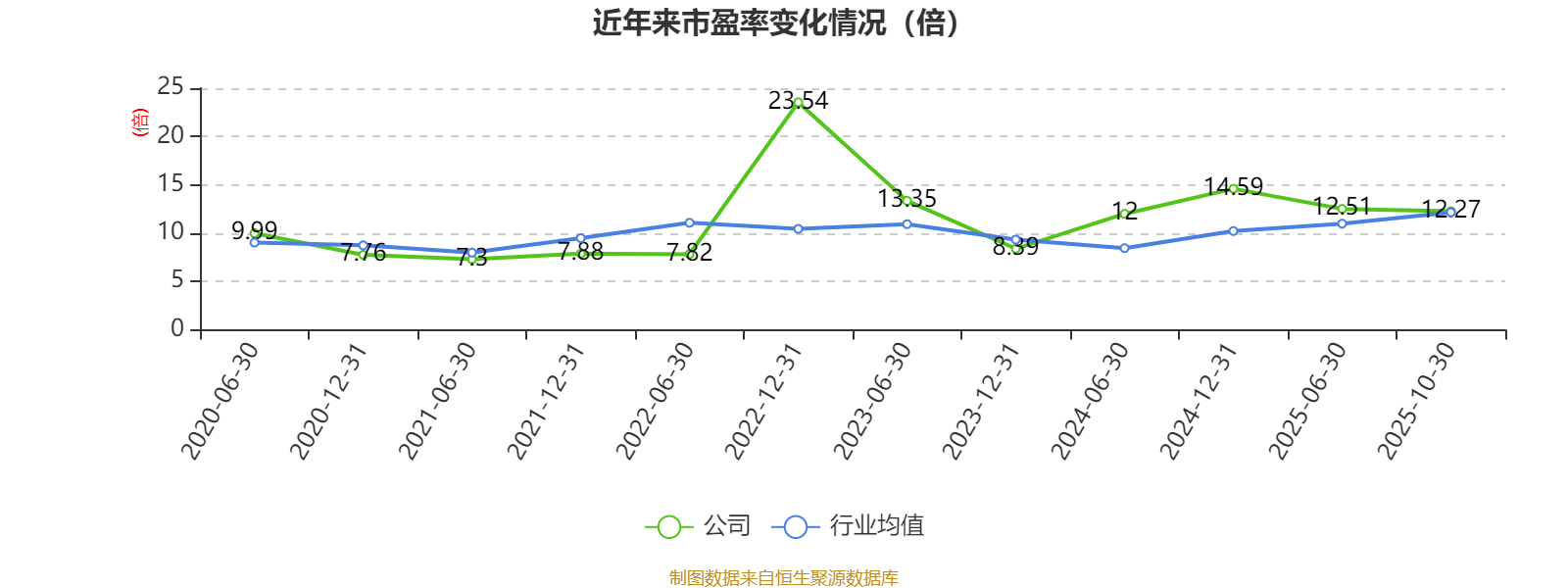

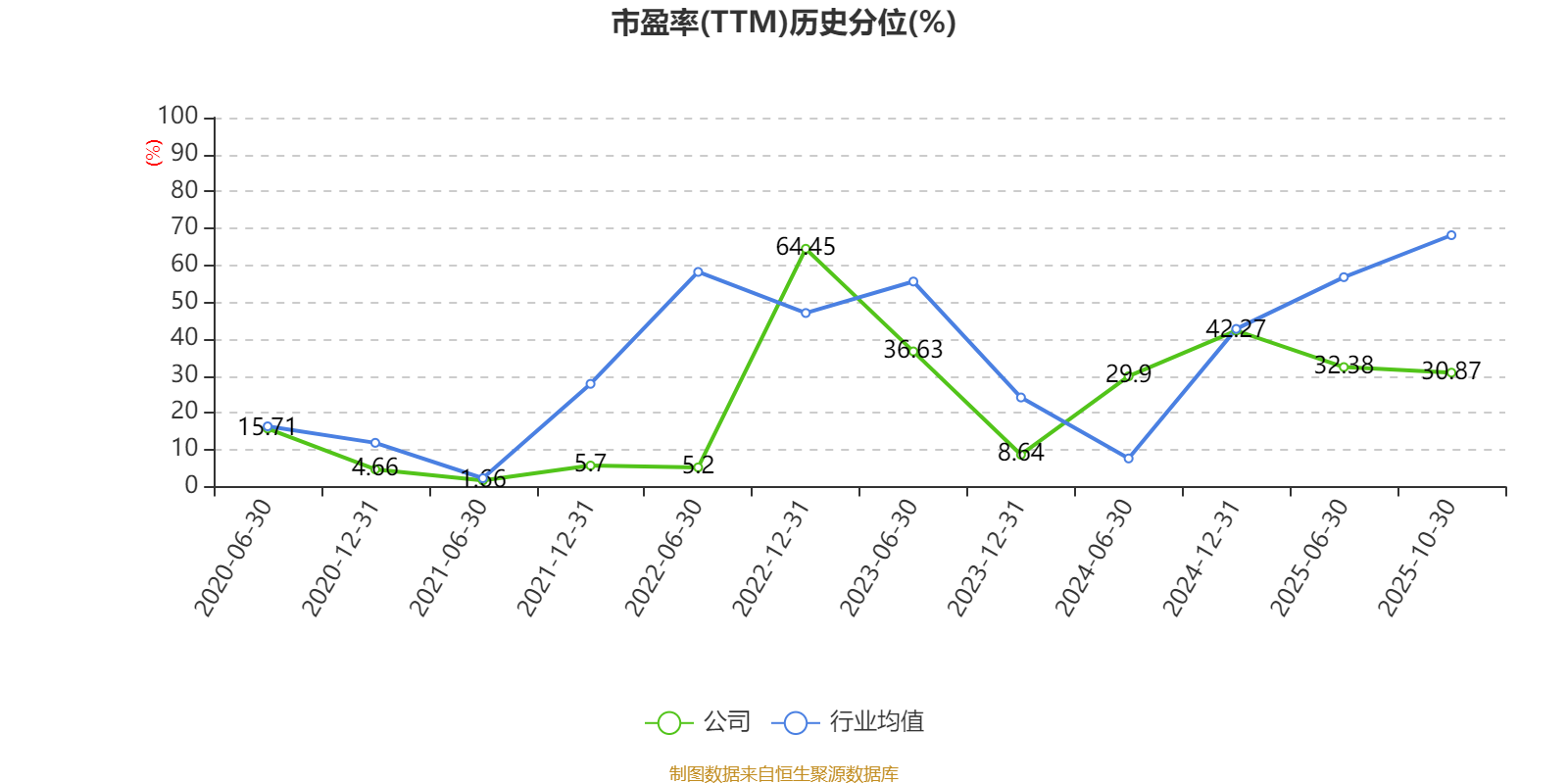

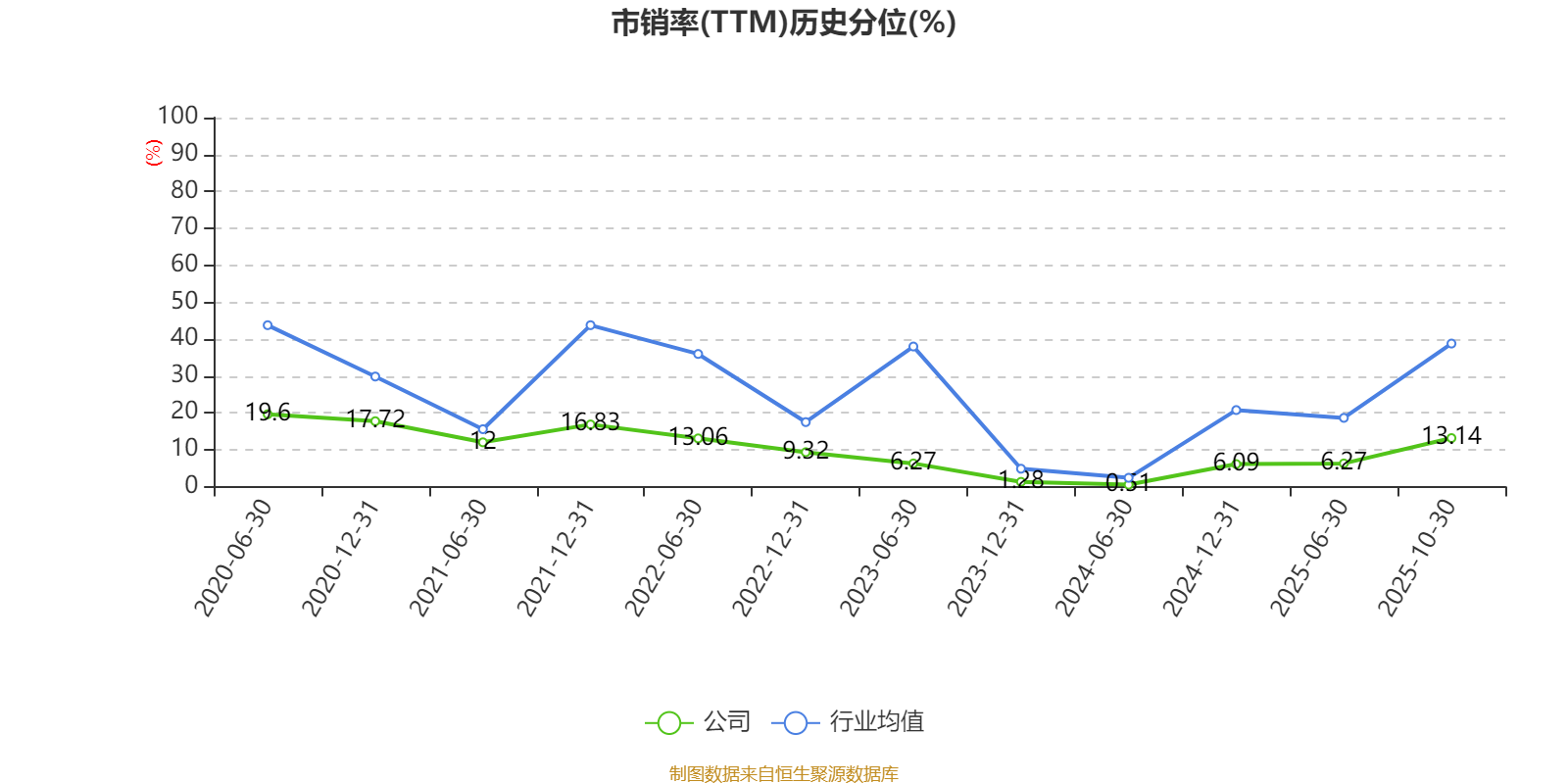

以10月30日收盘价计算,上海建工目前市盈率(TTM)约为12.27倍,市净率(LF)约0.49倍,市销率(TTM)约0.1倍。

资料显示,公司形成了以建筑施工业务为基础,设计咨询业务和建材工业业务为支撑,房产开发业务和城市建设投资业务为两翼的核心业务架构。

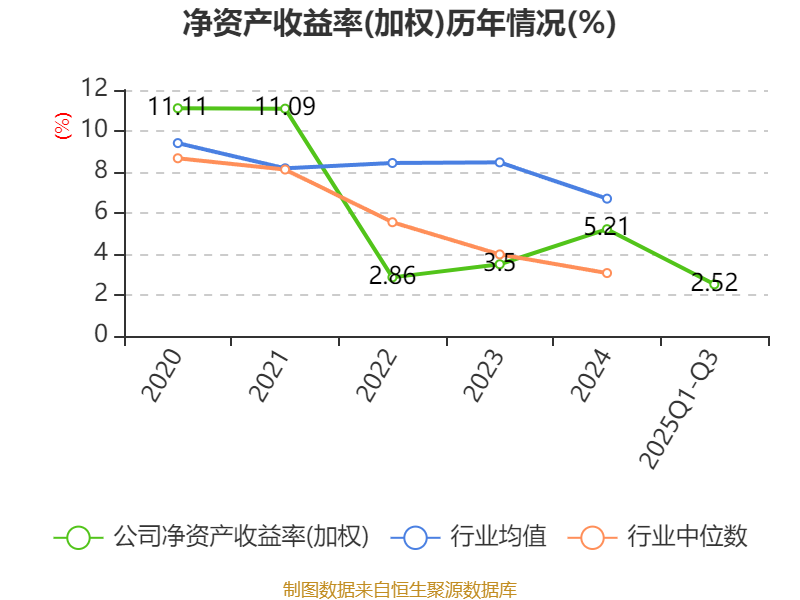

盈利能力方面, 2025年前三季度公司加权平均净资产收益率为2.52%,同比下降0.52个百分点。公司2025年前三季度投入资本回报率为1.45%,较上年同期下降0.25个百分点。

2025年前三季度,公司经营活动现金流净额为-157.64亿元,同比增加57.3亿元;筹资活动现金流净额-5.48亿元,同比减少5.18亿元;投资活动现金流净额-22.41亿元,上年同期为-41.88亿元。

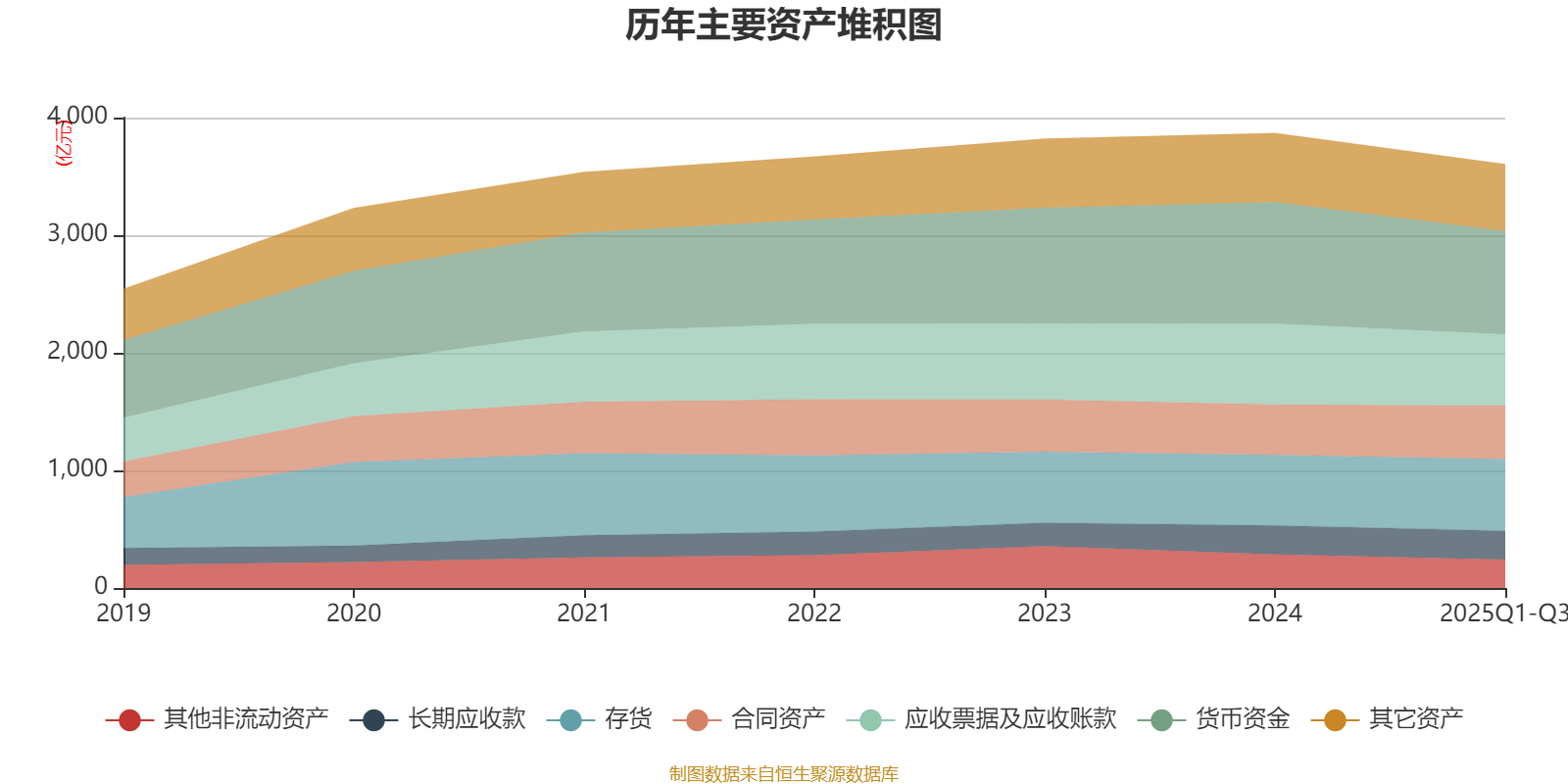

资产重大变化方面,截至2025年三季度末,公司货币资金较上年末减少14.98%,占公司总资产比重下降2.34个百分点;合同资产较上年末增加5.81%,占公司总资产比重上升1.51个百分点;存货较上年末增加1.84%,占公司总资产比重上升1.44个百分点;应收票据及应收账款较上年末减少11.97%,占公司总资产比重下降0.98个百分点。

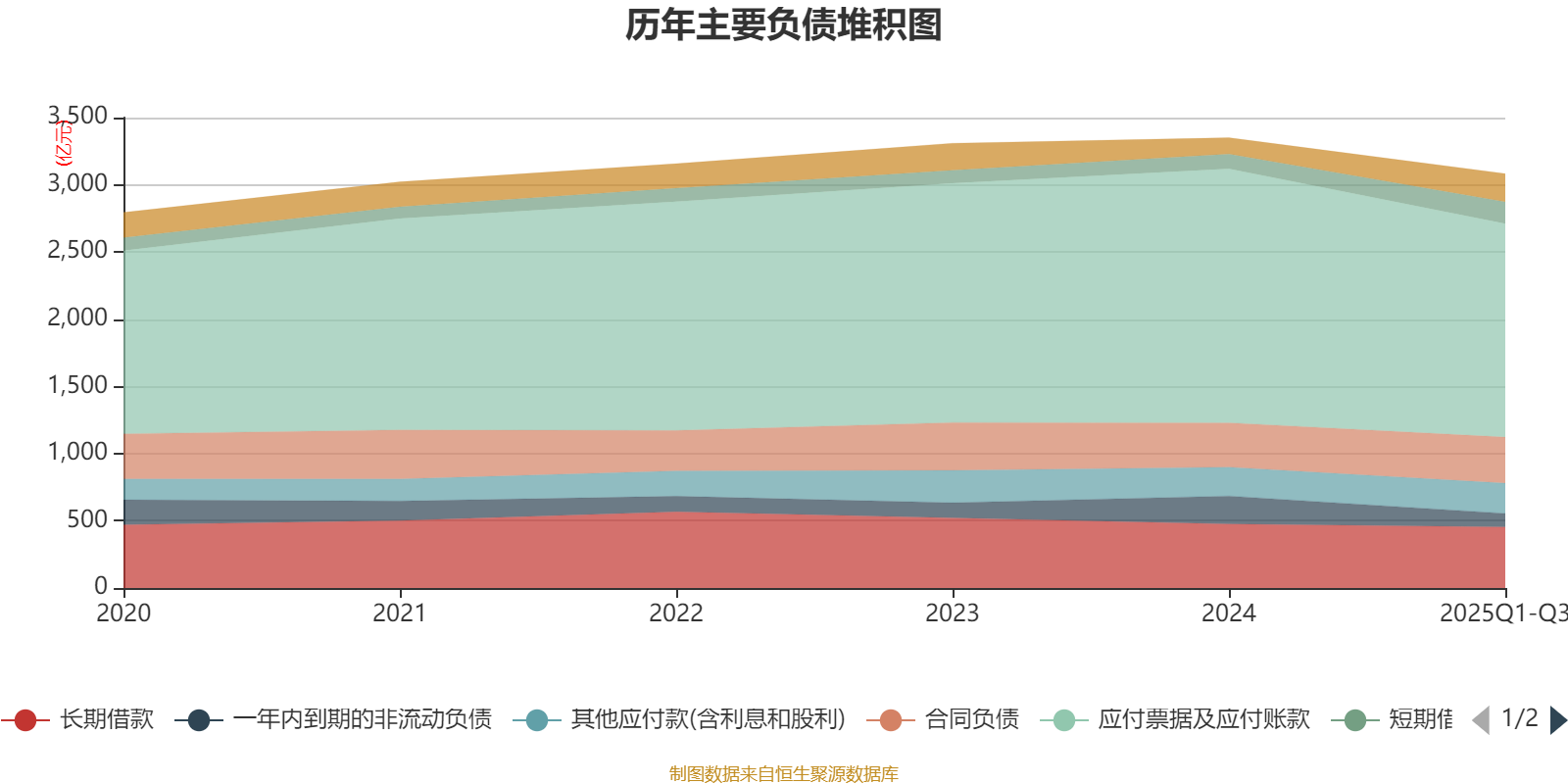

负债重大变化方面,截至2025年三季度末,公司应付票据及应付账款较上年末减少15.88%,占公司总资产比重下降4.74个百分点;应付债券较上年末增加453.58%,占公司总资产比重上升2.95个百分点;一年内到期的非流动负债较上年末减少51.23%,占公司总资产比重下降2.56个百分点;短期借款较上年末增加45.73%,占公司总资产比重上升1.61个百分点。

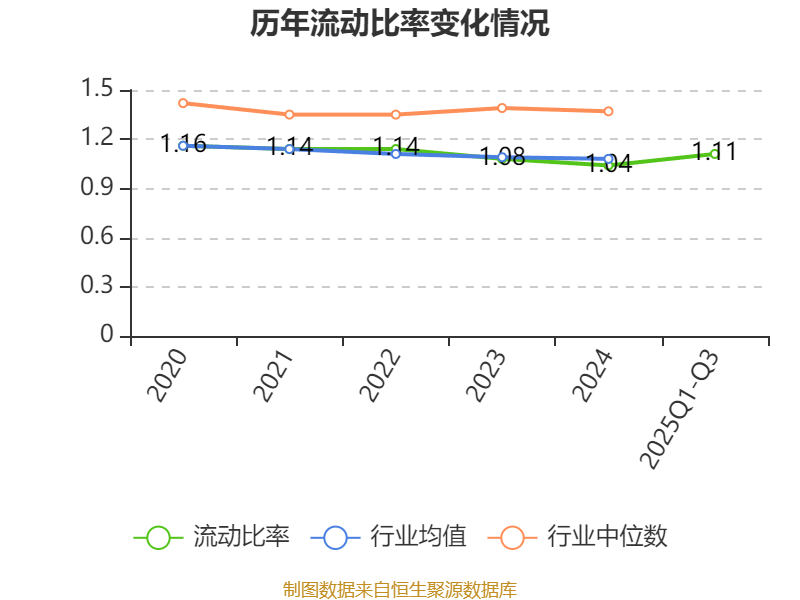

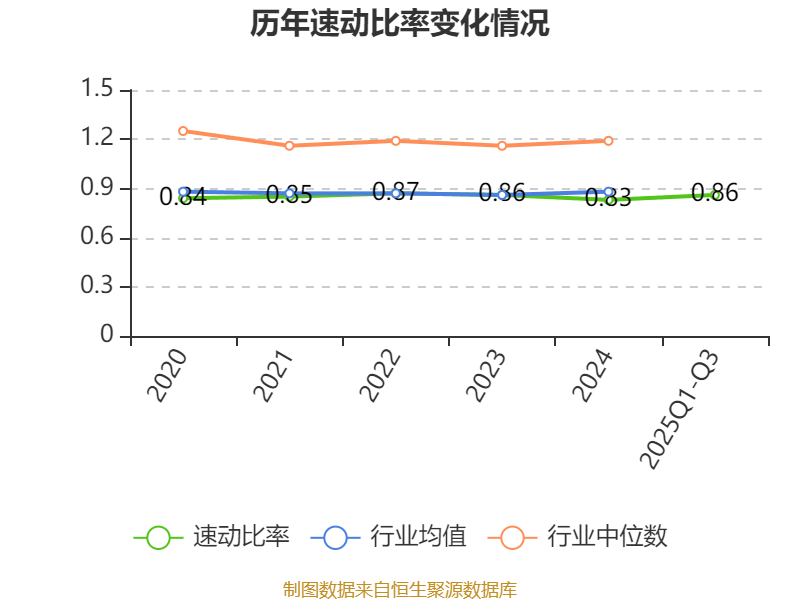

2025年前三季度,公司流动比率为1.11,速动比率为0.86。

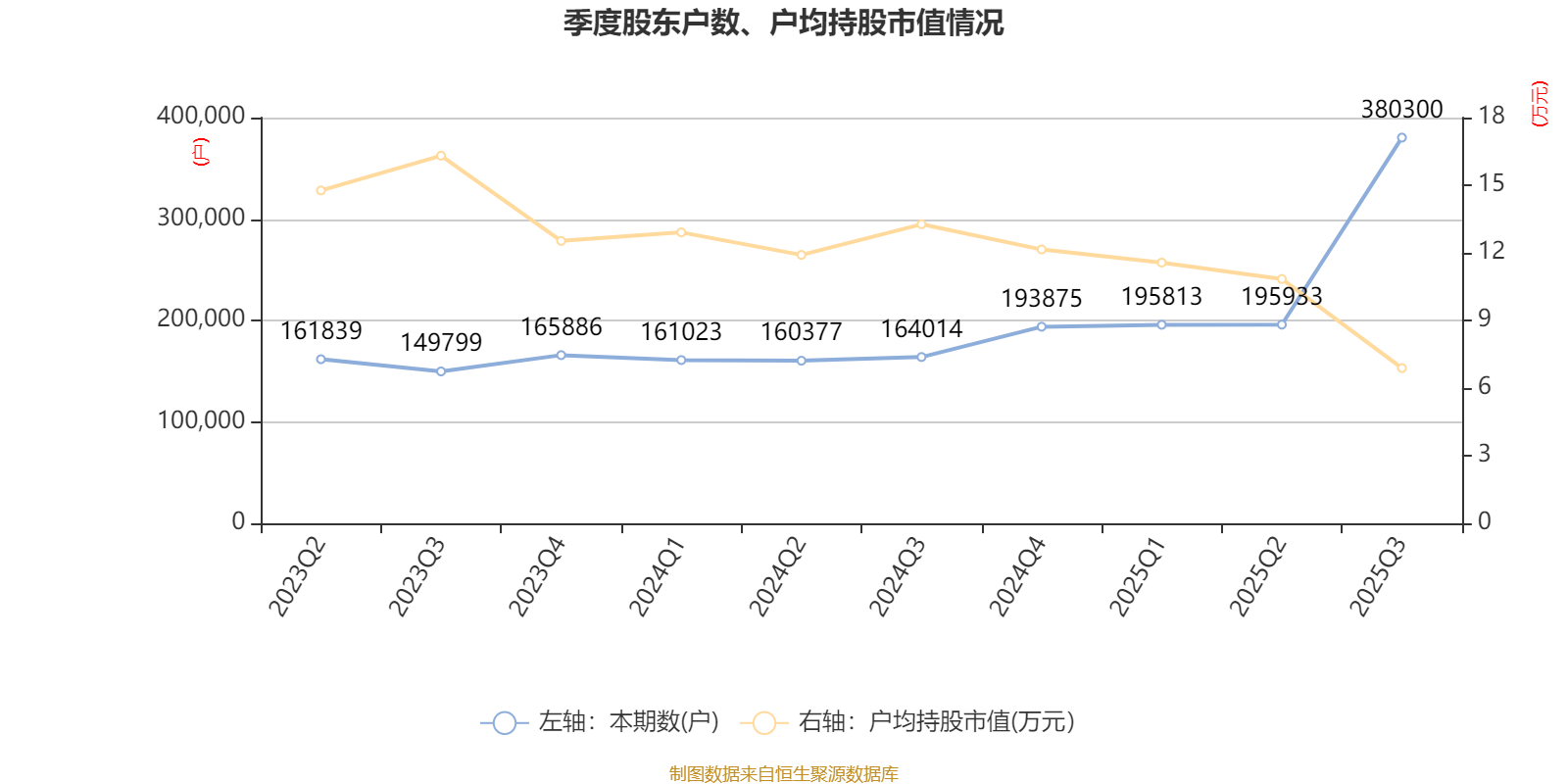

三季报显示,2025年三季度末的公司十大流通股东中,新进股东为华夏国证自由现金流交易型开放式指数证券投资基金、国泰富时中国A股自由现金流聚焦交易型开放式指数证券投资基金、李传元,取代了二季度末的张素芬、嘉实中证金融资产管理计划、顾人祖。在具体持股比例上,马杰持股有所上升,香港中央结算有限公司、中证500交易型开放式指数证券投资基金、中证上海国企交易型开放式指数证券投资基金持股有所下降。

| 股东名称 | 持流通股数(万股) | 占总股本比例(%) | 变动比例(百分点) |

|---|---|---|---|

| 上海建工控股集团有限公司 | 268867.06 | 30.257582 | 不变 |

| 上海国盛(集团)有限公司 | 130130 | 14.644484 | 不变 |

| 香港中央结算有限公司 | 15479.05 | 1.741971 | -0.342 |

| 中证500交易型开放式指数证券投资基金 | 7745.03 | 0.871605 | -0.023 |

| 中证上海国企交易型开放式指数证券投资基金 | 5488.41 | 0.617651 | -0.079 |

| 中央汇金资产管理有限责任公司 | 5280.15 | 0.594214 | 不变 |

| 马杰 | 5000 | 0.562687 | 0.023 |

| 华夏国证自由现金流交易型开放式指数证券投资基金 | 3652.82 | 0.411079 | 新进 |

| 国泰富时中国A股自由现金流聚焦交易型开放式指数证券投资基金 | 3358.55 | 0.377962 | 新进 |

| 李传元 | 3008.83 | 0.338606 | 新进 |

指标注解:

市盈率=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。三者的分位数计算区间均为公司上市以来至最新公告日。

市盈率、市净率为负时,不显示当期分位数,会导致折线图中断。