在国内工业机器人发展如火如荼的背景下,埃夫特(688165.SH)却交出了一份营收下滑、净利增亏的三季度成绩单。

10月30日晚间,埃夫特披露2025年第三季度报告。数据显示,前三季度,公司实现营收7.02亿元,同比下滑31.03%;净利润及扣非净利润同比增亏,亏损额分别为2亿元、2.41亿元。单季度来看,公司第三季度实现营收1.94亿元,同比下滑42.75%;实现净利润、扣非净利润分别为-4857.75万元、-8272.94万元,同比均增亏。

记者注意到,埃夫特在三季报中预计2025年全年净利润“仍为亏损状态”。

与业绩反差强烈的是,埃夫特所在的工业机器人行业发展规模不断扩大。最新的“十五五”规划建议强调,推动具身智能等产业成为新的经济增长点。国家统计局发布的数据也显示,前三季度我国工业机器人、服务机器人产量同比分别增长29.8%、16.3%;出口工业机器人增长54.9%。

10月31日下午,时代周报记者致电埃夫特,公司证代陈青表示,业绩表现不佳有多方面的原因,但公司发展机器人业务“没有退路”。

10月31日,埃夫特股价震荡走高,收盘涨1.74%报收22.74元/股,总市值涨至119亿元左右。

销量高增,业绩“失速”

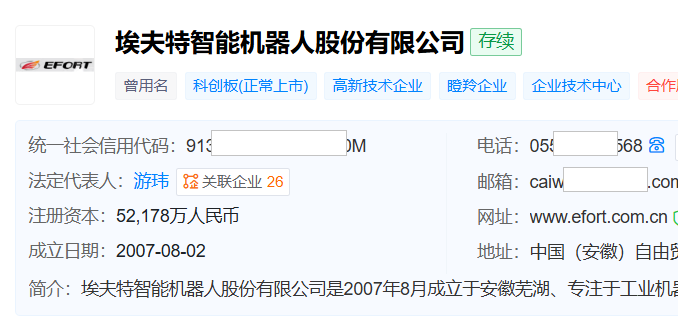

天眼查显示,埃夫特成立于2007年8月,位于安徽省芜湖市,2020年7月在上交所科创板上市,主营产品分为三大类别:运动控制器、伺服系统等核心零部件产品,机器人整机产品,机器人系统集成解决方案。

财报显示,埃夫特是国家机器人产业链链主企业,是国家首批专精特新“小巨人”企业,《中国工业机器人产业发展白皮书(2020)》将其列为中国工业机器人第一梯队企业。

在工业机器人行业快速增长的态势下,埃夫特作为龙头,亦有不错的销量。数据显示,2024年,埃夫特机器人整机销售量同比增长超30%。2025年上半年,埃夫特工业机器人销售量同比增长近20%,而同期国内行业增速分别为3.9%、15.9%。

不过,高销量却并未直接转化为收入和盈利。

2024年,埃夫特机器人整机营收同比下滑4.81%,毛利率减少1.93个百分点至19.27%;2025年上半年,埃夫特机器人业务收入同比下降7.44%,毛利率下降4.83个百分点;2025年三季报显示,埃夫特前三季度机器人业务收入同比下降17.05%。

埃夫特在财报中解释称,一方面,由于下游行业投资意愿不足及降本压力传导,机器人行业陷入了存量争夺甚至缩量绞杀的急剧内卷中,产品整体价格出现了较大幅度的下滑,订单兑现进度也面临不确定性;另一方面,由于各行业景气度变化,如光伏行业大幅下滑、电子行业大幅增长,公司也相应结构性调整机型,叠加公司对战略客户给予策略性价格,导致公司产品均价下降。

除了机器人整机业务,埃夫特另一大系统集成业务的发展也面临掣肘,且高度影响公司营收。

2024年,埃夫特系统集成业务收入同比下降46.92%;2025年前三季度,公司系统集成业务收入同比下降57.26%。在2024年年报及2025年三季度报中,公司均称这是当期营收下滑主因。

集成业务下滑的原因,主要来自外部因素。财报显示,从 2024 年下半年起,欧洲汽车行业面临转型阵痛期,主要汽车厂商纷纷出现利润大幅下降、投资延迟、规模缩减及预算压缩等情况。公司欧洲集成业务深受其影响,收入规模大幅减少。而且因为公司在手订单不足、目标订单推迟或取消,固定成本无法得到有效利用,出现了负毛利率的情况。

主业受困,埃夫特研发投入也像“无底洞”。

2024年,埃夫特研发费用同比增长45.21%;2025年前三季度,埃夫特研发投入同比增长85.35%。公司在财报中多次表示,“为保持技术和产品的竞争力,在未来一段时间内仍将投入较多研发费用”。

截至2025年6月底,埃夫特合并报表累计未弥补亏损为10.68亿元,已超过公司实收股本的三分之一。公司也在财报中坦承,预计全年仍为亏损。

上海明伦律师事务所王智斌10月31日在接受时代周报记者采访时表示,尽管埃夫特“短期内谈不上退市风险”,但长期亏损会“直接侵蚀公司的净资产,影响现金流,进而制约研发投入和市场拓展,严重削弱其持续经营能力”。

积极求变,毛利率下降尚且“可控”

面对盈利困局,埃夫特也在积极求变。

在2025年三季报中,埃夫特表示,“2024年下半年开始,公司以智能机器人为核心战略聚焦,积极投入具身智能领域的研究与开发。”

此外,近年来,埃夫特持续收缩集成业务体量。2025年半年度报告显示,埃夫特主动缩减国内系统集成业务规模,主动退出巴西和印度的汽车系统集成业务;并于2025年7月进一步出售巴西参股公司股权,回笼资金、减少亏损源;同时开始从欧洲集成业务的组织结构和成本结构着手,进一步降低固定成本、采购成本等核心成本,以迎接欧洲汽车行业转型后的投资期。

陈青也向时代周报记者表示,系统集成业务无论国内外毛利率都相对较低,前几年公司为了保证营收规模才接了许多订单,在近几年市场行情较差的情况下面临着面临固定成本高企、管理费用承压、应收账款规模较大等难题。因此,公司近两年也选择性放弃部分低毛利订单。

陈青也强调,埃夫特目前的战略就是坚定发展机器人产业,“没有退路”。

不过,机器人行业毛利率呈持续下行趋势,是否会长期影响公司盈利能力?

陈青表示,一方面,虽然机器人行业目前价格“厮杀”得很厉害,但同时也在进行行业出清和洗牌,许多国内外机器人公司都在被兼并收购,未来随着公司市占率进一步提升,将会积累起成本优势和规模效应;另一方面,公司机器人业务毛利率下降由多方面原因导致,“但公司对毛利率下降其实是可控的,三季度单季公司机器人业务毛利率已经有所回升”。

那么,2026年公司是否有望扭亏为盈?陈青表示,要看公司即将制定的下一年经营计划,且牵涉到多个维度,包括供应链部门降本工作、销售部门新机型毛利率水平以及各方面投资情况等。