四季度最看好哪些基金?“基金买手”FOF基金经理的秘密,随着三季报的披露完毕,终于得以展现。

天相投顾统计数据显示,截至2025年三季度末,全市场公募FOF合计518只,规模合计达1872.46亿元,单季增加308.02亿元,环比增长19.69%。其中三季度规模较上季度环比增幅最大的普通FOF为富国盈和臻选3个月持有期混合(FOF)A,最新规模为33.52亿元,增长411.79%;规模增幅最大的养老目标FOF为前海开源康悦稳健养老一年持有混合(FOF),最新规模为27.36亿元,较上季度增长1.01%。另从新发产品来看,三季度全市场新发FOF合计19只,合计募集规模为65.32亿元。

从业绩来看,根据天相FOF基金三级分类进行统计,三季度整体表现最好的为股票FOF,平均涨幅为27.52%,高于天相股票基金指数和沪深300指数。表现最好的普通FOF为国泰优选领航一年持有期混合(FOF),近一年收益率为52.59%;表现最好的养老目标FOF为工银养老2050五年持有Y,近一年收益率为35.61%。

重仓基金名单曝光

随着公募FOF的业绩与规模同步增长,对市场的影响力也逐渐展现。那么三季度FOF重点布局了哪些基金单品?

同源统计数据显示,从重仓次数来看,截至三季度末,主动股票型混合基金中,博道成长智航股票C被FOF重仓次数最多,达30次;其次为景顺长城品质长青混合C,被重仓24次。FOF外部重仓次数前三的主动股混基金名单与总体重仓次数前三的基金名单完全一致,显示出基金经理对该些单品的集中关注。

(注:FOF外部重仓是指除自己公司FOF持有自家旗下基金的情况以外,被外部公司旗下FOF持有的情况。下同)

从重仓规模来看,截至三季度末,易方达科融混合被FOF总体重仓规模最高,达5.87亿元,较上季度增长52.80%;其次为华夏创新前沿股票A,被FOF重仓达4.85亿元,较上季度增长72.28%;另据外部重仓数据,华夏创新前沿股票A被FOF外部重仓规模最高,达4.85亿元,较上季度增长85.14%;其次为财通资管数字经济混合发起式C,被FOF外部重仓达2.81亿元,较上季度增长220.19%。

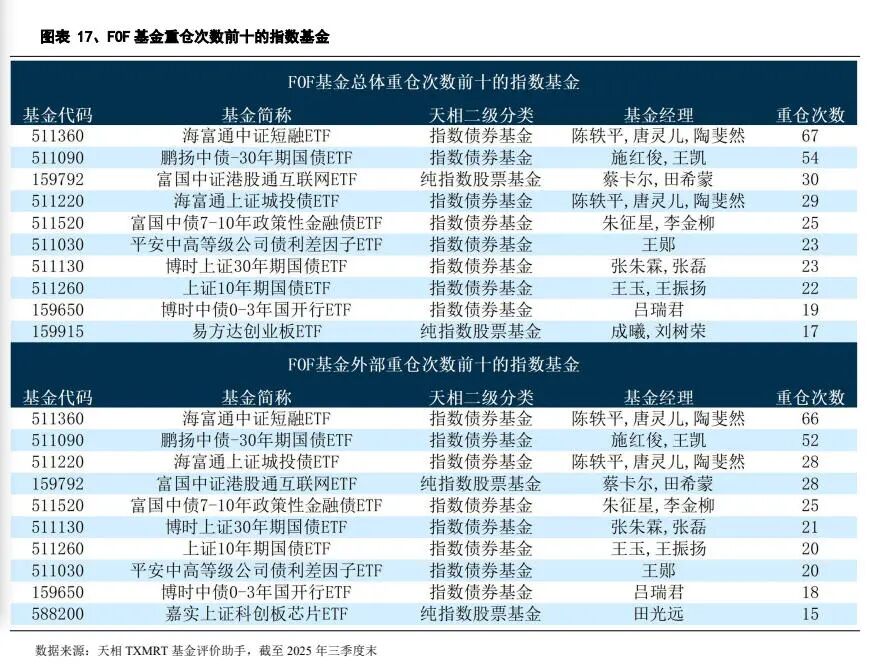

指数基金中,不分股债,截至三季度末,海富通中证短融ETF被FOF总体重仓次数最高,为67次;其次为鹏扬中债-30年期国债ETF,被重仓54次。FOF外部重仓次数前十的指数基金名单与总体重仓次数前十的基金名单具有一定的相似性。从重仓规模来看,截至三季度末,海富通中证短融ETF被FOF总体重仓规模最高,达32.90亿元,较上季度上升100.20%;其次为平安中高等级公司债利差因子ETF,被FOF总体重仓为15.95亿元,较上季度增长345.46%。

基金经理观点分化

展望四季度及之后的行情,基金经理的看法各有侧重:

中欧盈选稳健6个月持有期混合型发起式基金经理邓达在三季报中表示,当前主要做好了几方面的工作:一是坚持资产配置;二是AH权益上适度增加ETF、指增等贝塔品种以反映产品的配置特征;三是AH权益在结构上保持均衡,坚持部分优质低估值品种的配置,同时在估值可控的范围内进行泛科技板块投资;四是大幅增加纳斯达克ETF的配置,以反映对中美AI科技板块投资价值的比较和偏好;五是总体保持国内纯债资产的偏低久期和高信用等级的特征,在低迷时小幅提高久期;六是保持黄金的适度配置和再平衡。

交银施罗德安享稳健养老目标一年持有期混合型基金经理刘迪、刘兵在三季报中表示,展望四季度,权益市场方面,目前国内和海外流动性都较为宽松,短期来看仍是流动性宽松交易的窗口期,叠加政策层面持续呵护资本市场,为A股提供相对有利的宏观环境,整体机会大于风险。但是考虑到基本面偏弱,若短期市场上涨斜率过快,潜在调整风险亦将相应放大,需注意防范结构性泡沫风险。债市方面,当前经济基本面修复弹性仍显不足,对债市难以构成实质性利空,同时央行态度或将继续维持宽松态度,债市上行空间或相对有限,但仍需关注政策预期升温、机构行为变化及权益市场情绪回升对长久期品种形成的潜在扰动,需警惕超调风险。