热点导读

信托业又迎重磅新规,资产管理信托补上监管空白,强调专业投资管理

重磅突发!全国试点,规模“天花板”打开,养老理财要“火”了

公募业绩比较基准改革落地!新规公开征意,公募改革又一关键举措

基金赎回新规落地在即,超过1.5万亿定制债基或受到影响

上市银行三季度财富管理大盘点,中收最高增两成达206.7亿,呈现私行、代销驱动等四大特征

资管要闻

信托业又迎重磅新规,资产管理信托补上监管空白,强调专业投资管理

作为信托业“1+N”监管体系的一部分,资产管理信托出台了监管细则。今日,国家金融监管总局就《资产管理信托管理办法(征求意见稿)》(简称《办法》公开征求意见,在“信托三分类”之后,为资产管理信托补上监管的空白。

目前,新成立的信托产品中资产管理信托占比接近一半,是驱动信托规模增长的主导业务模式。本次资产管理信托《办法》更强调专业投资管理,强化风险管控,并提高了投资者门槛。

重磅突发!全国试点,规模“天花板”打开,养老理财要“火”了

10月30日,国家金融监督管理总局办公厅下发《关于促进养老理财业务持续健康发展的通知》(金办发〔2025〕83号,以下简称“83号文”)。

整体来看,83号文的下发,是为了落实《国务院办公厅关于发展银发经济增进老年人福祉的意见》,推动理财公司做好养老金融这篇大文章。

83号文从销售端、产品端、服务端、投资端以及风险管理端等,对现行的养老理财业务进行多维度部署,核心目标是系统性地规范和促进养老理财业务的长期、稳健和创新发展,为投资者提供更优质、更丰富的养老金融产品及服务。

公募业绩比较基准改革落地!新规公开征意,公募改革又一关键举措

公募基金改革的关键环节之一,业绩比较基准改革即将落地。

10月31日,证监会发布了《公开募集证券投资基金业绩比较基准指引(征求意见稿)》,基金业协会同步发布了《公开募集证券投资基金业绩比较基准操作细则(征求意见稿)》,向社会公开征求意见。

综合《指引》与《操作细则》可见,本次规则出台,是以增强公募投资行为稳定性、明晰产品投资风格、提升投资者获得感为目标,从基金管理人内部明确业绩比较基准设定、变更、披露规范,完善内部控制机制方面;到外部加强托管、销售、评价等方面,全链条、多维度地完善业绩比较基准的监管要求。

基金赎回新规落地在即,超过1.5万亿定制债基或受到影响

公募销售费率改革即将落地,除短期债券基金外,定制债基也可能受到较大影响。定制债基的规模大概在1.5万-2万亿元,若标准被严格认定,限制定期开放周期不得低于3个月,则业内认为定制债基将受到巨大冲击。考虑到定制债基的特殊性,也有分析人士认为其赎回费率设置可能更为宽松。

目前,公募基金产品中没有明确定义的“定制基金”。但在2017年3月,证监会发布的《机构监管情况通报》规定:若单一机构持有人新设基金,允许单一投资者持有基金份额比例达到或者超过50%。业内认为可算作是定制基金的标准。

上市银行三季度财富管理大盘点,中收最高增两成达206.7亿,呈现私行、代销驱动等四大特征

2025年三季度,银行财富管理业务表现较为亮眼,呈现出 “私行引领、代销驱动、数字赋能、跨境拓展”的鲜明特征。多数银行都在打造以财富管理为引擎的零售金融服务体系,财富管理业务规模、客户数以及手续费收入快速增长。

具体到典型个体,南京银行财富客户较上年末增长16.31%,表现亮眼;中信银行AUM年增量创近三年新高;招商银行财富管理手续费及佣金收入206.70亿元,同比增长18.76%。

公募最新排位出炉!三季度实现五大突破

公募基金三季报披露完毕,上证指数站稳4000点,公募基金在过去一个季度可以用“突破”来概括。一是在今年8月末,我国公募基金总规模首次突破36万亿元。二是被动投资管理规模逼近8万亿。三是单季度非货规模增千亿公司达5家,“强者恒强”,全是头部。四是排名厮杀激烈,基金公司在规模上几乎都在增长,但是进步快慢决定了排位。五是千亿ETF公司数量连创新高。

慢牛行情催热券商资管,多品类开花,私募FOF成差异化发展方向

今日,A股市场迎来历史性时刻,上证指数时隔十年再度站上4000点整数关口,创下2015年8月19日以来的新高。

而在这一轮牛市行情推动下,券商资管今年以来成绩如何?哪些券商资管产品收益表现突出?不同类型产品又呈现出怎样的分化特征? 数据显示,截至2025年二季度末,券商资管产品总量已达23932只,总规模突破6.14万亿元,占整个资管市场总规模的8%,是资本市场重要力量之一。随着市场热度攀升,券商资管各类型产品收益呈现全面开花态势,但不同策略、不同品类产品间业绩分化显著,而私募FOF模式更被业内视为券商资管实现差异化发展、推动财富管理转型的重要方向。

公募分红逼近1700亿,债基独占七成份额,ETF也是分红大户

如果说2025年市场的关键词是震荡中的回暖,那在公募基金领域,分红无疑是一个最具存在感的注脚。根据公募排排网数据,截至10月27日,今年以来公募基金累计分红3359次,总金额高达1689.09亿元,较去年同期增长21.94%。

从产品类型来看,债券型基金依然是当前分红市场的主力。今年以来,全市场债基累计分红2455次,合计金额高达1199.95亿元,占总分红的71.04%,同比增长6.31%。其稳定的收益结构,使其成为分红最具持续性的品种。

被动指数型股票基金正在成为权益类产品中的分红新贵。在年内分红金额超过10亿元的11只基金中,有7只是被动指数型基金。

私募总规模20.74万亿,创2年新高,新增产品备案“活水”回升

中基协最新公布了私募基金管理人登记及产品备案9月报。

值得注意的是,私募产品存续总规模9月底已增至20.74万亿元,逼近2023年9月底20.81万亿元的存续总规模,并创下2023年10月以来的新高。在增量上,较之8月底,私募机构登记数量、私募产品备案数量及设立规模均实现环比回升。

9月报指出, 9月备案私募产品共1605只,新备案规模711.74亿元。其中私募证券投资基金、创业投资基金、私募股权投资基金分别有1048只、380只、177只,各自新备案规模依次为368.21亿元、145.15亿元、198.39亿元。

规模破1290亿!基金费率新规下“日光基”频率加快,债基成绝对主力

10月27日,东方阿尔法科技甄选A首次募集规模3亿元,因认筹火爆,首日即宣布提前结募。财联社注意到,以认购起始日计算,这已是今年第90只首日认购即“光盘”的基金。

自9月5日基金费率条款新规拟实施以来,市场资金参与ETF的认购热度愈发激烈,近两个月已有34只基金成为“日光基”,合计规模615.8亿元,占全年规模接近半数。值得注意的是,在近两月“日光基”中,债券型基金新成立数量最多达到14只,规模占比更是达到66.23%。

金价高位波动剧烈,沪金期货近两日净流出70亿元,业内:资金“踩踏式”离场

随着国际金价自高点大幅下跌,国内黄金市场也没能幸免,沪金现货与期货均在一周多的时间内从1000元/克的高点下跌约10%。伴随价格回落的还有资金的迅猛撤离,10月28日,沪金期货单日资金净流出达55亿元,业内称之为“踩踏式”资金离场。尽管29日金价反弹,沪金依然净流出15.71亿元。面对缺乏利好催化及技术面破位的压力,业内普遍认为,短期金价的大幅波动还需时间震荡消化。

沪金现货在10月17日历史性的突破1000元/克后,行情急转直下。之后7个交易日,沪金现货自高点跌去约100元,10月28日回到900元/克下方。

机构动态

赵蕾获聘北银理财首席合规官具有丰富金融监管经验

10月31日,据媒体报道,北银理财董事会同意聘任赵蕾为公司首席合规官,至其任职资格获得国家金融监督管理总局北京监管局核准之日前,由其代为履行首席合规官职责。

赵蕾的上一任职务是北京金融监管局全国性股份制商业银行监管处处长,这也意味着北银理财将迎来一名具有监管背景的首席合规官。

国有大行AIC再添“新兵”,邮储银行获准筹建中邮投资,全国性银行AIC阵容将扩至9家

邮储银行(601658.SH)于10月27日晚间披露,国家金融监督管理总局已正式批复,同意该行筹建中邮金融资产投资有限公司(暂定名,下称中邮投资)。历时3个多月,中邮投资终于传来获批筹建的信息。此次获批也标志着国有六大行设立金融资产投资公司(AIC)的布局就此集齐, 全国性银行AIC阵容将扩至9家

根据批复,邮储银行需自10月21日批复之日起6个月内完成筹建工作。中邮投资注册资本为人民币100亿元,将作为邮储银行全资一级子公司进行管理。

30亿理财“隐秘”5年未披露,白银有色及高管遭重罚!全部资金“押注”华融证券资管计划

白银有色集团股份有限公司(【601212】以下简称“白银有色”)发布公告,称公司及五名相关高管当日收到甘肃证监局下发的《行政处罚决定书》。因涉及30亿元理财产品逾期未收回却未及时披露,公司及相关责任人合计被罚880万元。

具体来看,根据白银有色公告,财联社整理发现,2017年至2018年期间,白银有色使用自有资金进行委托理财的30亿元,均投资由华融证券(2022年已更名为国新证券)发行、宁波银行托管的定向资产管理计划,预期收益率为7%/8%,均投向信托计划。

受益金价走强,多家中小银行三季报贵金属业务大增,价格波动将考验硬实力

2025年以来,国际金价持续攀升带动商业银行贵金属业务规模快速扩张。这在多家上市银行三季报中已有体现。截至2025年9月末,南京银行贵金属规模达到72.01亿元,较2024年末0.6亿元增长近120倍,增幅高达11914.36%。

不仅南京银行,宁波银行三季度末贵金属规模为176.46亿元,较年初增加127.51%;平安银行贵金属规模为172.48亿元,较年初增长36.7%。

这一趋势早在半年度已有体现。中国银行副行长蔡钊在中期业绩发布会上透露,今年上半年中国银行贵金属收入增长37%。

金价飙升带动银行贵金属业务爆发式增长,中小银行正通过这一赛道寻找中间业务收入新增长点。

华泰柏瑞新任总经理官宣!资管女将崔春接棒,指数大厂将如何能力拓圈?

华泰柏瑞基金官宣新任总经理。

10月28日,华泰柏瑞基金发布公告,前华泰证券资管董事长崔春即日起担任公司总经理,董事长贾波不再代行总经理职责。

履历显示,新任总经理崔春拥有超过20年的金融从业经验,是资管行业少有的兼具证券、基金、银行等多领域实战经验的领军人物。

华泰柏瑞基金原总经理韩勇在今年5月离任,暂由董事长贾波代行总经理职务。时隔5个多月,由具备多元资产背景的崔春出任总经理,将如何赋能华泰柏瑞成为期待。

市场动态

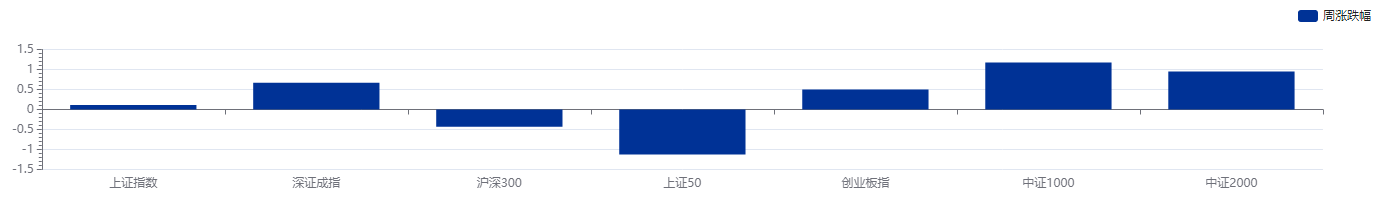

上周,部分权益指数走势分化。其中,上证指数上涨0.11%,深证成指上涨0.67%,沪深300下跌0.43%,上证50下跌1.12%,创业板指上涨0.5%。而中证1000、2000分别上涨1.18%、0.95%。上周,化工、电新、计算机、有色板块涨幅居前,通信、银行等板块下跌。

(数据来源:Choice,财联社整理)

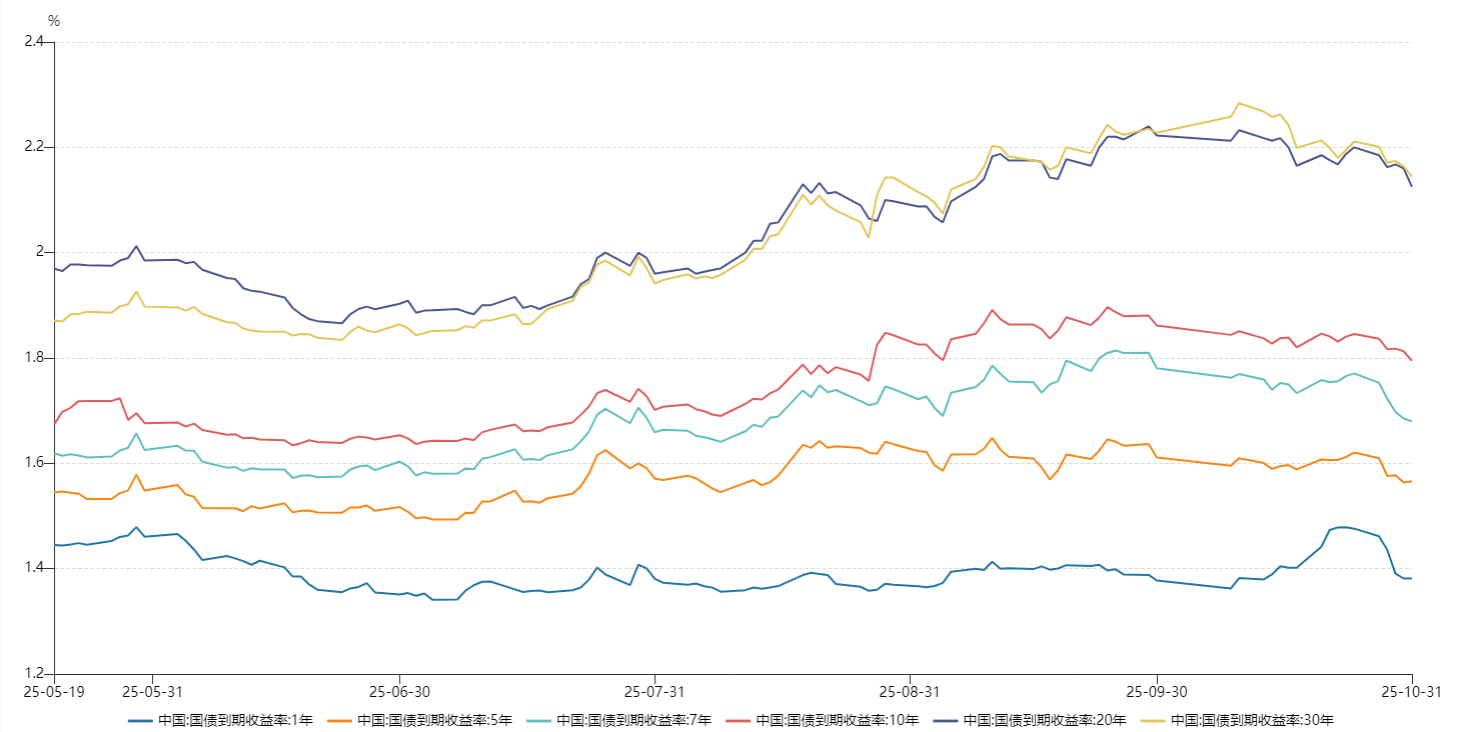

上周,主要利率债收益率震荡下行。截至10月31日收盘,1Y、5Y、7Y国债分别报收1.38%、1.57%、1.68%,分别较前一周收盘变动-9BP、-5BP、-9BP;10Y、20Y、30Y国债分别报收1.79%、2.13%、2.15%,分别均较前一周收盘变动-5BP、-8BP、-7BP。

据国信证券研报统计,上周新成立基金28只,合计发行规模为154.96亿元,较前一周有所增加。此外,上周有30只基金首次进入发行阶段,本周将有23只基金开始发行。

据华西证券不完全统计,上周,回表压力再现,理财规模小幅回落,环比降1614亿元至33.18万亿元。业绩表现上,上周理财产品净值持续抬升,区间负收益率占比下降。债类产品净值区间增幅走扩,其中短债类产品单周收益率为0.07%(周环比+0.02%),中长债类为0.07%(周环比+0.01%)。与此同时,权益市场也在回暖,含权类理财产品回撤幅度降至3bp。在此背景下,区间负收益率占比持续走低,滚动近1周理财产品负收益率占比较上周降1.80pct至0.62%。拉长期限来看,滚动近三个月产品负收益率占比较上周降1.02pct至0.66%。