深圳商报·读创客户端记者马强

港交所官网信息显示,10月31日,江苏鼎泰药物研究(集团)股份有限公司(以下简称“鼎泰药研”)向港交所递交IPO申请,拟登陆香港主板。

▍内地心血管代谢疾病非临床CRO市场排名第一

招股书显示,鼎泰药研成立于2008年,是一家致力于为全球制药公司及科研机构提供以疾病生物学为基础的一体化解决方案的新型合同研究组织(CRO)公司。公司总部设于南京,在昆明、上海、文昌及美国宾州均布点实验设施。公司主打“非临床研究+临床试验”端到端外包,覆盖药物发现、IND申报、Ⅰ-Ⅲ期临床及NDA全流程。

市场地位方面,弗若斯特沙利文数据显示,按2024年收入计,公司在中国内地心血管代谢疾病非临床CRO市场排名第一;在有效性研究领域排名第三;非人灵长类(NHP)疾病模型库内地最全,种群规模逾2万只,居行业前三。

同时,鼎泰药研前瞻性地监控关键疾病领域新疗法的进展,公司在寡核苷酸疗法、单克隆及双特异性抗体、抗体偶联药物(ADC)以及细胞基因治疗(CGT)等领域已积累了广泛的项目经验。公司亦采用新方法(NAMs)提升临床预测性、确保批次间数据的一致性并提高检测通量。

此外,鼎泰药研也支持客户涉及多种先进疗法的临床试验,尤其是在癌症治疗领域。此等全面的多模态评价框架,使公司能够为多样化的非临床及临床项目提供支持,并响应客户不断演变的需求。

鼎泰药研已为逾700名客户提供非临床服务、为逾130名客户提供临床服务,已帮助客户获得国家药品监督管理局(NMPA)超过200项批准以及海外监管机构超过40项批准。凭借良好实验室规范(GLP)认证及国际实验动物评估和认证协会(AAALAC)认可,公司能够为客户在全球主要市场的注册申报提供支持。

股东架构方面,招股书显示,在港上市前的股东架构中,张雪峰及其控制的平台及其一致行动人合计持股约28.17%,为单一最大股东集团。其他股东包括晨山投资、泰明投资、淄博乐鑫、君联资本、高瓴天成、泰格医药(03347.HK)、瑞华投资、雅亿创业投资、太保基金管理、合弘景晖等。

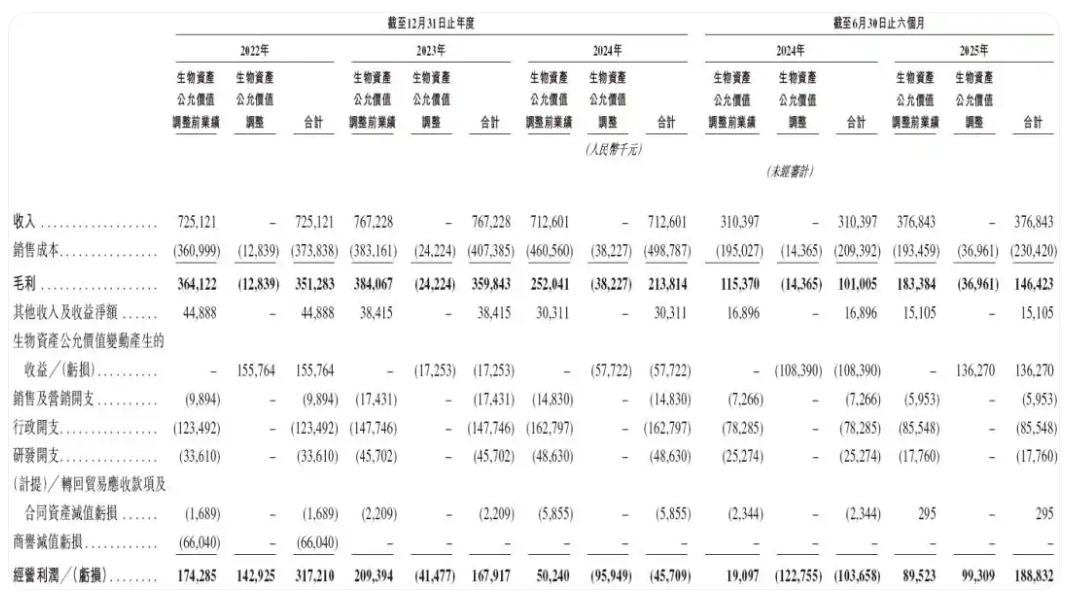

招股书显示,在过去的2022年、2023年、2024年和2025年前六个月,鼎泰药研的营业收入分别人民币7.25亿、7.67亿、7.13亿和3.77亿元,相应的净利润波动较大,分别为人民币1.43亿、-0.52亿、-2.52亿和0.65亿元。简单加总可知,公司三年半合计亏损0.96亿元。期间公司毛利率由48.4%一路下滑至30%,主要因低毛利临床试验占比提升。

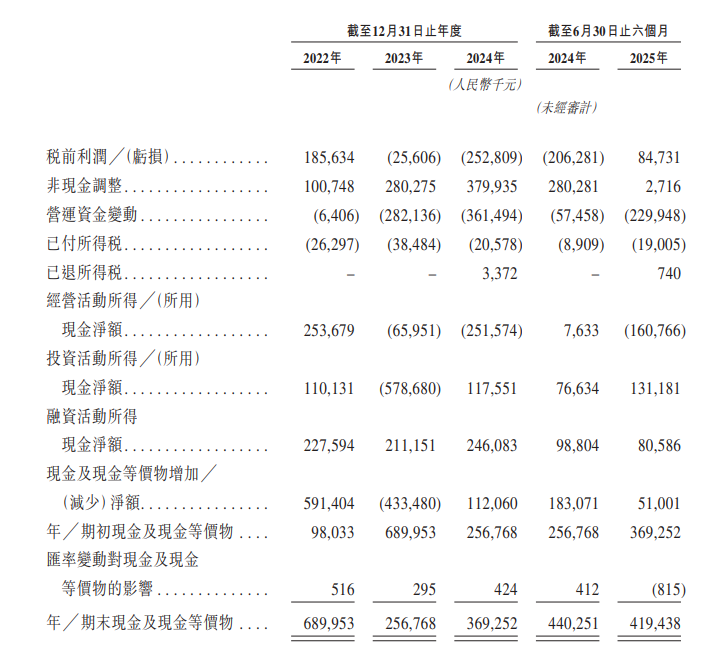

现金流方面,公司2022年经营活动所得现金净额尚有2.54亿元,但2023年、2024年分别流出0.66亿元、2.52亿元,主要因大量采购NHP扩充种群。2025年上半年,公司经营净流出1.61亿元,期末现金及等价物4.19亿元。

▍公司提醒流动性、赎回负债、商誉减值等多项风险

在招股书中,鼎泰药研还提示流动性、净亏损、赎回负债、商誉减值等多项风险。

▲市场竞争风险。CRO服务市场竞争激烈,公司可能无法在行业竞争中取得成功。中国内地及全球CRO服务市场竞争激烈,公司与众多大型资深的中国境内及跨国CRO竞争,市场亦有大量中小型CRO与公司争夺市场份额。公司还与制药及生物科技公司的内部探索、测试、开发及商业化生产职能部门竞争。公司面临多方面的竞争,包括价格、服务质量、服务的广度及灵活性、能力、提供服务的及时性、监管标准的合规情况及客户关系等。

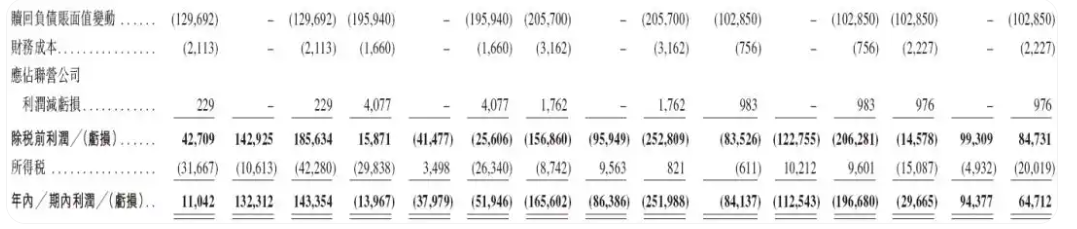

▲流动性风险。公司于往绩记录期间录得了负债净额及流动负债净额,这可能使公司面临流动性风险。主要受赎回负债等若干非经营性项目的影响,截至2023年及2024年12月31日以及2025年6月30日,公司录得的负债净额分别为人民币2.744亿元、人民币4.826亿元及人民币3.94亿元。截至2022年、2023年及2024年12月31日以及2025年6月30日,公司录得的流动负债净额分别为人民币7.821亿元、人民币18.218亿元、人民币20.593亿元及人民币19.563亿元。公司无法保证公司日后不会录得流动负债净额。流动负债净额可能使公司面临流动性风险,并限制公司的经营灵活性。如果公司的经营活动所得现金流量出现短缺,公司的流动性状况可能会受到重大不利影响,进而可能对公司的经营业绩及财务状况造成不利影响。

▲公司产生经营现金流出净额风险。于2024年及截至2025年6月30日止六个月,公司产生了经营现金流出净额,公司可能需要获得额外融资来为公司的运营提供资金。于截至2022年12月31日止年度,公司的经营现金流入净额为人民币2.537亿元。于截至2023年及2024年12月31日止年度以及截至2025年6月30日止六个月,公司的经营现金流出净额分别为人民币6600万元、人民币2.516亿元及人民币1.608亿元,主要由于公司采购大量NHP,扩充海南基地的NHP种群。公司无法证公司将能够维持稳健的经营活动所得现金流量。尽管有这些资金流入,但最近的现金流出可能会限制公司以最佳效率执行所有战略计划的能力。这种制约因素给及时投资新企业、获取必要资源及加速扩张带来了挑战。此外,公司无法保证公司日后不会遇到任何流动性问题。如果公司未能维持充足的现金及融资,公司可能没有足够的现金流量来为公司的业务、运营及资本支出提供资金,这可能会对公司的业务、经营业绩及财务状况产生重大不利影响。

▲公司过去产生净亏损。公司主要受到赎回负债账面值变动影响,于2023年及2024年分别录得净亏损人民币5190万元及人民币2.52亿元。尽管公司于截至2025年6月30日止六个月录得净利润人民币6470万元,公司无法保证未来能持续维持盈利能力。

▲赎回负债风险。公司面临与赎回负债相关的风险。公司的赎回负债指公司向具有若干特殊权利的前投资者发行的权益股份的赎回负债。具体而言,该等投资者有权于发生特定触发事件(包括未能于预定日期前完成合资格时随时要求本公司赎回全部或部分股份。于截至2022年、2023年及2024年12月31日止年度以及截至2025年6月30日止六个月,公司分别录得赎回负债账面值变动亏损人民币1.297亿元、人民币1.959亿元、人民币2.057亿元及人民币1.029亿元。当且仅当公司的赎回责任获解除、取消或到期时,公司才会终止确认赎回负债。于赎回责任终止后,公司的赎回负债的账面值重新分类至权益。截至最后实际可行日期,授予前投资者的特殊权利已失效,并于若干情况下自动恢复。倘公司未能于预定日期前完成合资格或发生其他触发事件,公司可能须赎回该等股份,这可能对公司的业务、财务状况、经营业绩及前景造成重大不利影响。

▲商誉减值风险。公司可能面临与收购有关的商誉减值风险。为了扩大业务及全球影响力,公司在过去进行了一系列收购。在实践中,许多公司收购其他公司时,支付的对价超过了被收购公司所拥有的可识别资产及负债的公允价值,收购价格与被收购资产公允价值之间的差额被记录为商誉。公司面临与收购有关的商誉减值风险,若被收购公司发生重大商誉减值,将对公司的业务、财务状况及前景造成不利影响。鼎泰药研并举例说,截至2022年12月31日,鼎岳生物及江苏亚东的可收回金额低于各自的账面值。因此,公司于截至2022年12月31日止年度确认商誉减值亏损人民币6600万元。

审读:吴席平