日前,设研院发布三季报,财报显示,公司经营仍压力重重,净利润陷入连续亏损的尴尬境地;公司应收账款高企,面临资产减值压力;运营效率失衡,研发与成本管控难平衡。

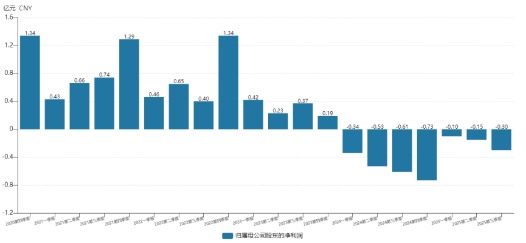

净利润连续7个季度亏损

三季报显示,设研院第三季度营收3.16亿元,同比下降8.12%,环比下降27.09%,单季度营收创下2019年以来同期新低;公司第三季度继续亏损,且亏损金额相比二季度扩大至2964.45万元,从历史数据看,公司已连续7个季度亏损。

从前三季度看,设研院前三季度实现营收11.07亿元,同比增长14.08%,实现归母净利润为-5489万元,相比去年同期减亏超60%。

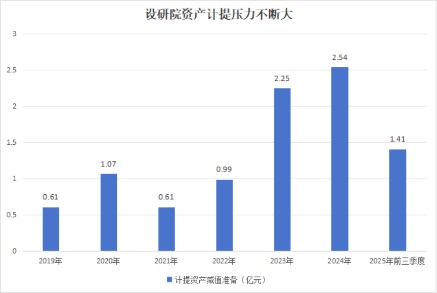

整体看,公司营收已开始回升,但盈利端仍未走出低谷。从亏损原因看,资产减值计提拖累公司盈利能力恢复,三季度公司计提各类资产减值损失共计1.41亿元,其中应收账款等信用减值损失占1.25亿元,合同资产及存货减值损失1645.98万元。

信用资产居高不下,减值压力高企

从资产看来,公司总资产、净资产相比年初均有增长,主要受债转股影响。截至三季度末,设研院总资产65.57亿元,相比年初增长近5000万元;归母净资产29.14亿元,相比年初增长2.99亿元。公司业绩亏损,净资产增长,主要受债转股影响,根据公告,公司第三季度有372.28万张“设研转债”完成转股,从股本变化看,公司年内总股本增长4600多万股。

值得注意的是,公司应收账款和合同资产继续高企。三季报显示,设研院应收票据及应收账款余额为17.12亿元,其他应收款为1.38亿元,合同资产为15.95亿元,三者合计金额34.45亿元,占流动资产近七成,占总资产超52%。

在各类信用资产高企的背景下,公司不断面临资产减值压力。今年前三季度,公司计提资产减值准备1.41亿元,2024年计提资产减值准备2.54亿元,2023年计提2.25亿元。从公司经营业绩来看,2021年以来设研院归母净利润持续下滑,计提资产减值正成为公司业绩“杀手”,吞噬着公司的利润。

压缩各项费用,研发与成本管控难平衡

在连续亏损的压力之下,设研院压缩运营成本,其中管理费用同比下降3160万元,研发费用下降2398万元,销售费用下降413万元。三季度期间费用同比减少 5735.65万元,费用率降至 16.14%,其中管理费用、研发费用分别同比减少32.93%、33.00%,短期确实降低了运营成本,为减亏提供支撑。

研发费用的大幅收缩暗藏长期风险,前三季度公司研发费用/总营收比降至4.4%,降至历史新低。作为工程设计企业,技术研发是核心竞争力的基石,涉及新材料、新工艺、智能设计等关键领域的投入,直接影响公司在行业升级中的市场份额。

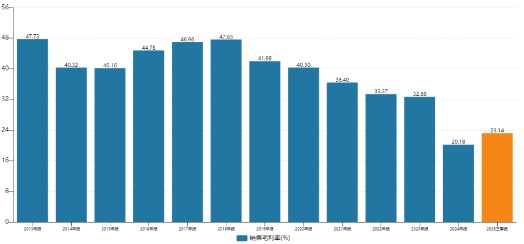

在行业竞争加剧下,公司毛利率下滑进一步挤压盈利空间。从历史数据看,公司2018年以来毛利率持续走低,今年前三季度,公司销售毛利率为23.14%,虽然相比去年有所提高,但相比历史40%以上的高毛利率,已接近腰斩。