每日精选

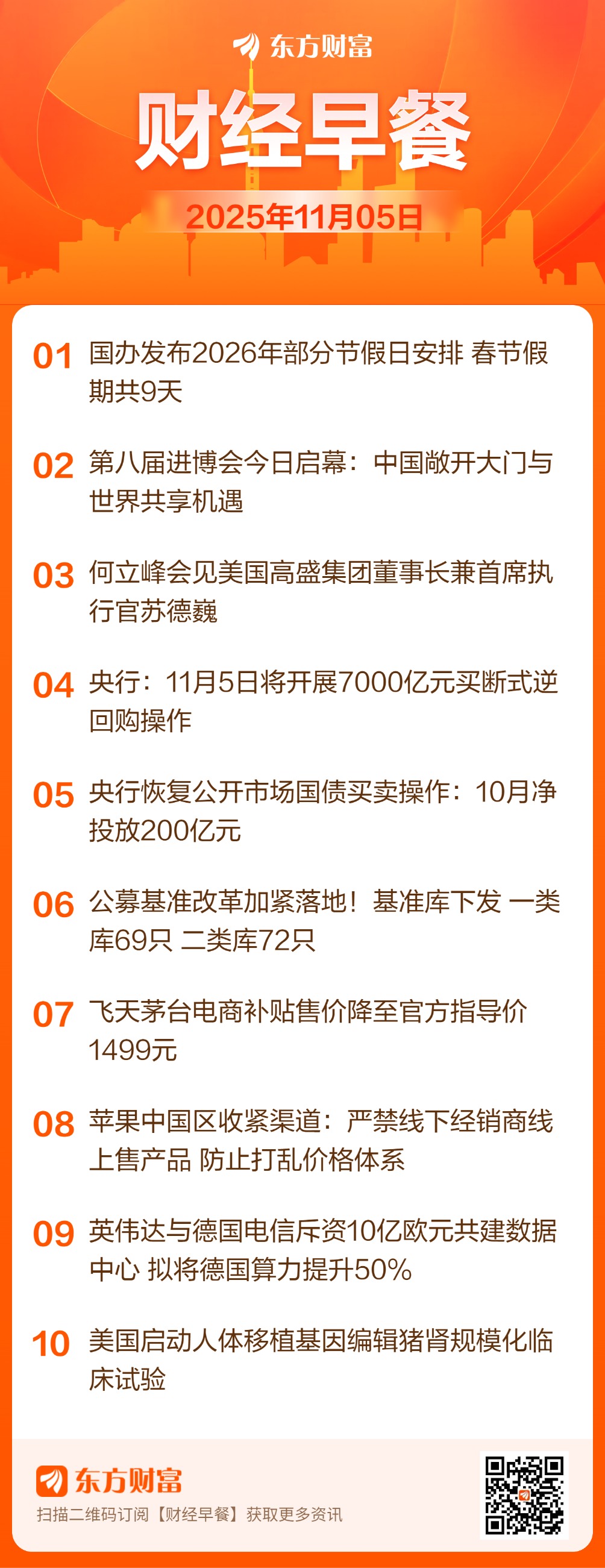

进博会:

第八届中国国际进口博览会(以下简称“进博会”)11月5日至10日在上海举行。作为全球首个以进口为主题的国家级博览会,进博会“是中国着眼于推动新一轮高水平对外开放作出的重大决策,是中国主动向世界开放市场的重大举措”。

何立峰会见高盛集团董事长:

中共中央政治局委员、中央财办主任何立峰4日在京会见美国高盛集团董事长兼首席执行官苏德巍。何立峰表示,中美两国元首不久前在韩国釜山成功会晤,为下一步双边经贸关系发展指明了方向。双方应共同认真落实好两国元首达成的系列重要共识,这有利于两国企业稳定预期,推动中美经贸关系稳定、健康、可持续发展,也有利于全球经济的稳定发展。欢迎高盛集团继续在华投资兴业。

央行逆回购操作:

央行继续在月初通过买断式逆回购向市场注入中期流动性。中国人民银行11月4日发布公开市场买断式逆回购招标公告称,为保持银行体系流动性充裕,2025年11月5日,将以固定数量、利率招标、多重价位中标方式开展7000亿元买断式逆回购操作,期限为3个月(91天)。

春节假日安排:

11月4日,国务院办公厅发布关于2026年部分节假日安排的通知。其中,明年春节将从2月15日(农历腊月二十八、周日)至23日(农历正月初七、周一)放假调休,共9天,被称为“史上最长春节假期”。去哪儿数据显示,关于明年假日安排的消息发出不到半小时,平台上元旦期间的火车票、春节期间的火车票和国际机票搜索量瞬时增长翻倍,且仍在冲高。其中春节期间出发的机票搜索量瞬时增长3倍。

公开市场国债买卖:

自年初暂停的公开市场国债买卖操作在10月已经恢复。11月4日,中国人民银行公布的2025年10月中央银行各项工具流动性投放情况显示,10月通过公开市场国债买卖投放200亿元,净投放规模为200亿元。中国人民银行行长潘功胜表示,国债买卖操作是丰富货币政策工具箱、增强国债金融功能、发挥国债收益率曲线定价基准作用、增进货币政策与财政政策相互协同的重要举措。

基因编辑:

美国生物技术企业联合治疗公司3日表示,该公司在纽约大学兰贡医学中心完成了将基因编辑猪肾移植至人体的首例临床试验手术,标志着这一手术的规模化临床试验正式启动。据美国媒体报道,这是继此前多项“同情用药”个案移植手术后,首项由美国食品和药物管理局(FDA)批准的人体移植基因编辑猪肾规模化临床试验,旨在系统评估基因编辑猪肾用于终末期肾病患者的安全性和有效性。

公募基金业绩比较基准:

公募基金业绩比较基准征求意见稿公布后,业绩比较基准要素一类库、二类库名录已经下发。具体来看,一类库纳入市场表征性强、认可度高的指数,鼓励基金管理人在开发主动管理型基金时规范选取和使用,提高产品间业绩的可比性,一类库有69只指数入选;二类库兼顾创新和差异化,纳入具有一定使用频率、市值容量较大的指数,对一类库形成有效补充,二类库则包含72只指数。

茅台价格:

临近电商“双十一”,电商平台开始发力补贴,拼多多的百亿补贴频道、淘宝官方百亿补贴频道均放出1499元/500ml的53度飞天茅台。根据贵州茅台集团官方信息,53度500ml飞天茅台的官方指导价为1499元/瓶。然而2020年以后市场价飙升,2021年茅台市场价超3000元,如今批发价已经跌破1700元大关了。11月4日,“今日酒价”的批发参考价显示,2025年53度500ml飞天茅台的原箱价格为1670元/瓶、散飞价格为1640元/瓶。

苹果中国区收紧渠道:

据媒体从一位苹果线下经销商处获悉,近日苹果中国区再次向授权经销商发布通知,要求所有线下授权经销商不得与任何电商平台合作,严禁在电商、社交、直播等线上平台进行产品展示、推广或销售,含一件达、小时达等服务。深圳某苹果经销商负责人也向记者透露,相关规定此前已存在,只是近期再次要求严格执行,核心目的是防止打乱价格体系。

热点题材

6G:

据央视新闻从今日召开的2025年6G发展大会新闻发布会上获悉,2025年6G发展大会将于11月13日至14日在北京经济技术开发区举办。此次大会将发布2025年6G技术试验结果,以及6G通智融合、沉浸式通信等重点场景的最新研究成果,为6G标准化和产业化提供技术指引。

AI大模型:

北京时间11月4日,备受关注的首个AI大模型实时投资比赛“Alpha Arena”落下帷幕,截至11月4日比赛落幕时,这场历时17天、初始资金一万美元的投资大赛,Qwen3-Max以1.22万美元,超过20%的收益率夺得冠军,DeepSeekv3.1落袋1.05万美元。这两个中国模型也成为唯二盈利的模型,而四大美国顶尖模型全部亏损,GPT-5亏损超60%垫底。

超导:

据媒体近日报道,一个国际研究团队在最新《自然·纳米技术》发表论文称,他们制备出具有超导性的锗材料,能够在零电阻状态下导电,使电流无损耗地持续流动。在锗中实现超导,为在现有成熟半导体工艺基础上开发可扩展量子器件开辟了新路径。

存储:

据媒体报道,SK海力士公布内存产品发展路径图,其正在研发包括HBM、AI-DRAM和AI-NAND在内的新型存储产品。据悉,为实现发展目标,SK海力士正在深化合作伙伴关系,例如与英伟达合作推进AI制造技术进步,与台积电合作开发下一代HBM基片,并与闪迪合作促进新兴的高带宽闪存(HBF)市场的国际标准化。

冰雪经济:

11月4日,2025—2026年黑龙江冬季冰雪旅游百日行动新闻发布会在哈尔滨召开,会上相关负责人向公众介绍了今冬哈尔滨的冰雪游玩亮点。据悉,哈尔滨冰雪大世界园区面积由100万平方米扩大到120万平方米,总用冰雪量达40万立方米,将融入更多的科技元素、童话IP、多国建筑、城市地标、娱乐项目等新玩法、新体验。

数据中心:

英伟达与德国电信正式签署协议,将共同投资10亿欧元(约合12亿美元)在德国新建一座人工智能数据中心,以补强欧洲支撑大模型训练的算力短板。德国最大电信运营商德国电信周二在一份声明中表示,该设施将成为欧洲规模最大的项目之一,并计划于2026年第一季度投入运营。

SOFC:

美股SOFC龙头股Bloom Energy近期持续大涨,近8个交易日涨幅超50%,10月29日更是大幅收涨超18%。公开信息显示,Bloom Energy成立于2001年,主要开发制造固体氧化物燃料电池(SOFC)系统,即以电化学工艺直接转化天然气、沼气、氢气等燃料来发电。

储能:

近日,多家储能相关企业斩获订单,比如南瑞继保与国际储能开发商PacificGreen集团签署协议;霍普股份全资子公司上海霍普数智新能源发展有限公司签订储能系统采购合同,金额为5.2亿元。据国家能源局及第三方机构数据,2025年前三季度全球锂电储能装机超170GWh,同比增长68%,市场保持了快速发展势头。

公司新闻

特斯拉:据媒体报道,挪威主权财富基金计划在11月6日举行的特斯拉年度股东大会上,对“向马斯克发放特斯拉股票作为CEO绩效奖励”的提案投反对票。挪威主权财富基金目前持有特斯拉1.12%的股份,市值约170亿美元,为特斯拉第七大股东。

天普股份:公司控股股东天普控股、控股股东/实控人一致行动人天昕贸易、实控人尤建义与中昊芯英签署的股份转让协议已完成过户登记,过户股数为2514万股,占公司股份总数的18.75%。此次协议转让完成后,公司控股股东和实际控制人未发生变更。

海陆重工:公司有参与钍基熔盐实验堆项目,前期公司承制的2MWt液态燃料钍基熔盐实验堆(TMSR-LF1)安全专设——余排换热装置顺利通过中国科学院上海应用物理研究所专家组的验收。

方正证券:股东中国信达因经营需要,拟于2025年11月26日至2026年2月25日期间,通过集中竞价方式减持其持有的公司股份不超过8232.1万股,约占公司总股本的1.00%。减持股份来源为协议转让取得。

天合光能:公司控股子公司天合储能与PacificGreen签订了合作备忘录,双方拟就2026年至2028年期间供应5GWh的电网级电池储能系统展开合作。项目全部落成后,将具备向电网储存和输送高达50亿瓦时电能的能力。

兰石重装:目前,公司业务中仅微通道换热器和板式换热器在可控核聚变领域有相关应用,但营收占当年比重极低(不到0.1%)。特别说明,公司于2025年10月30日披露的金额为5.81亿元的核能领域订单,不涉及可控核聚变业务

宝色股份:公司于2017年承接了“钍基熔盐堆综合仿真实验平台项目”—钍基熔盐堆缩比仿真装置(TMSR-SF0)主容器部分相关设备的加工承揽合同,并于2018年交付,但是公司未涉及“2MWt液态燃料钍基熔盐实验堆(TMSR-LF1)项目”。

中富电路:公司在AI数据中心一次、二次、三次电源均有布局,技术路径涵盖传统AI电源架构和HVDC架构。公司在3D SiP与内埋技术等先进封装方向,已配合多家海内外客户完成研发打样工作。其中,部分二次、三次电源项目将于今年第四季度进入批量交付阶段。

中联重科:目前,数十台机器人正在工厂开展工程机械预装配、货物分拣、摆盘、扫码上料、中型零部件装配、质检等场景的验证与数据采集工作。未来规划方面,预计自2026年起逐步开启批量生产并面向市场销售。

顺络电子:行业内6G通信研究仍处于起步阶段,公司正在进行基础研发方面的研究。公司在储能领域主要布局了SOFC高温燃料电池(属于固态电池)与微逆等相关产品。

环球市场

交易提示

债市纵览

Shibor:11月4日,隔夜shibor报1.3150%,下跌0.10个基点;7天shibor报1.4150%,上涨0.30个基点;14天shibor报1.4780%,上涨0.90个基点;1月shibor报1.5460%,与前一交易日持平。3月shibor报1.5940%,下跌0.10个基点。

欧债:欧市尾盘,英国10年期国债收益率跌1.4个基点,报4.421%。德国10年期国债收益率跌1.3个基点,报2.654%,日内交投于2.658%-2.640%区间,“跳空低开”之后,全天低位震荡。两年期德债收益率跌0.1个基点,报1.997%,日内交投于2.002%-1.988%区间;30年期德债收益率跌1.4个基点,报3.237%。2/10年期德债收益率利差跌1.178个基点,报+65.509个基点。法国10年期国债收益率跌0.6个基点,意大利10年期国债收益率跌1.0个基点,西班牙10年期国债收益率跌1.0个基点,希腊10年期国债收益率跌0.9个基点。

美债:纽约尾盘,美国10年期国债收益率跌2.53个基点,报4.0852%。两年期美债收益率跌跌2.87个基点,报3.5758%,18:06刷新日低至3.5635%;30年期美债收益率跌2.42个基点,报4.6666%。2/10年期美债收益率利差跌涨0.149个基点,报+50.535个基点。10年期通胀保值国债(TIPS)收益率1.76个基点,至1.7815%;两年期TIPS收益率跌2.11个基点,至0.9535%;30年期TIPS收益率跌1.52个基点,至2.4496%。

商品期货

国内期货:11月4日,国内商品期货多数收跌,红枣跌超5%,碳酸锂跌超4%,多晶硅跌超3%,苹果、乙二醇、焦炭、焦煤、工业硅跌超2%。涨幅方面,多晶硅涨超3%,菜粕涨超1%。

国际黄金:COMEX黄金期货当月连续合约结算价下跌53.50美元,跌幅1.33%,报3960.5美元/盎司。

国际原油:国际油价11月04日下跌。截至当天收盘,纽约商品交易所WTI原油期货当月连续合约结算价下跌0.49美元,收于每桶60.56美元,跌幅为0.80%;伦敦布伦特原油期货当月连续合约下跌0.45美元,收于每桶64.44美元,跌幅为0.69%。

国际金属:LME期铜收跌192美元,报10664美元/吨。LME期铝收跌43美元,报2859美元/吨。LME期锌收跌12美元,报3088美元/吨。LME期铅收跌4美元,报2024美元/吨。LME期镍收跌67美元,报15075美元/吨。LME期锡收跌233美元,报35814美元/吨。LME期钴收平,报48570美元/吨。

国际农产品:纽约尾盘,彭博谷物分类指数跌0.35%,报30.6814点。CBOT玉米期货跌0.81%,报4.3075美元/蒲式耳。CBOT小麦期货涨1.20%,报5.50美元/蒲式耳,最近三个交易日累计上涨4.91%。CBOT大豆期货跌1.23%,报11.2025美元/蒲式耳;豆粕期货跌1.18%,豆油期货跌0.78%。CBOT瘦肉猪期货跌0.96%,活牛期货跌2.07%,饲牛期货跌2.40%。

外汇市场

人民币:11月4日,在岸人民币北京时间16:30收报7.12330,较上一交易日下跌8点。离岸人民币北京时间18:00报7.12728,较上一交易日下跌18.6点。在岸/离岸人民币北京时间18:00价差为-27.8。

人民币外汇掉期:11月4日,截至北京时间16:30,美元兑人民币6个月掉期报-731.8点,美元兑人民币1年掉期报-1335点。

美元:美元指数4日上涨。衡量美元对六种主要货币的美元指数当天上涨0.35%,在汇市尾市收于100.225。截至纽约汇市尾市,1欧元兑换1.1479美元,低于前一交易日的1.1520美元;1英镑兑换1.3015美元,低于前一交易日的1.3138美元。1美元兑换153.63日元,低于前一交易日的154.19日元;1美元兑换0.8105瑞士法郎,高于前一交易日的0.8077瑞士法郎;1美元兑换1.4101加元,高于前一交易日的1.4052加元;1美元兑换9.5861瑞典克朗,高于前一交易日的9.4827瑞典克朗。

财经日历