国内首份汇集注册分析师观点的复盘日报。

AI摘要:机构 2026 年策略建议超配中国股票与黄金,称 “转型牛” 未结束,看好科技、周期等方向,列七大投资主线。军工 25Q3 业绩大增,机构认为行业处景气大周期,2025 年是投资大年。六氟磷酸锂 1 个月涨幅近翻倍,机构称供需紧平衡下价格或续涨,引领锂电材料周期反转。

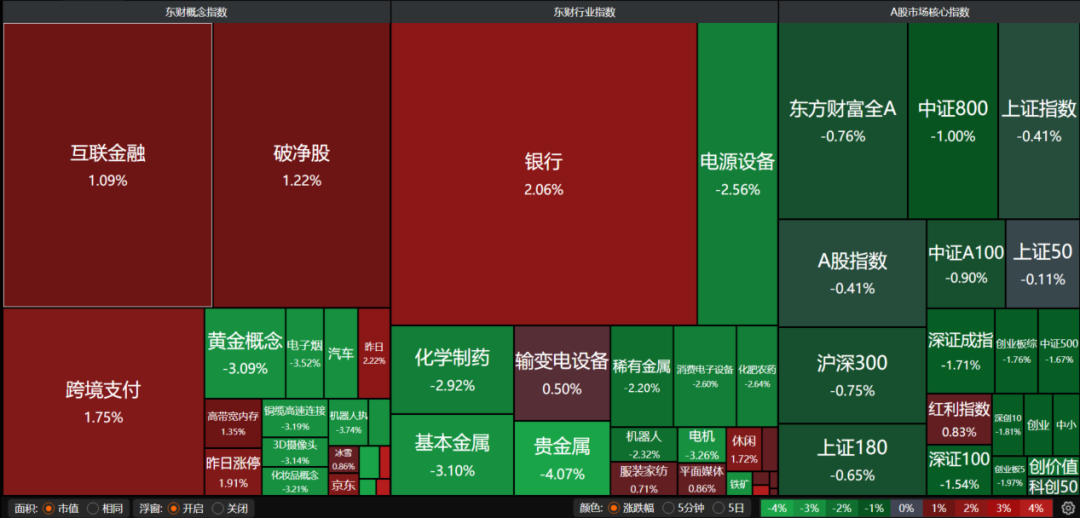

昨日A股三大指数集体回调,沪指跌0.41%,收报3960.19点;深证成指跌1.71%,收报13175.22点;创业板指跌1.96%,收报3134.09点。沪深两市成交额仅有19158亿。行业板块涨少跌多,银行、旅游酒店、铁路公路板块涨幅居前,贵金属、能源金属、电池、电机、风电设备、医疗服务板块跌幅居前。

1、机构2026年策略要点

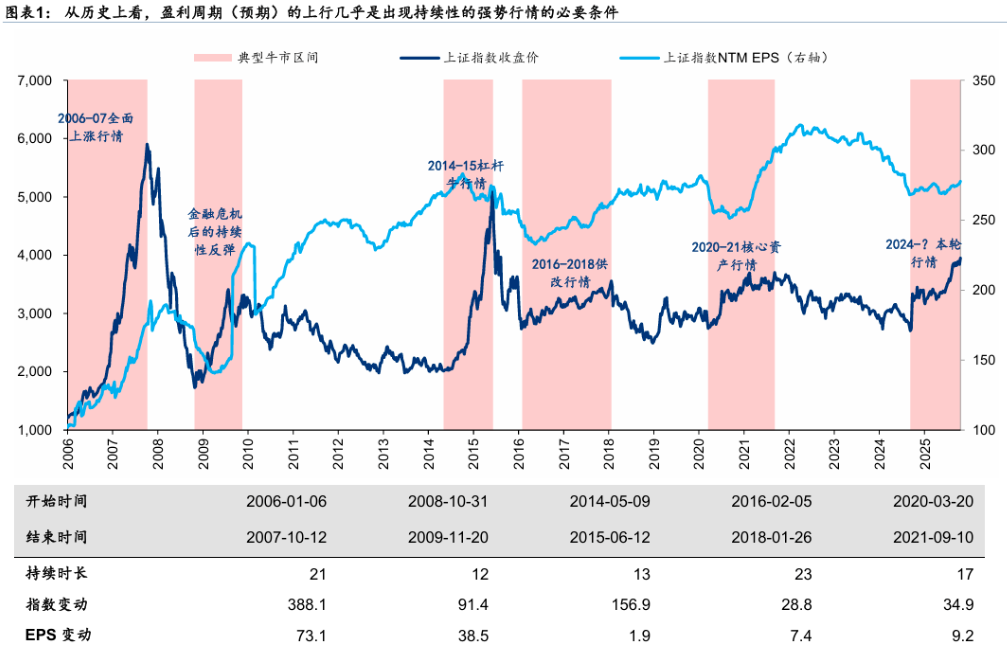

中金公司:超配中国股票与黄金

2026年股票与黄金牛市趋势延续可能性高,因此建议维持超配中国股票与黄金,标配美股与美债。我们构建经济指标拐点数据库,追踪中美经济周期运行节奏,目前已看到经济上行的局部信号。应对中美增长同步上行共振的可能性,我们把商品从低配上调至标配,中债从标配下调至低配,股票风格更加平衡。

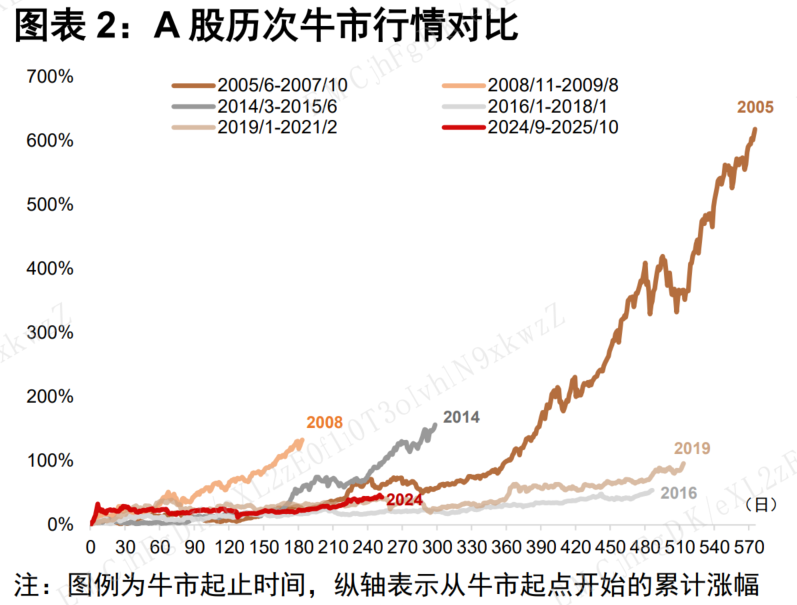

国泰海通:放大牛市思维

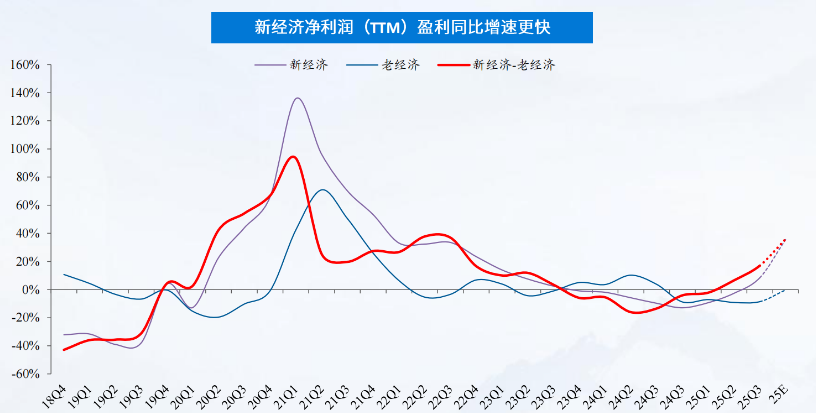

中国“转型牛”的升势远未结束,中国经济转型、无风险收益下沉与资本市场改革,放大牛市思维,市场高度有望超出共识,挑战十年前高。中国市场重估是广泛的,科技与非科技都有机会,从杠铃策略转向质量策略。新兴科技是主线,周期消费看转型,继续看好金融股。

华泰证券:2026年七大投资主线

2026年七大投资主线:1)政策周期—“十五五”规划元年重视内需、科技、安全和绿色转型等;2)技术周期—AI应用逐步进入“奇点时刻”;3)地产周期—有望于明年中周期筑底企稳,是当前市场最大的预期差之一;4)产能周期—明年中企稳,关注出清及准出清行业;5)库存周期—消费率提升和全球制造业周期回升是两大抓手;6)能源周期—结构性供需错配下能源价格有望上涨;7)资本市场改革—关注国有资产并购重组和资产证券化。

2、军工投资大年

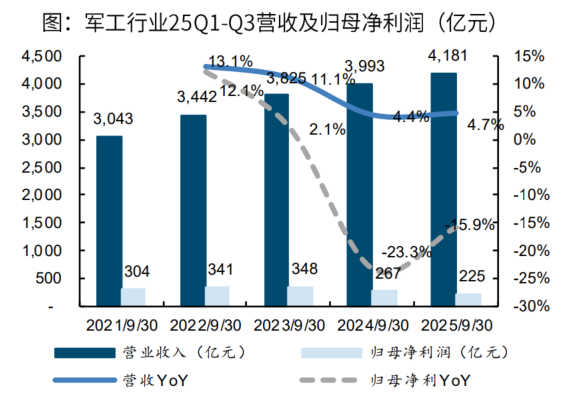

国金证券:军工景气持续恢复

25Q3军工行业收入1556亿元(同比+24.6%),归母净利润74亿元(同比+22.3%),下游需求改善,产品交付增加,收入端和利润端均实现同比大幅增长。2025年是十四五收官和十五五布局的关键期,行业景气反转和全球军备竞赛等多重因素驱动,我国军工资产有望价值重估建议关注军贸、新质战斗力、弹药产业链、商业航天等投资主线及核心标的。

信达证券:军工投资大年

景气反转+价值重估+事件催化,2025年或将是“双周期共振,产业大拐点,军工投资大年”。1)景气反转:我们认为,自2025Q2起,军工板块业绩将呈现逐季改善态势。2)价值重估:新战争形态或将刺激新质新域新需求,打开我国军工产业新成长空间。3)事件催化:十五五规划展开,重点关注新一代战机。

中航证券:军工依然处于景气大周期

随着2025年三季度的结束,军工企业过去交付的订单有望逐步回款,伴随多项重大订单的披露,一定程度上释放出基本面修复信号。随着“十四五”收官和“十五五”开启,市场对新订单预期逐步增强,预期的逐步落地也将进一步对预期进行强化,这也将成为军工行情持续夯实基础,我们预计业绩将逐季度改善。

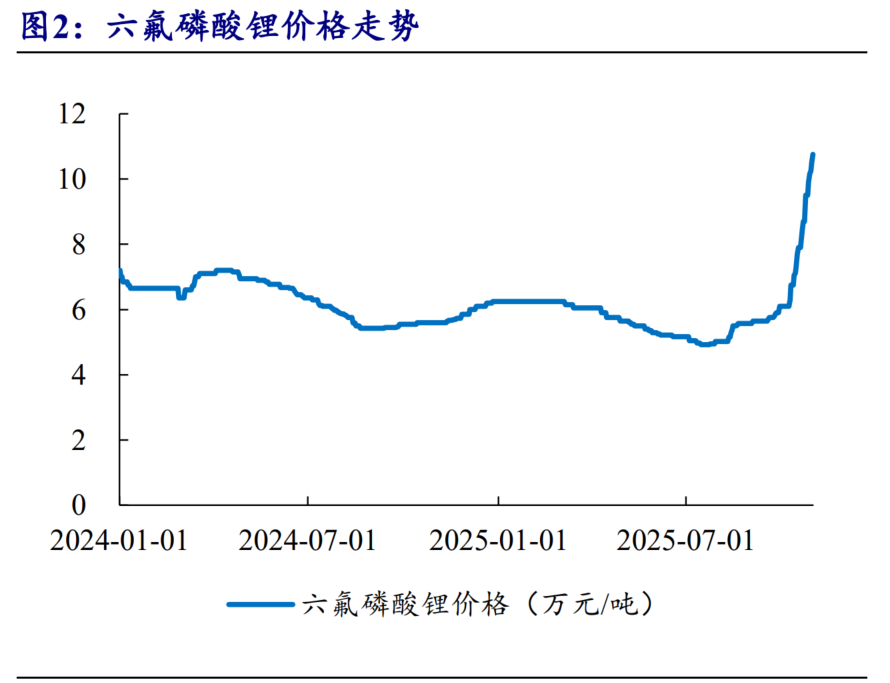

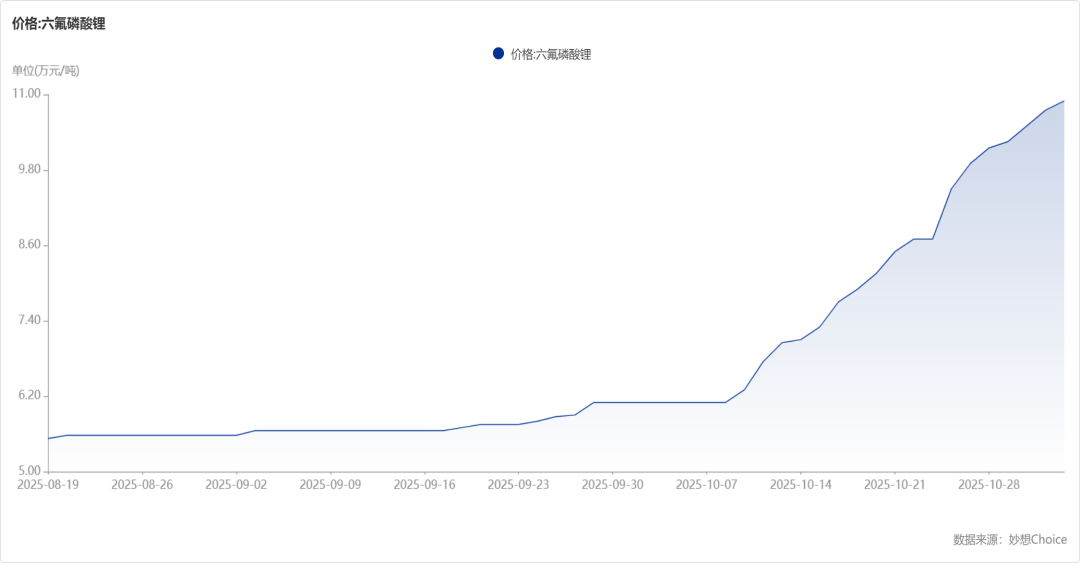

3、六氟磷酸锂1个月涨幅接近翻倍

中银证券:价格有望继续上涨

根据百川盈孚,终端市场订单增长明显,电解液企业生产水平不断拉升,需求订单旺盛。库存方面,行业库存持续处于低位。展望后市,供应端部分搁置产能有望实现推进,在产企业生产水平基本处于高位,整体市场供应量呈增长趋势;行业需求保持增长状态,企业对未来市场需求预期乐观;我们预计近期六氟磷酸锂价格上涨。

开源证券:六氟磷酸锂引领周期反转

进入2025年,锂电池产业供需矛盾有所缓解,产业链各环节价格出现拐点迹象,部分锂电材料价格开始反弹,进入涨价周期。自9月中旬以来,六氟磷酸锂价格便开启快速上行通道。短期内,市场供应紧平衡状态可能持续至2026年,价格仍有上行空间。我们认为六氟磷酸锂价格的快速上行有可能意味着部分锂电材料的供需矛盾已经得到缓解,并有望迎来涨价周期。