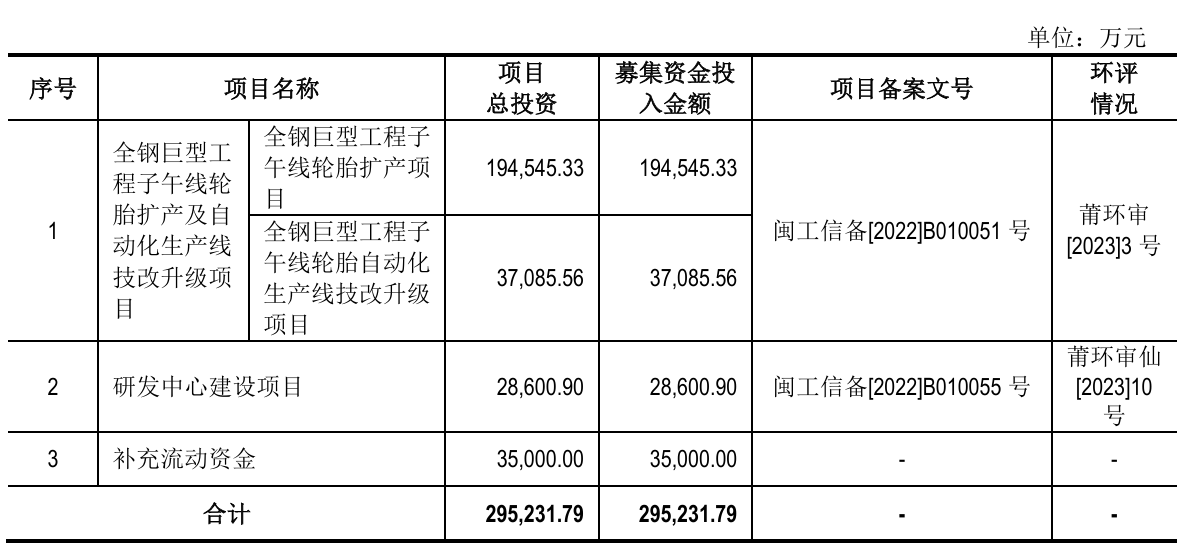

中证智能财讯海安集团(001233)11月6日披露招股意向书,计划公开发行4649.33万股,占发行后总股本的25.00%,拟募集资金29.52亿元用于全钢巨型工程子午线轮胎扩产及自动化生产线技改升级、研发中心建设,以及补充流动资金。本次发行的申购日期11月14日。

据招股书,公司通过实施募投项目“全钢巨型工程子午线轮胎扩产及自动化生产线技改升级项目”,可以更好地满足订单增长需要,缓解生产压力;可以有效提升整体产能规模,发挥规模效应;可以顺应行业发展要求,提升公司智能化生产水平及生产效率。公司通过实施募投项目“研发中心建设项目”,可以改善研发条件,增强自主创新能力;可以进一步提高产品质量和性能,从而提升产品竞争力及品牌影响力。公司使用募集资金补充流动资金,可以补充公司日常营运资金需要,可以优化财务结构、降低财务风险,满足公司后续生产经营发展的需求。

招股书显示,海安集团是国内领先的全钢巨胎生产企业,专业从事巨型全钢工程机械子午线轮胎的研发、生产与销售以及矿用轮胎运营管理业务。在全钢巨胎领域,公司自成立伊始即肩负打破国外轮胎巨头对全钢巨胎的技术垄断,实现自主可控及打造民族品牌的使命,通过持续不断的研发投入,公司已成为继米其林和普利司通之后全球第三家具备全系列规格全钢巨胎产品量产能力的轮胎制造商。未来,公司将继续以高效服务矿业企业安全生产为己任,不断构建产品和服务的核心竞争力,致力于成为全球领先的全钢巨胎领军企业。

据介绍,全钢巨胎作为重型矿用卡车的关键配套产品,定制化程度高,属于工程机械轮胎中的高端产品。全钢巨胎行业具有资金投入大、技术难度高以及市场开拓周期长等特点,目前全球仅有少数轮胎巨头具备大规模批量生产全钢巨胎的能力。实现上市对公司的发展具有重要的战略性意义,首先,通过上市,实施募投项目可扩建升级生产装备、改进工艺,突破产能瓶颈,进一步提升公司全钢巨胎产品的产能和品质,以满足国内外市场需求,更好的实现自主可控,保障国家矿业供应链安全;其次,通过上市,可以吸引更多行业内优秀人才,提升公司整体研发实力,为公司的长远发展打下坚实的人才基础;第三,通过上市,能够提升公司在国内外全钢巨胎行业内的品牌知名度,有利于进一步扩大产品的市场占有率,加速新客户的开拓,实现持续稳健发展。

本次发行概况

| 本次发行的基本情况 | |

| 发行数量(股) | 4649.33万 |

| 每股发行价格(元) | |

| 市盈率(倍) (按照每股发行价格除以发行后每股收益计算) | |

| 发行前每股净资产(元) | 19.47 |

| 证券代码 | 001233 |

| 证券简称 | 海安集团 |

| 网上申购代码 | 001233 |

| 网下发行数量 | |

| 网上发行数量 | |

| 确定发行价格 | 2025-11-13 |

| 网上路演 | 2025-11-13 |

| 网上发行中签率公告日 | 2025-11-17 |

| 网上中签结果公告日 | 2025-11-18 |

| 申购日期 | 2025-11-14 |

| 缴款日期 | 2025-11-18 |

| 发行结果公告日 | 2025-11-20 |

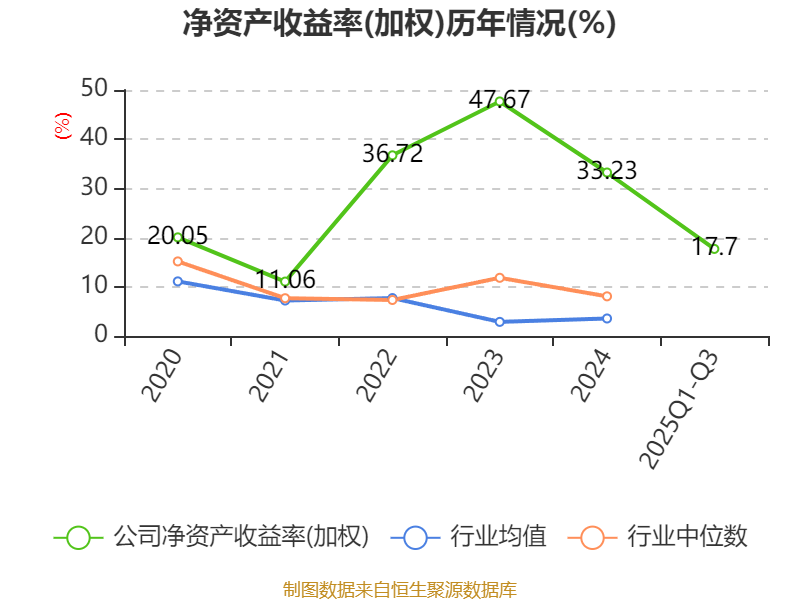

数据显示,2024年公司加权平均净资产收益率为33.23%,较上年同期下降14.44个百分点。2025年前三季度公司加权平均净资产收益率为17.7%。

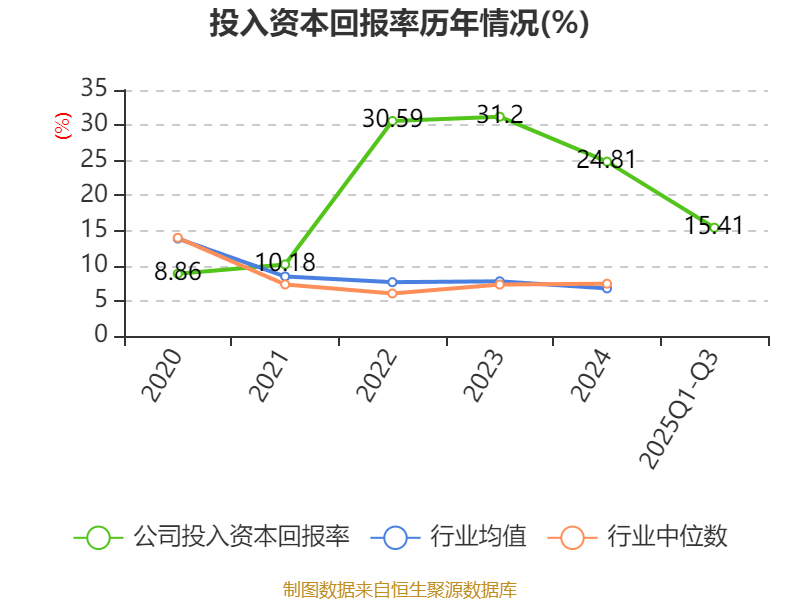

公司2024年投入资本回报率为24.81%,较上年同期下降6.39个百分点。2025年前三季度投入资本回报率为15.41%。

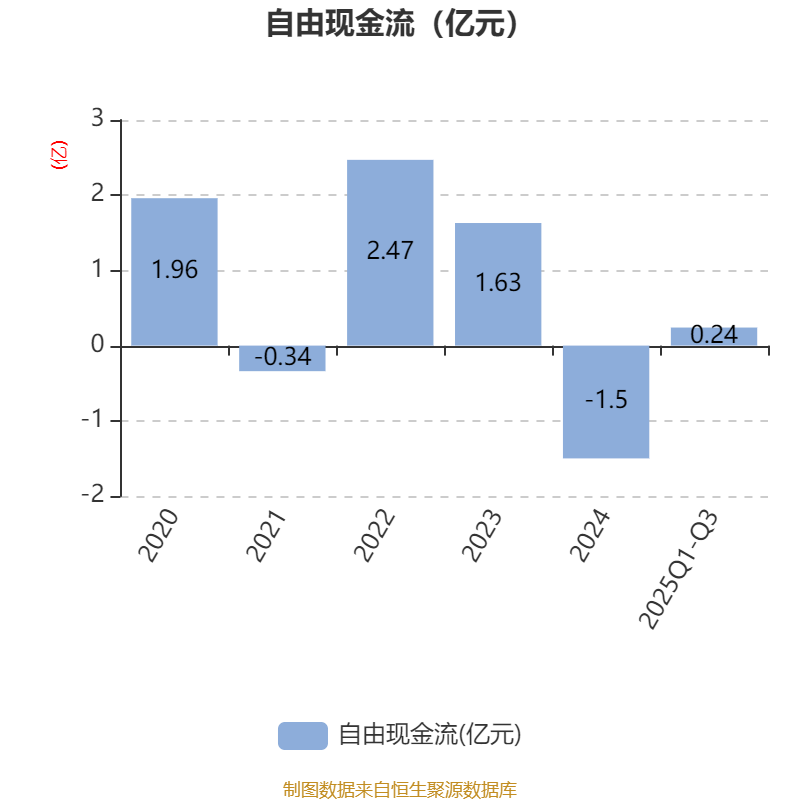

截至2024年,公司经营活动现金流净额为4.78亿元,同比下降23.62%;筹资活动现金流净额-8680.74万元,同比减少1.82亿元;投资活动现金流净额-3.37亿元,上年同期为-3.92亿元。

2025年前三季度,公司经营活动现金流净额为2.59亿元,同比下降26.68%;筹资活动现金流净额-145.79万元,同比增加6491.94万元;投资活动现金流净额-1.66亿元,上年同期为-2.97亿元。

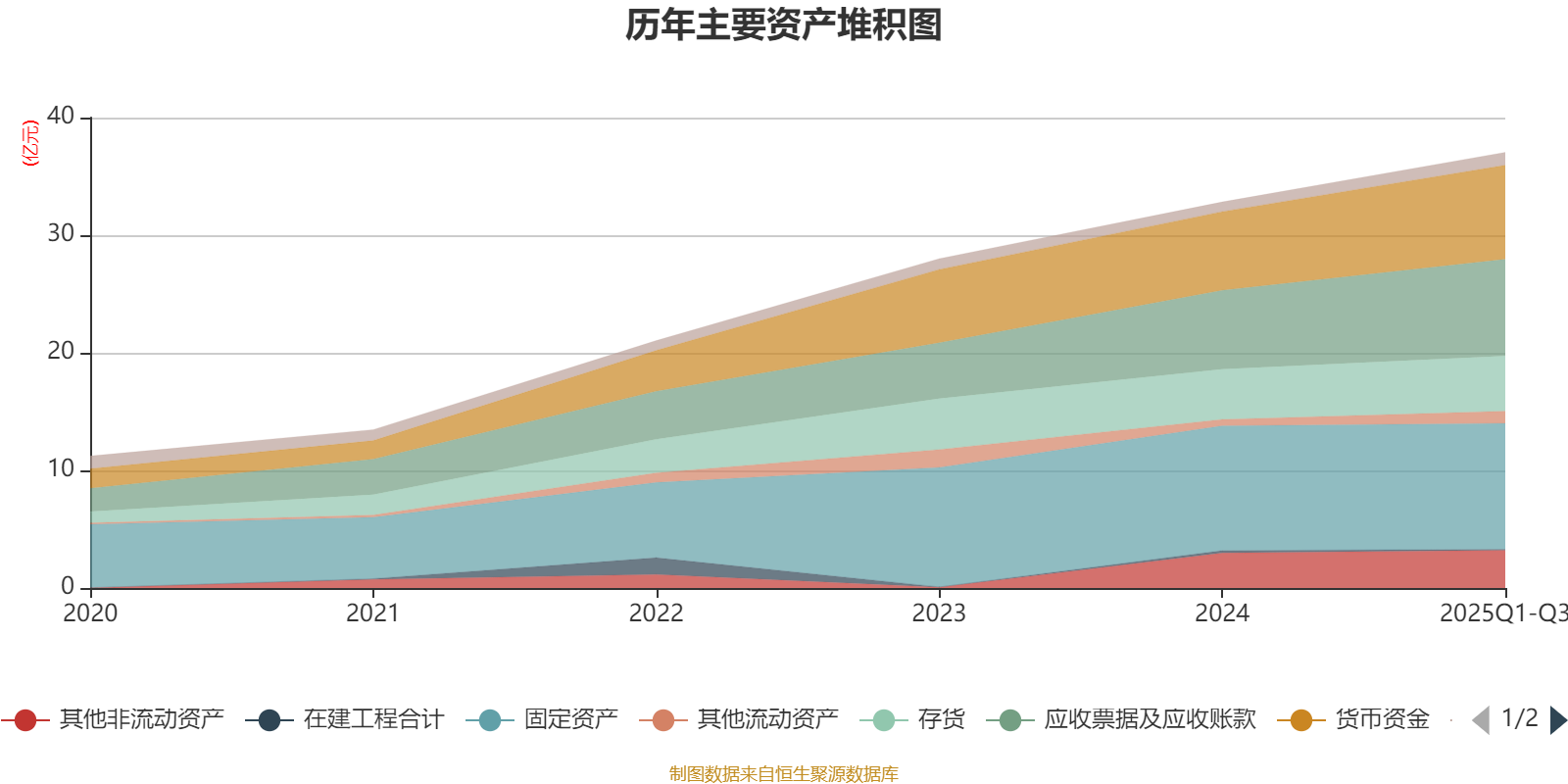

资产重大变化方面,截至2025年三季度末,公司固定资产较上年末增加0.94%,占公司总资产比重下降3.42个百分点;应收票据及应收账款较上年末增加22.53%,占公司总资产比重上升1.75个百分点;货币资金较上年末增加19.61%,占公司总资产比重上升1.22个百分点;其他流动资产较上年末增加90.71%,占公司总资产比重上升1.15个百分点。

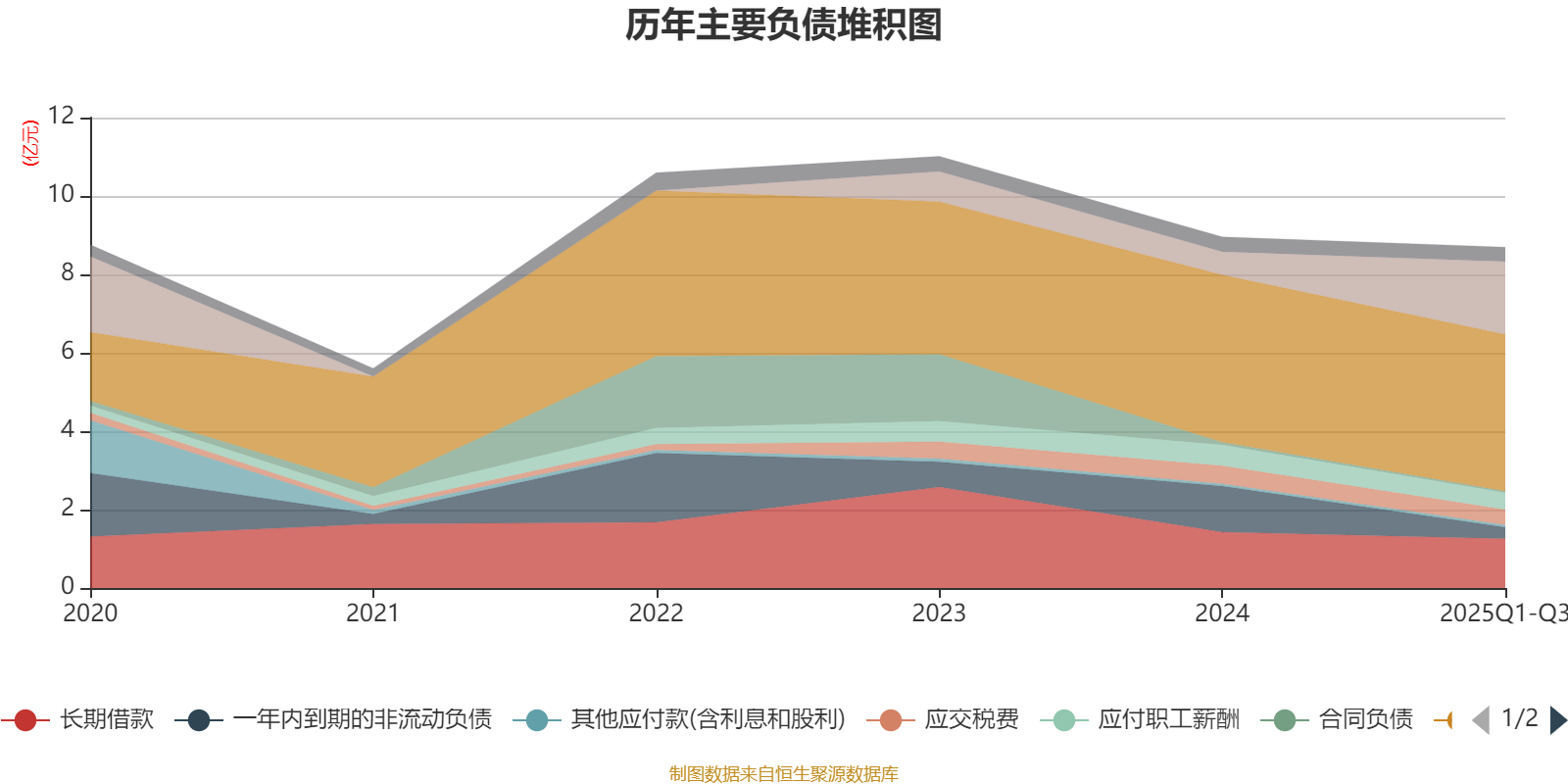

负债重大变化方面,截至2025年三季度末,公司短期借款较上年末增加213.93%,占公司总资产比重上升3.2个百分点;一年内到期的非流动负债较上年末减少74.89%,占公司总资产比重下降2.78个百分点;应付票据及应付账款较上年末减少6.26%,占公司总资产比重下降2.2个百分点;长期借款较上年末减少11.87%,占公司总资产比重下降0.95个百分点。

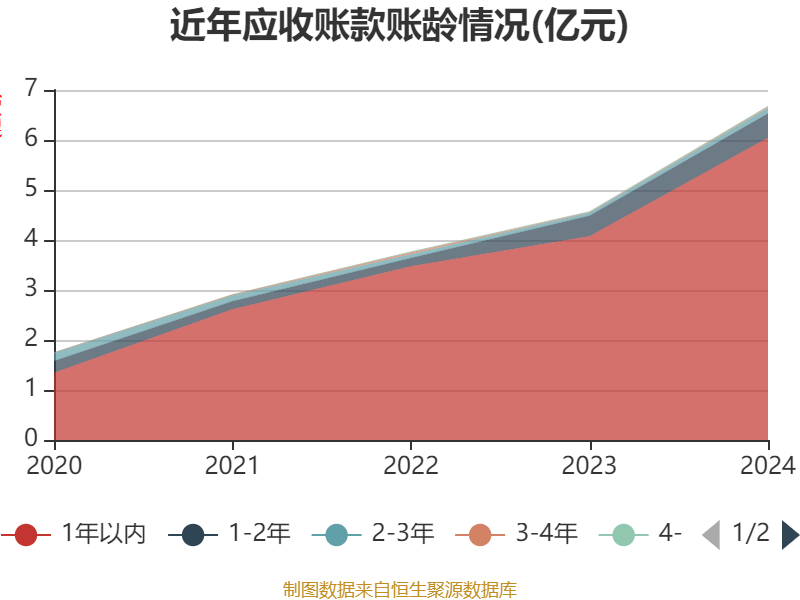

从应收账款账龄结构来看,截至2024年末,公司账龄在1年以内的应收账款余额为6.05亿元,较上年末增长1.97亿元。

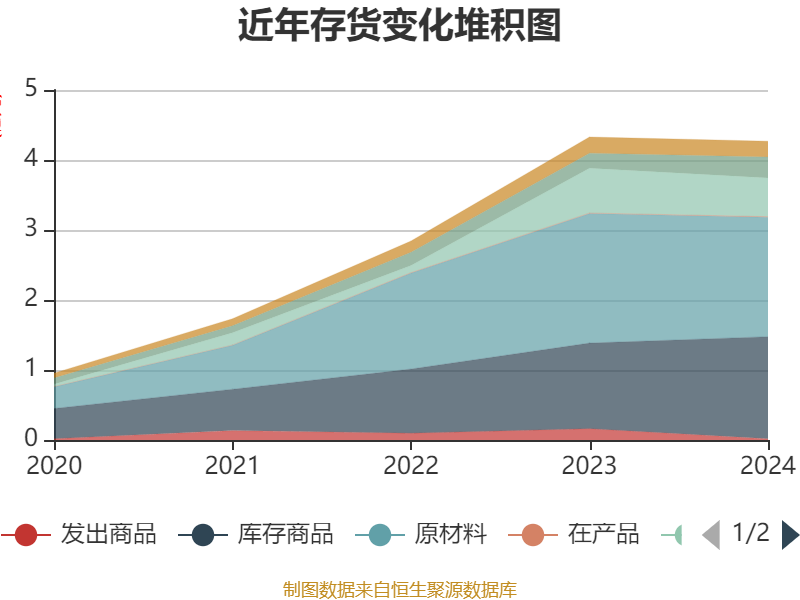

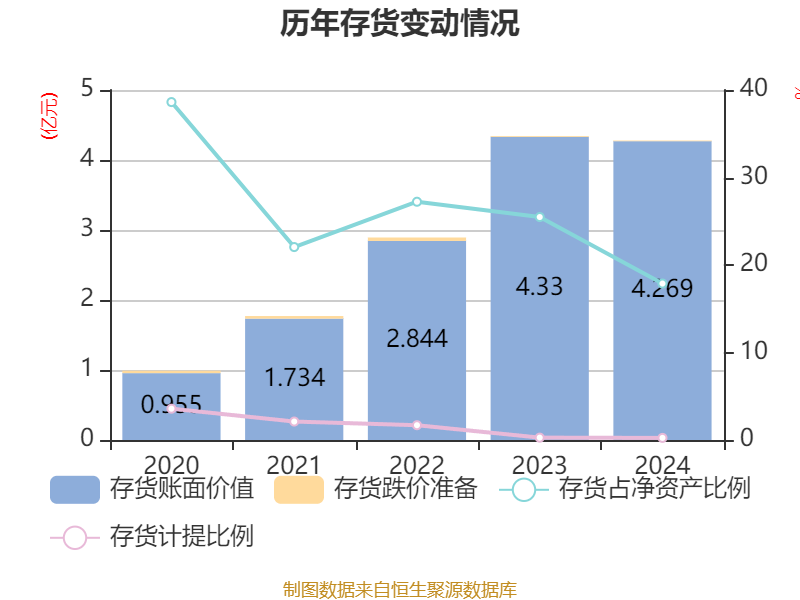

从存货变动来看,截至2024年末,公司存货账面价值为4.27亿元,占净资产的17.88%,较上年末减少610.12万元。其中,存货跌价准备为101.93万元,计提比例为0.24%。

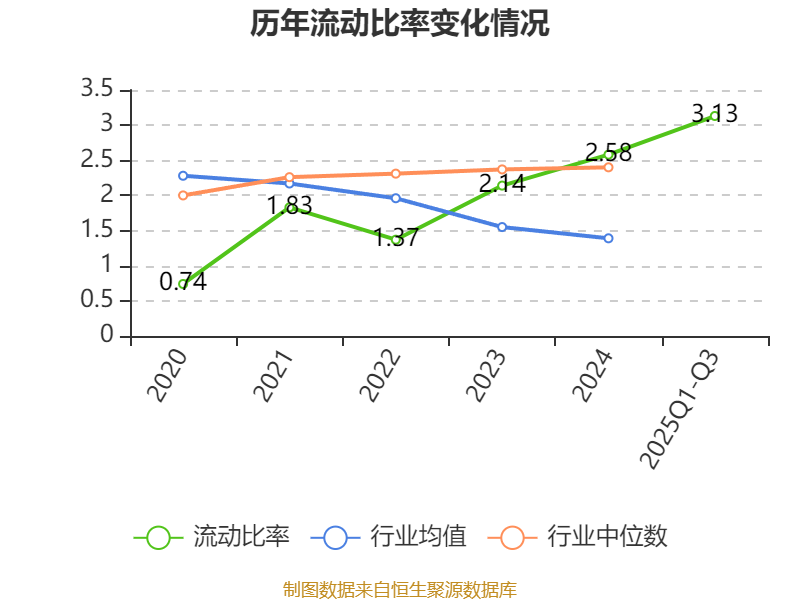

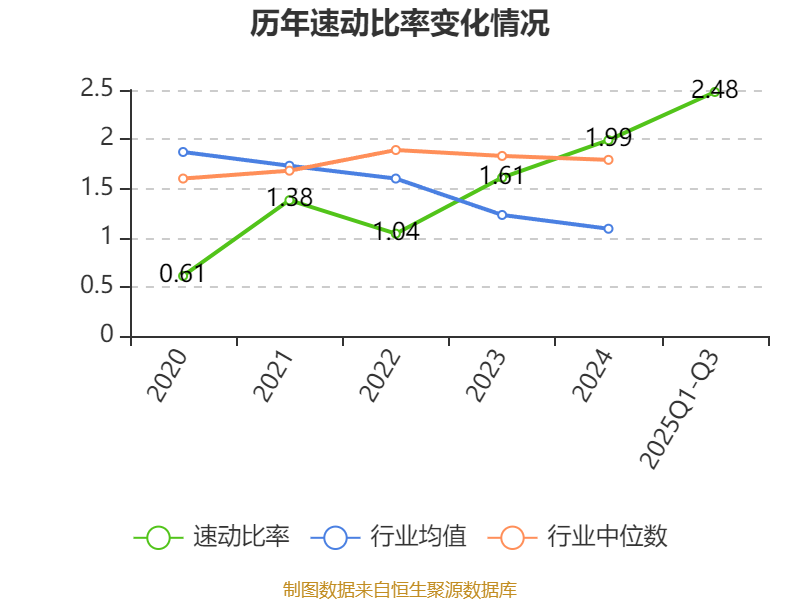

2024年,公司流动比率为2.58,速动比率为1.99。2025年前三季度,公司流动比率为3.13,速动比率为2.48。

根据招股说明书显示,截至2025年8月18日的公司十大股东中,持股最多的为福建省信晖投资集团有限公司,占比28.32%。

| 股东名称 | 持流通股数(万股) | 占总股本比例(%) |

|---|---|---|

| 福建省信晖投资集团有限公司 | 3950 | 28.32 |

| 朱晖 | 2720 | 19.5 |

| 上海金浦国调并购股权投资基金合伙企业(有限合伙) | 1000 | 7.17 |

| 兖矿资本管理有限公司 | 600 | 4.3 |

| 红塔创新投资股份有限公司 | 600 | 4.3 |

| 紫金矿业紫海(厦门)投资合伙企业(有限合伙) | 600 | 4.3 |

| 江西铜业(北京)国际投资有限公司 | 600 | 4.3 |

| 扬中市徐工产业投资合伙企业(有限合伙) | 528 | 3.79 |

| 厦门红土智为股权投资合伙企业(有限合伙) | 384 | 2.75 |

| 仙游县明河投资合伙企业(有限合伙) | 362 | 2.6 |