首页宣传“成立以来年化3%”,实际持有后才发现近三个月年化收益率仅1.5%——这并非个例,而是当下不少银行理财产品真实的收益落差。随着2025年上半年理财市场规模突破30万亿元大关,越来越多的“收益率刺客”正浮出水面。

理财收益落差,被谁“抹”去了?据第一财经、21世纪经济报道等多家媒体报道,记者调查发现,在收益率整体下行的背景下,不少银行仍将“成立以来年化收益率”这一虚高数据放在醒目位置,而近一个月、三个月等更能反映真实收益的指标,却被隐藏在层层页面之后。此外,部分产品还通过上线初期参与“打榜”、短期拉升收益等方式营造高收益假象。

更让投资者措手不及的是,部分产品还会在持有期间收取名为“超额业绩报酬”的费用,其公示入口较为隐蔽,且规则复杂。部分投资者未充分知情的情况下被收取了该费用,进一步侵蚀了本就不高的实际收益。

首页宣传“成立以来年化2.93%”

实际近三个月年化仅1.05%

看似光鲜的理财产品展示收益率背后,正藏匿着越来越多的“收益迷雾”。

记者近期查询某知名股份银行APP时注意到,该行代销的一款R2级、最短持有7天的理财产品,标注的“成立以来年化收益率”为2.2%,但近三个月的实际年化收益仅为1.94%。另一款代销的R2级、30天持有期产品显示的近一年年化收益为2.44%,而最近三个月的年化收益率实际只有1.69%。这意味着,尽管展示收益率看似较高,近期购入的投资者实际获得的年化收益已低于2%。

这一现象并不罕见。记者查阅多家银行APP发现,当前理财产品在收益率展示方面缺乏统一标准,展示方式多达十余种,其中最常见的有“成立以来年化收益率”“近一年年化收益率”及“业绩比较基准”等。

今年以来,债市波动加剧,部分R2级理财的实际年化收益已降至2%以下,但不少产品在展示端仍突出“成立以来年化收益率”这一较高数值,导致展示收益与实际表现出现明显偏离,部分产品的偏差甚至超过1个百分点。不少投资者因此容易被误导。

此外,投资者在购买后查询实际年化收益的路径也较为隐蔽。以某国有大行代销的一款最低持有期90天的产品为例,首页显著位置展示的是“成立以来年化收益率2.93%”。若继续下滑,则首先看到单位净值走势和成立以来收益率曲线。而“年化收益率”与“近期收益表现”等栏目被置于页面底部,且默认仅显示年度收益率,需点击“更多”才能查看近三个月、近六个月等短期年化数据。记者发现,该产品近三个月年化收益率仅为1.05%,近六个月为1.46%。

某股份银行APP上也存在类似情况。记者查询一款已持有的招银理财180天R2产品时发现,持仓页显示的近一年年化收益为2.09%,下方业绩走势图仅呈现累计收益率。要查看更短期的收益表现,需点开“更多”选项,才能看到近一个月、近三个月等数据——其中近三个月年化收益仅为1.63%。

高收益理财买入后收益率断崖式下跌

有银行腾挪老客户收益给新产品“打榜”

除了在收益率展示上存在模糊处理、有意淡化短期年化数据之外,记者还注意到,理财产品“打榜”现象依然存在,这在某种程度上也催生了潜在的“收益率刺客”。

去年以来,不少银行理财投资者已经逐步意识到“理财刺客”的存在,有投资者发现,原本购买的高收益理财产品“被偷家”,买入不久后收益断崖式下跌。金融监管部门也限制或叫停了平滑信托、理财壳产品“打榜”、收盘价估值、自建估值模型等绕开“资管新规”的操作模式。

然而一些银行理财子公司盲目追逐规模的心态并未完全改变,部分理财子公司研发出新的“打榜玩法”。目前,一种较为盛行的方式是,通过信托专户T-1估值模式进行理财产品间收益的腾挪,包装出收益率超高的“打榜”产品引流和募集资金,而实际产生收益的“老产品”对应的客户则得不到应有的收益,甚至这些“老产品”会被用于承接投资亏损,导致投资者之间的不公平。

此前,21世纪经济报道曾多次报道,银行理财惯用“养壳产品”来进行收益率“打榜”,通过各种方式腾挪收益给一些刚发行不久、产品规模超小的理财产品(通常只有几百万的资金规模),只需要不多的收益,再进行年化,就可以快速养成年化收益高达5%~15%的产品。当这些产品高居各类收益排行榜榜单,居民的投资资金涌入,由于产品规模快速扩张,这个产品的收益率旋即掉头下滑,最终滑落到1.5%~2%的水平,真真是“泯然众人”。

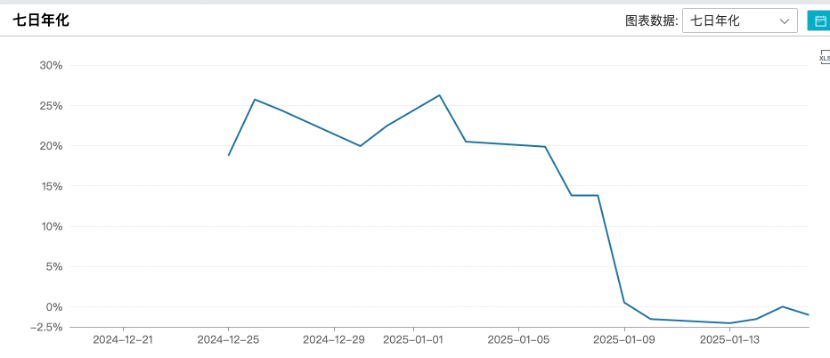

某银行理财产品收益率图片来源:第一财经

这些产品收益率下滑之后就成了投资经理口中的“老产品”,不但不会倾注很多心力去维护净值增长,有些投资经理反而会把老产品投向的一些优质资产腾挪给新发的“壳产品”,甚至各种方式把其产生的收益腾挪给新发打榜小产品。

而这些规模较大的“老产品”,正是由于其规模大,承接亏损后净值波动也不会特别明显,客户端并不能及时发现“猫腻”。

“本质上是把非打榜的老产品的收益,通过信托专户T-1估值,倒腾给打榜的、规模小的新产品。”一位股份行理财子公司人士表示。

一名理财子投资经理告诉记者,这种方式对收益的控制可以很精准。例如有渠道会和理财子沟通,为保证客户体验,希望理财收益率不要爆降,需慢慢回归正常收益水平,防止出现大规模的用户赎回。

部分收费条款理解难度大

理财经理和客服解释互相矛盾

此外,不少投资者反映,部分理财产品的收费条款不仅理解难度大,且在不同银行及理财子公司之间的展示方式不一,导致部分投资者在未充分理解条款的情况下便购买了产品。

以某国有大行理财子公司一款R3级、30天封闭式产品为例,其页面显示近三个月年化收益率为6.04%,并在交易规则中提示“可能收取超额业绩报酬”,具体细节则需查阅产品说明书。

然而,该产品说明书中关于超额业绩报酬的表述较为复杂:第7条声称“不收取产品超额业绩报酬”,而第8条却规定,若份额持有期间年化收益率超过业绩比较基准区间中枢,将对超出部分按20%的比例提取超额业绩报酬。

此类复杂且不统一的表述,甚至让代销机构的理财经理也难以准确掌握。记者就此事咨询该行深圳某分行理财经理时,对方明确表示该产品不收取超额业绩报酬。但记者随后致电其官方客服,却得到另一种解释:客服人员称“投资端与产品端收取方式不同,目前产品端不收取,但投资端需收取,因此上述两个条款并不矛盾”。

此外,该笔费用的计算方式也较为繁琐。根据产品说明书,需先计算出“份额持有区间年化收益率”,再据此进一步计算“投资者份额持有期超额业绩报酬”,流程复杂,进一步增加了投资者的理解难度。

银行理财市场规模持续攀升

专家:或出现“规模增、收益缓”特征

数据显示,截至10月末,银行理财市场规模已攀升至31.6万亿元,较9月份环比增长0.36万亿元。

据证券日报,记者走访发现,部分银行理财产品近3个月年化收益率攀升至10%以上。对于四季度银行理财规模走势,业内专家普遍持乐观预期。

固收类产品由于收益较为稳定,符合大多数银行理财投资者风险承受能力,因此是银行理财主要的产品类型,占全部理财产品存续规模的比例超过95%。

随着国内利率不断下行,普益标准数据显示,银行固收类理财收益率在今年第三季度也出现整体下滑。

具体来看,截至2025年第三季度末,理财公司存续封闭式固收类理财产品的近1个月年化收益率平均水平为2.30%,环比下跌0.93个百分点;近3个月年化收益率平均水平为2.73%,环比下跌0.21个百分点。

值得注意的是,随着政策利率中枢不断下行,目前债券收益率位于历史低位,固收类产品的长期收益中枢或也将呈下降趋势。在债市利率和收益率走低背景下,投资者对资产配置的关注进一步提升。很多追求稳健的投资人将目光聚焦于“固收+”产品,而近期火热的权益市场也进一步受关注。

顾名思义,“固收+”指在债券这种相对稳健的资产上,加一些增强收益的其他风险资产,如股票、可转债或商品等。

《每日经济新闻》记者了解到,银行理财公司也在转向推荐“固收+”相关理财产品,呈现“供销两旺”态势。

中信证券首席经济学家明明对记者表示,在低利率环境与货币政策稳健宽松的背景下,“存款搬家”趋势预计持续,将为理财规模增长提供有力支撑,市场规模有望维持稳步增长。不过,广谱利率下行会收窄票息收入空间,且监管趋严限制了部分传统稳估值手段,可能导致理财产品净值波动加大,长期收益中枢呈现缓步下移态势,市场或将呈现“规模增、收益缓”的特征。

明明指出,低利率时期,纯固收产品潜在收益不断降低,“固收+”产品在获取超额收益率方面优势明显。“我们认为,‘固收+’产品未来仍会持续增长,成为银行理财规模增长的重要发力点,全年‘固收+’产品规模增长有望突破1.4万亿元。预计全年整体理财规模有望超过33.5万亿元。”

每日经济新闻综合自第一财经、21世纪经济报道、证券日报、每经网、公开资料等