人民银行重启国债买卖后,债券市场表现平稳。Wind数据显示,11月11日开盘,债券市场各国债品种收益率全线下行,10年期国债收益率一度降至1.80%下方。当日午后,各国债品种收益率表现不一,截至当日收盘,10年期国债收益率报1.8040%,较前一交易日下行0.1个基点。分析人士预计,市场主要受监管政策、资金流向以及股市外溢影响等因素扰动,年内债市利率可能以区间震荡为主。

债市利率走势相对平稳

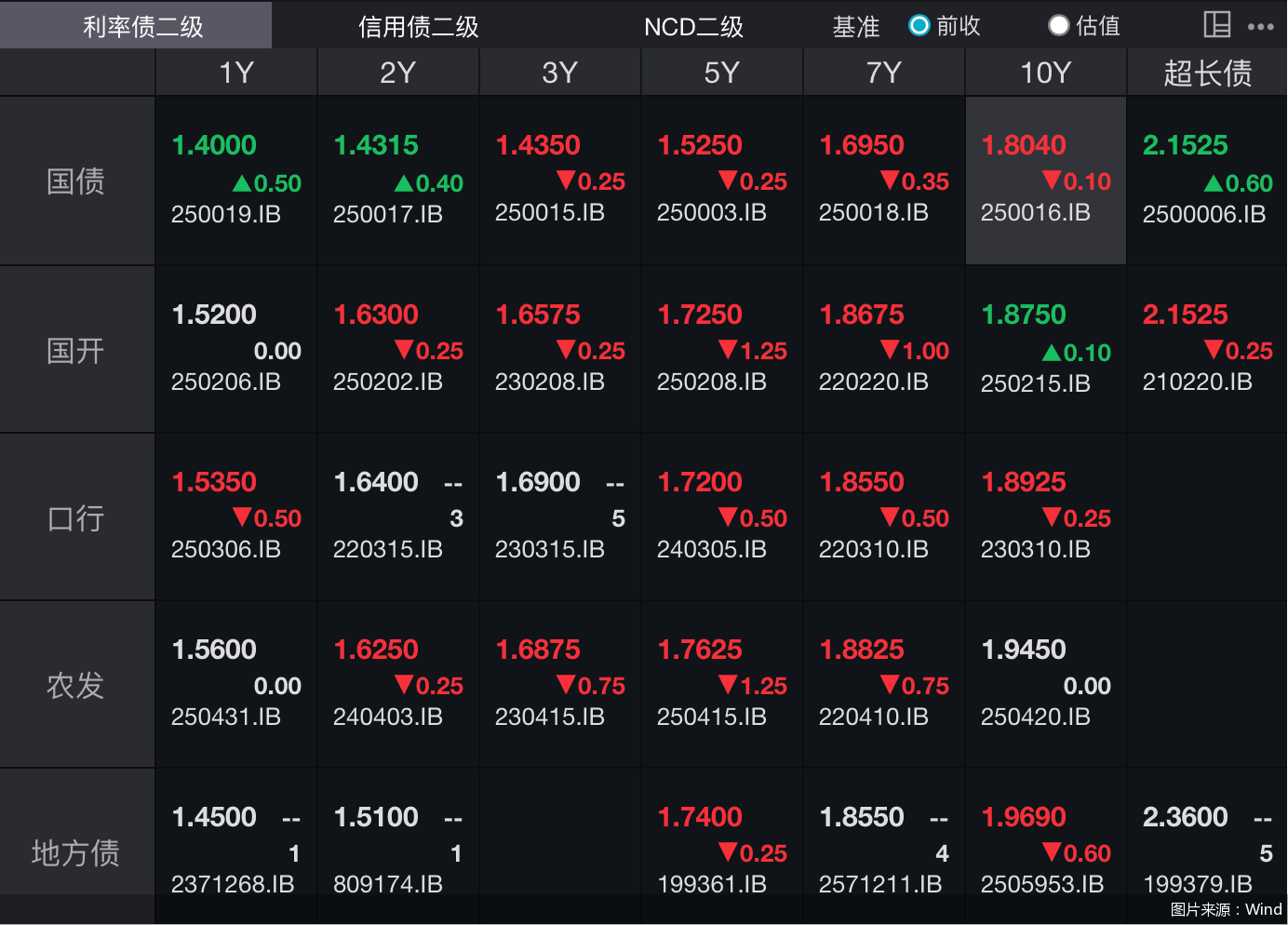

11月11日,国债收益率涨跌互现。各国债品种中,根据Wind数据,截至11月11日收盘,30年期超长国债收益率报2.1525%,上涨0.6个基点;5年期国债收益率报1.5250%,下跌0.25个基点;10年期国债收益率报1.8040%,下跌0.1个基点。1年期、2年期国债收益率出现不同程度的上涨。

同期,国债期货主力合约多数持平,仅10年期主力合约微跌。其中,30年期主力合约持平于116.300元;10年期主力合约报108.475元,下跌0.01%;5年期主力合约持平报105.935元,2年期主力合约持平于102.462元。

北京商报记者根据Wind数据梳理发现,11月以来,债券市场整体表现平稳。11月4日,人民银行发布2025年10月中央银行各项工具流动性投放情况,其中提到10月公开市场净买入国债200亿元。

即便是在重启国债买卖落地后,各品种国债收益率小幅波动,未如部分用户预期般出现火热走势。11月5日、11月6日、11月7日三个交易日中,10年期国债收益率连续上涨,并在11月6日突破上涨至1.8%关口上方。

究其原因,中信证券首席经济学家明明指出,从操作目的来看,人民银行年末恢复国债买卖主要是配合年末财政增量落地、呵护年末流动性宽松,以及加强人民银行对于收益率曲线的调控力度。

“从操作规模上看,人民银行10月净买入规模仅200亿元。对债市而言,人民银行买债并非有意引导利率下行,且操作规模相对有限,对债市供需影响偏边际,因此利率走势相对平稳。”明明补充道。

北京财富管理行业协会特约研究员杨海平则表示,主要原因在于人民银行操作国债买卖的目标非短期刺激,因而操作规模相对较小,既发挥了引导预期的作用,又避免了市场的过度反应。同时,市场对该操作的预期较为充分,因而在真正落地时,市场反应相对平稳。

事实上,10月27日,人民银行行长潘功胜便在2025金融街论坛年会上指出,目前债市整体运行良好,人民银行将恢复公开市场国债买卖操作。10月27日债市尾盘,中长债收益率直线下行,下行幅度在5个基点左右。其中,10年期国债收益率报1.7950%,30年期国债收益率下行超5基点报2.1550%。

后续以区间震荡为主

如何理解人民银行买卖国债?2024年8月,人民银行公告指出,为贯彻落实中央金融工作会议相关要求,2024年8月人民银行开展了公开市场国债买卖操作,向部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,当月净买入债券面值为1000亿元。

2024年8月至12月,人民银行通过公开市场操作向一级交易商累计净买入1万亿元国债。进入2025年后,债市情绪火热,叠加稳汇率需求,人民银行于年初暂停了国债买卖操作。整体来看,人民银行买卖国债并非直接从政府手里购买新发行的国债,而是在二级市场里操作,即向银行、基金这些机构买卖已经发行的国债,本质上是在调节市场流动性。

结合近期公开市场流动性来看,11月11日,人民银行以固定利率、数量招标方式开展了4038亿元7天期逆回购操作,操作利率1.40%。Wind数据显示,当日有1175亿元逆回购到期,据此计算,单日实现净投放2863亿元。

资金面方面,11月11日,上海银行间同业拆放利率(Shibor)各品种几乎全线上行,其中隔夜品种上行2.9个基点报1.5080%,7天期Shibor上行2.3个基点报1.5010%,1个月期Shibor上行2.6个基点报1.5180%。

虽然10月人民银行国债买卖操作投放量较小,但市场更看重人民银行恢复操作的信号意义。华西证券首席经济学家刘郁表示,本轮人民银行重启国债买卖则成为破局的关键,起到了稳定市场预期的作用,因为投资者会持续博弈人民银行单月买债规模,尤其是在市场明显调整的时候,容易产生人民银行的稳市预期,有助于多头力量凝聚。

对于后续债券市场表现,震荡仍是关键词。明明预计,年内利率可能以区间震荡为主,基本面等主线缺位,市场主要受到监管政策、资金流向以及股市外溢影响等因素扰动。

而震荡行情下,投资人应该怎么做?明明指出,考虑到资金面相对宽松,杠杆票息策略可能在短期相对稳妥。杨海平则建议,投资人应保持谨慎态度,积极关注、预判政策动向,关注市场波动中可能出现的交易性机会。