当“反内卷”的宏大叙事,遇到行业经营持续向善,炼化行业真正拐点是否就将到来?

Choice数据统计,A股四大民营炼化集团——荣盛石化、恒力石化、东方盛虹和恒逸石化,截至11月11日,本月股价分别上涨7.26%,11.92%,9.40%和8.06%。

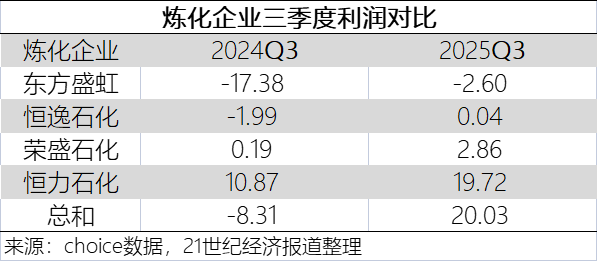

根据第三季度财报,荣盛石化单季度归属母公司股东净利润为2.86亿元,同比增1427%;恒力石化归母利润达19.72亿,同比增速达81%,为四大民营炼化三季度业绩状元。

恒逸石化与东方盛虹,前者第三季度完成扭亏,同比增利约2.04亿元;东方盛虹虽仍未扭亏,但第三季度净利润增近15亿元,亏损幅度明显收窄。

在此之前,炼化行业已经蛰伏数年。

全球宏观经济不景气由油价向炼化端传导。而为获得足够利润,中国炼化企业过去数年中又大量兴建“一体化炼化项目”,精进产品工艺,降低加工成本,并倒逼落后产能退出市场,但同时又在市场中酝酿出大高效产能,导致产品加工费持续偏低,企业利润空间较为有限。

但是,于三季度率先出台的能耗限额文件,给落后产能快速出清快马一鞭,炼化企业利润也实现了快速改善。

随着国家“反内卷”政策陆续出台,2025年成为炼化行业的“反转之年”,也越来越真切。

四大炼化齐改善

数据显示,荣盛石化第三季度实现营业收入791.85亿元,归母净利润2.86亿元,同比、环比分别增长1427%和1992%。

对于业绩恢复的原因,荣盛石化将之归为原油价格企稳,PX、成品油炼化价差改善,重要子公司浙石化盈利修复以及与战略投资者沙特阿美合作深化等多方有利变化。

同样提到炼化价差提升的还有恒逸石化,其表示,三季度业绩扭亏,主要受益于上游PX价差改善及下游聚酯产品利润修复。

从业绩归因来看,恒力石化披露的财报信息似乎更有说服力。第三季度恒力石化单季度营业收入535亿元,较去年同期652亿营业收入显著下降,但同比却增利80%以上。

更详细的数据显示,2025年前三季度,公司主要原料,原油、煤炭、PX采购均价分别为3680元、555元和6029元/吨,较上半年采购累计均价分别下滑8.5%、2.1%、0%;在产品端,前三季度炼化产品、PTA、新材料销售单价分别达到4995元、4241元和6983元/吨,较上半年累计销售均价分别下降1.6%、下降0.2%和增长0.4%,产品价格降幅相比成本价格降幅更小,这导致公司业绩大幅改善。

炼化行业今年三季度原材料成本的下降,并未直接向产品端传导。

到底是什么原因,导致第三季度炼化企业利润,特别是区域性龙头企业出现集体的改善?

反内卷达成共识

石油炼化产业主要分为“油”端和“化”端,而“化”端产业链则主要有上游对二甲苯(PX),中游精对苯二甲酸(PTA)和聚酯,以及下游涤纶长丝或纺织品。

“化”端也恰恰是过去几年炼化产业链利润普遍不高的一环。

过去数年,PX因国产化率不高,海外巨头持续通过PX把持产业链利润。然而2019年前后,中国一批大型民营炼化一体化项目集中投产,其使得PX产能大幅增加,进口依存度从过去的超过50%迅速下降至23%左右。市场从“供不应求”转向“供应宽松”。

加上自2020年以来全球因疫情导致的经济复苏迟缓,下游需求难以提振,市场多年维持供过于求的局面。

另一方面,由于2020年后国内大部分PX产能推出各类聚酯一体化项目,PTA产能亦大幅增加,因企业不必受制于某个产业链环节无法覆盖成本而停产,致使行业参与者尚能“苟活”于低加工费时代,尽管PTA与PX价格出现“倒挂”,行业出清效率反而变慢。

然而,今年炼化行业在“反内卷”的大潮之下,陆续出台一的系列政策举措,遏制了低价向行业下游传导。

今年5月1日,由多家炼化国央企起草实施的《炼化行业单位产品能源消耗限额》等13项能耗限额强制性国家标准开始正式实施,包括原油炼化、PX、PTA均在能耗限额管制范围之内。该能耗限额之下,部分国内落后产能将逐步淘汰。

无独有偶,江苏省工业和信息化厅于今年8月正式发布《江苏省化工产业结构调整限制和淘汰目录》征求意见稿,计划限制规模偏小、技术附加值低的装置,避免资源浪费与同质化竞争,对能耗偏高的小型装置,产能分散问题,限制其新增投资可推动炼化产业向规模化、集约化转型,同时淘汰类装置执行“立即淘汰”标准,重点清退技术落后、污染风险高的低效产能。

上述政策落地后,头部聚酯行业龙头开始逐步形成一定的价格共识,国际原油价格下跌未再度向下游传导,炼化行业边际毛利率开始改善。

需求端有望改善

新一轮“反内卷”措施集中出现后,挺价共识短期仍将持续。

9月底,工业和信息化部等七部门发布《石化化工行业稳增长工作方案(2025-2026年)》提出,加强重大石化、现代煤化工项目规划布局引导,严控新增炼油产能,合理确定乙烯、对二甲苯新增产能规模和投放节奏,防范煤制甲醇行业产能过剩风险等。这为炼化行业走向清退落后产能,加强龙头炼化企业准入门槛,提供了一定的保障。

业内人士告诉记者,在国内低成本产能增长、海外产能同步快速退出的当下,市场供给格局日益改善。但全球经济增长不及预期,需求无法消化新增产能的情况,包括产品结构可能发生的一些变化,导致行业还将观望一段时间。

中欧化工产业基金经理王习表示:化工全球化程度虽然不及有色,但是强于建材、地产等行业。背后是中国化工产业在全球举足轻重的地位——中国化工品价值量约占全球一半,直接与间接出口合计约占国内产能的40%-50%,这意味着化工需求与全球宏观经济景气度紧密相连。"

“尽管全球需求承压,但中国多数化工品需求仍然保持了5%-10%甚至更高的增长。这得益于替代需求的出现,以及新能源、电子等新兴应用领域的需求持续增长。因此,对应下游需求是更换为主的化工品,需求韧性比较高。展望未来2-3年,随着海外步入降息周期可能带动工业品需求回暖,叠加国内需求企稳,化工品需求有望进入逐步改善的通道。”王习表示。