11月11日晚间,山东饲料巨头邦基科技(603151.SH,股价21.45元,市值36.64亿元)公告,决定终止以发行股份及支付现金的方式购买Riverstone Farm Pte. Ltd.(以下简称“Riverstone”)所持有的7家公司股权的重大资产重组事项。

今年6月,邦基科技公布了这份雄心勃勃的收购预案,拟将包括山东瑞东农牧有限公司、派斯东畜牧技术咨询(上海)有限公司等6家农牧公司100%股权及1家技术咨询公司80%股权收入旗下。

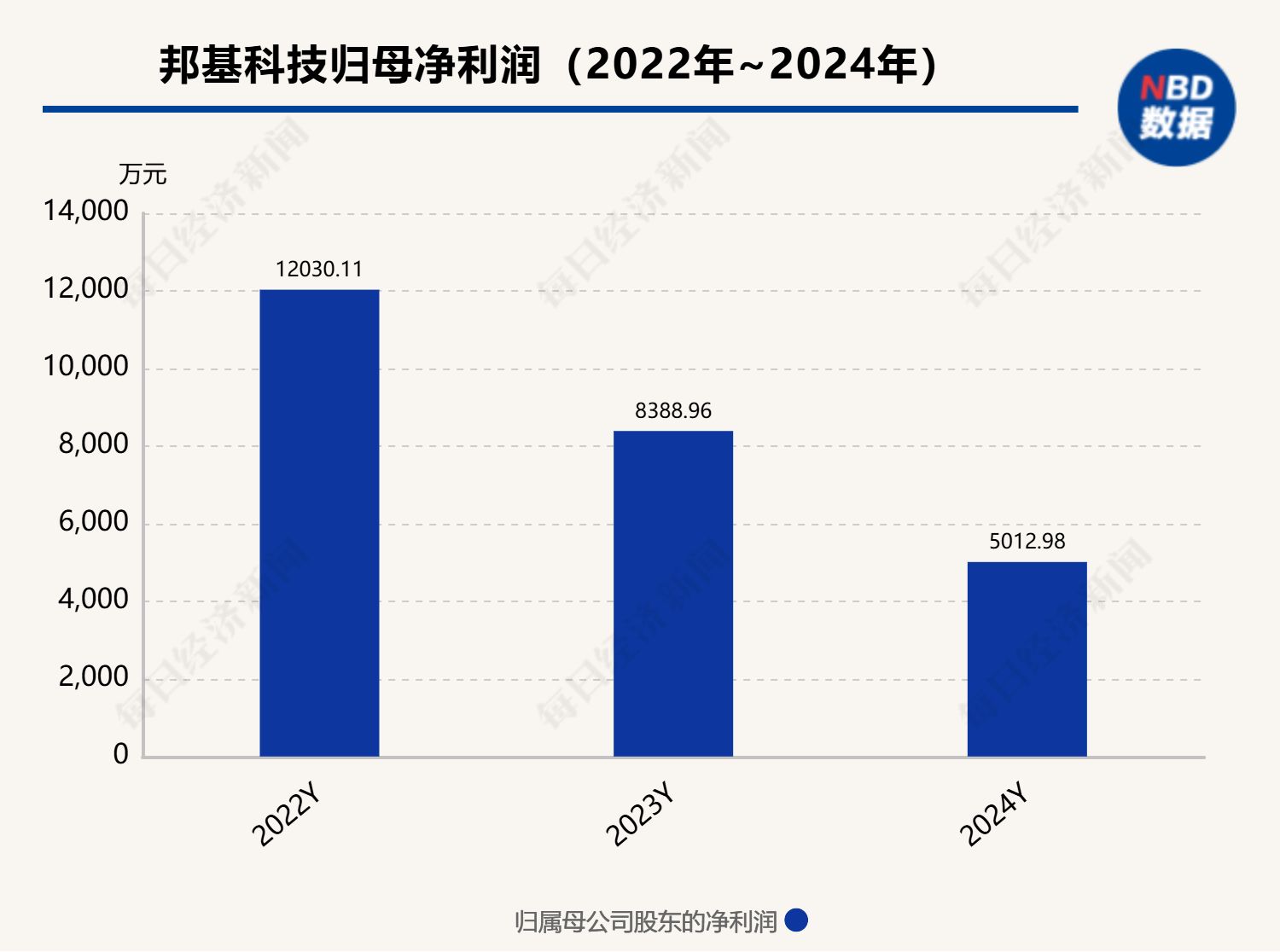

邦基科技此举,被外界视为在饲料主业竞争惨烈、业绩连续三年下滑的背景下,寻求向下游养殖业延伸,打造“饲料+养殖”垂直一体化产业链、构建产业闭环的关键一步。

然而,这场估值或超6亿元的“豪赌”,在历经多轮谈判后最终未果。邦基科技在公告中将“分手”原因归结为“仍未能最终达成一致”。从饲料巨头到养殖新秀的转型之路遭遇现实阻力,邦基科技的产业链闭环计划被迫搁浅。

5个月谈判终结,邦基科技终止重大资产重组

11月11日晚间,邦基科技召开第二届董事会第十七次会议,审议通过了《关于终止重大资产重组事项的议案》,同意公司终止本次重大资产重组。

根据邦基科技披露的《关于终止重大资产重组事项的公告》,本次交易的核心内容是,公司原拟通过发行股份及支付现金的方式,购买Riverstone Farm Pte. Ltd.所持有的山东北溪农牧有限公司、山东瑞东伟力农牧有限公司、山东鑫牧农牧科技有限公司、瑞东农牧(利津)有限公司、瑞东农牧(山东)有限责任公司、瑞东威力牧业(滨州)有限公司全部100%的股权,以及派斯东畜牧技术咨询(上海)有限公司80%的股权。

回顾这起收购,邦基科技自2025年6月5日起停牌筹划,并于6月17日披露了重组预案。

然而,这场备受关注的跨界联姻最终未能修成正果。对于终止原因,邦基科技在公告中解释称:“自筹划重大资产重组事项以来,公司按照相关法律法规要求,积极推进本次重大资产重组的各项工作。经与交易对方就本次交易方案进行多次协商和谈判后,仍未能最终达成一致。为切实维护上市公司及全体股东利益,经公司充分审慎研究及与交易对方友好协商,同意与交易对方商议终止本次重大资产重组交易。”

值得注意的是,今年7月份,邦基科技工作人员曾向《每日经济新闻》记者坦言:“看好标的,因其猪场业务水平高,尤其母猪养殖有优势,且资产干净没什么负债。”多位养殖产业链人士则认为,对邦基而言,这笔交易将打通饲料生产与下游养殖,形成内部闭环供应链。

邦基科技公告显示,本次交易尚处于预案阶段。根据相关法律法规要求,终止本次交易事项无需提交公司股东会审议。公司第二届董事会独立董事也就此事召开了2025年第三次专门会议,对终止事项表示认可,并认为该决定“不存在损害公司和全体股东利益的情形”。

邦基科技表示,目前公司生产经营情况正常,终止本次交易事项不会对公司现有生产经营活动、财务状况造成重大不利影响。同时,公司承诺自终止本次交易事项披露之日起至少1个月内不再筹划重大资产重组事项。

“饲料+养殖”闭环梦难圆,邦基科技面临双重考验

此次重组终止,意味着邦基科技意图打造“饲料生产加工、生猪养殖与销售垂直一体化”产业链的计划暂时搁浅。而这一计划的背后,是公司面临主营业务压力的迫切转型需求。

邦基科技的主营业务为猪饲料的研发、生产和销售。近年来,国内饲料行业已进入存量竞争时代,市场竞争的深度、广度及激烈程度超过以往。有饲料行业人士在接受《每日经济新闻》记者采访时直言,饲料这几年竞争惨烈。

行业“内卷”的压力,清晰地反映在邦基科技的财务报表上。交易预案显示,2022年、2023年及2024年度,邦基科技归属于上市公司股东的扣除非经常性损益的净利润分别为1.10亿元、0.82亿元和0.51亿元,业绩逐年下降,存在业务转型的迫切需求。

在此背景下,向下游养殖业延伸,成为饲料企业转型的市场主流趋势之一。在6月份发布的交易预案中,邦基科技提到,本次交易完成后,有利于上市公司从单一的饲料生产加工企业,向饲料加工与生猪养殖一体化企业转型,实现养殖产业链条的延伸,提高产业上下游协同效应。

《每日经济新闻》记者注意到,如若邦基科技此次收购成行,一方面,生猪养殖板块可以增加新的利润增长点;另一方面,更重要的是,标的公司的养殖产能可以“实现上市公司部分产能自用”,为其饲料业务提供一个确定性的需求“蓄水池”。

事实上,邦基科技看中的标的具有深厚的外资背景和技术优势,其股东包括美国饲料巨头嘉吉旗下的资产管理公司和美国派斯通 ,在猪场设计、种猪选育和精细化管理方面拥有核心竞争力。据测算,若交易成行,这笔收购的对价或将至少达到6亿元。

值得注意的是,这批优质的养殖资产并非首次“待价而沽”。早在2017年,A股上市公司得利斯也曾计划收购Riverstone在山东的生猪养殖业务,但最终因双方未能就核心条款达成一致而终止。得利斯相关人士曾向《每日经济新闻》记者透露,交易未完成主要是“卖方提出了较高溢价”。

此次邦基科技与Riverstone的“分手”,是否同样受阻于价格博弈,邦基科技并未言明。不过,跨界养猪本身就是一场高风险的“赌局”。饲料行业是“赚确定性的钱”,而养猪行业则是“赚波动的钱”。

邦基科技在重组预案的风险提示中,也明确列举了进入养殖行业将面临的多重挑战,包括“动物疫病风险”“原材料价格波动的风险”,以及最关键的“生猪价格波动的风险”。