在最近的几场路演里,总能听见两种带着无奈的感慨。

有人疑惑,我买在3300点,怎么套在了4000点?

也有人调侃,这4000点怎么跟高速ETC似的,过一次账户里就自动扣一次钱?

看似矛盾的体感,背后藏着这轮行情最真实的逻辑。今天,我们试图用几组数据来拆解这个问题:

这轮行情上涨的底色是什么?4000点的“扣费感”从何而来?普通投资者又该如何与这样的市场相处?

01

行情分化的车轮

如果要用一个词定义这轮从年初3300点到4000点的上涨,“分化”二字再贴切不过。指数的阳线一路震荡向上,但落在不同投资者账户里的结果,却判若两季。

上半年的市场还在演绎“杠铃策略”,一边是红利风格的银行股稳扎稳打,一边是小微盘个股反复活跃。

而进入8月后,风向突然转向,科技成为了绝对主线,AI硬件、芯片半导体带头冲锋,科创50、创业板指的最大涨幅分别突破50%、60%,之前的舒适区,逐步演变成滞后区。

这种分化,在数据里看得更真切:

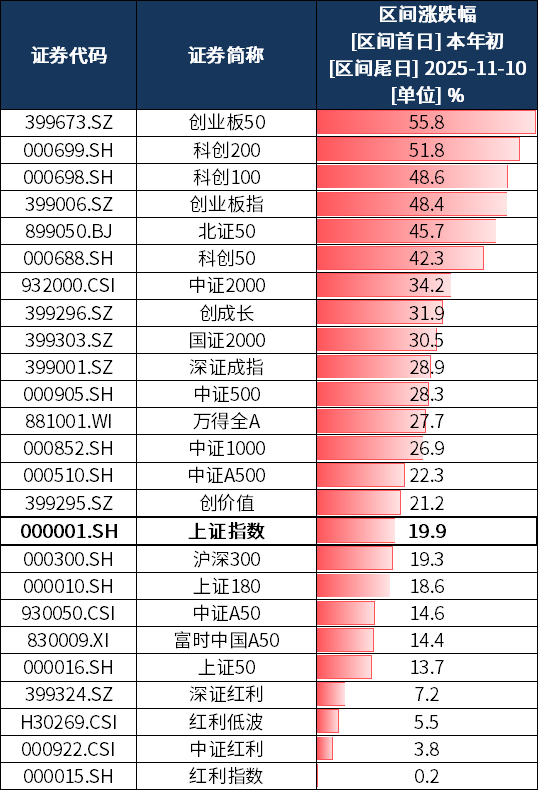

从年初到11月10日收盘重回4000点,上证指数年内涨幅达19.9%,但在A股25个核心宽基指数中,仅有15个跑赢了这个基准,占比刚过六成。

其中创业板50、科创200这类偏向成长的指数一骑绝尘,但上半年表现亮眼的红利指数却步履蹒跚。当市场把“蛋糕”偏向了小盘和科创,大盘价值股一度成为了被遗忘的角落。

来源:Wind,统计区间2025.1.1-2025.11.10。指数历史走势不预示未来表现,不代表基金产品收益。

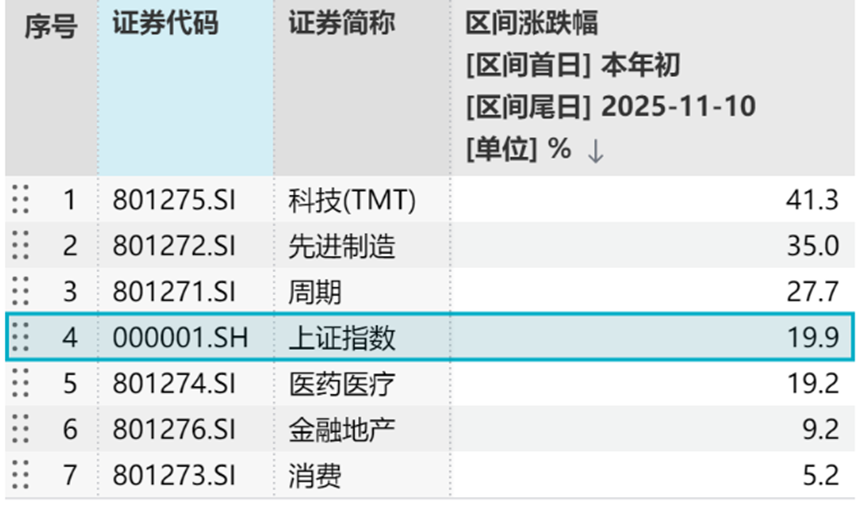

如果再往大类风格和行业里拆,分化的鸿沟更明显:

申万大类风格指数显示,年初以来,只有AI领衔的TMT、新能源与机器人撑起的先进制造,以及沾着“涨价”逻辑的周期板块,能跟上指数的脚步;

而金融地产、消费这些曾经的“压舱石”,却像被按下了慢放键。

来源:Wind,申万大类风格指数,统计区间:2025/1/1-2025/11/10

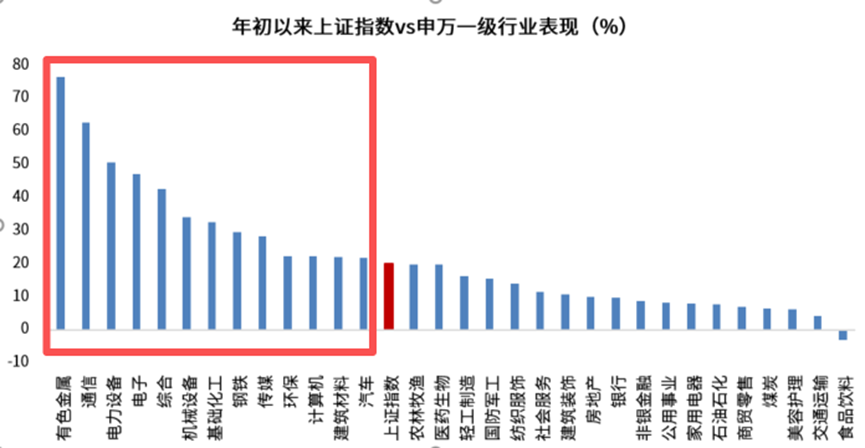

行业层面更甚:

31个申万一级行业中,仅13个行业涨幅跑赢上证指数,占比不足一半;

有色金属、通信、电力设备三个板块涨超50%,成了“造富主力”;

而食品饮料却逆势下跌3%,重仓消费板块的投资者望着指数新高,只能眼睁睁看着账户缩水。

来源:Wind,统计区间2025.1.1-2025.11.10。指数历史走势不预示未来表现,不代表基金产品收益。

于是这轮行情的真相便水落石出:选对方向的人,赚的是汹涌的结构性行情,账户曲线比指数更陡峭;选错方向的人,哪怕全程在场,也像逆水行舟。

市场早已不是那个“买啥都能涨”的年代,“一半海水、一半火焰”才是现在的常态。

02

4000点“扣款”的真相

可为什么偏偏是4000点,成了“扣费感”较为强烈的节点?

答案藏在市场的节奏博弈里——每一次站上4000点,行情的核心驱动板块都会突然转舵,快得让人来不及调整脚步。

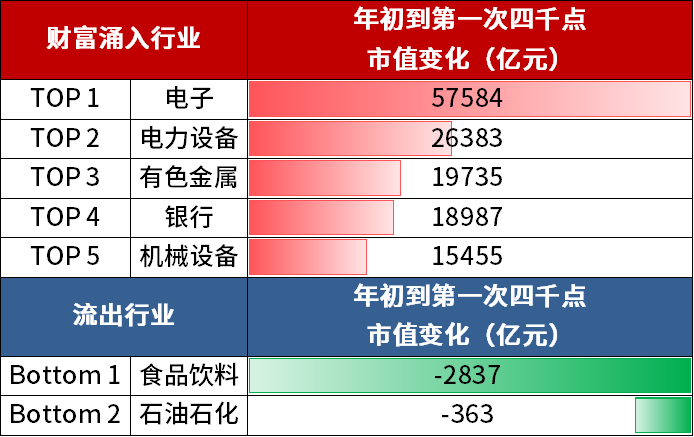

10月29日沪指首度收盘站上4000点时,市场还是科技的主战场。年初以来,仅电子行业的市值就上涨了5.8万亿,资金集体涌向AI硬件、半导体;而食品饮料、石油石化这些传统板块,成了资金流出的“洼地”。

图:10月29日首度站上4000点

来源:Wind,统计区间2025.1.1-2025.10.29。指数历史走势不预示未来表现,不代表基金产品收益。

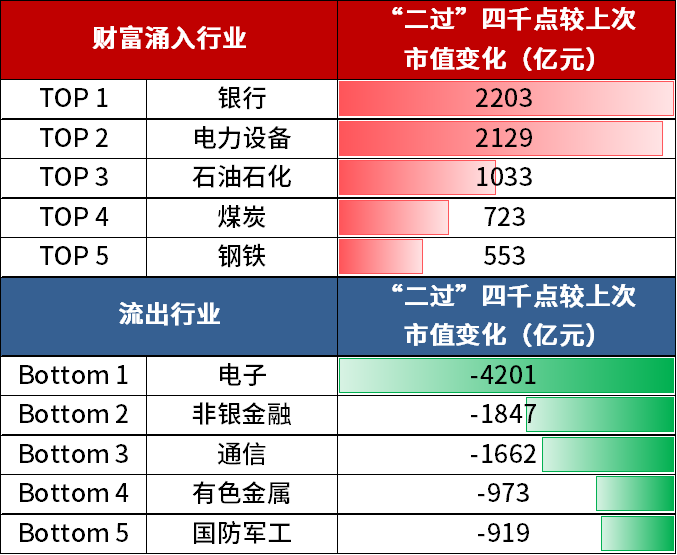

震荡盘整6个交易日后,11月6日,沪指第二次冲关4000点,风向骤然反转。31个行业里,13个成了“承压区”,占比超四成。

而之前领涨的电子板块突然“熄火”,反倒是被冷落的传统行业悄悄站了起来。那些追着科技浪潮进去的人,还没来得及感受巅峰,恐怕就被这波切换浇了冷水。

图:11月6日第二次站上4000点

来源:Wind,统计区间2025.10.29-2025.11.6。指数历史走势不预示未来表现,不代表基金产品收益。

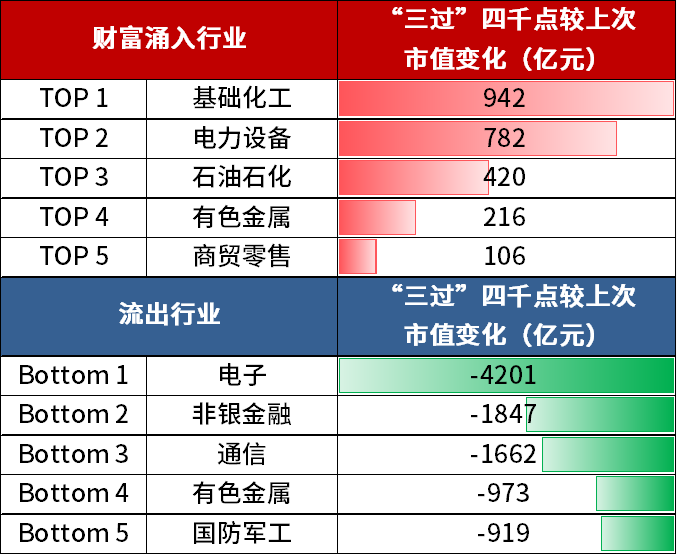

到11月10日第三次站上4000点,分化更趋极致。31个行业中19个出现市值回落,占比高达60%,电子、非银金融、通信成了资金“抽离”的重灾区。

这意味着,即便前两次踩对了节奏,只要这次没及时从科技里收网,甚至没在10号把电力设备换成食品饮料,账户都可能再经历一次“缩水”。

图:11月10日第三次站上4000点

来源:Wind,统计区间2025.11.6-2025.11.10。指数历史走势不预示未来表现,不代表基金产品收益。

这种切换,像极了现实里的宏观体感,不同行业间的冷暖本就不同频。A股亦是如此,同涨同跌的“大锅饭”时代早已落幕,结构性分化或许不是短期的波动,而是市场迭代的长期趋势。

但换个角度看,这种分化并非全然是挑战。尽管沪指站上4000点,谈不上低估,但市场却并没出现以前那样的“全面泡沫”。

如今主要指数的点位回到了2015年4月的水平,可不少个股连2021年的高点都没突破。这意味着,当前的行情最多只是局部过热,不是全域疯狂。

更关键的是,这轮上涨的底色,是政策托底、产业升级、流动性宽松的三重共振。资本市场既要扛起科技融资的使命,也要承接居民财富配置的需求,长线耐心资本对ETF的坚定布局、北向资金的净流入,以及居民存款向权益市场“搬家”的趋势,正在协同为本轮行情构筑起更为坚实的基座。

但短期而言,市场或将转为震荡格局。历史上看,全A波动率中枢通常接近20%,而本轮市场呈现低波上涨特征。随着流动性与估值来到十字路口,后续波动率放大是大概率事件。

投资策略层面,在市场震荡、主线不明朗的情况下,可以增强组合配置的均衡性,沿着两个思路进行布局:

一方面,三季报披露结束后,市场在数据空窗期内倾向博弈次年而非当年的景气板块,电力设备新能源行业正处底部向上修复期,且估值安全边际相对高,适合作为“押注”的赛道;

另一方面,当前市场尚未形成新的一致预期,盲目交易或造成不必要的损失,对于暂未离场的资金,向前寻找“熟悉”的策略做“避风港”不失为一种稳妥的选择,因此,可适当增加对年初哑铃策略,即红利+小盘的关注。

03

应对变局的思考

在这幅极致分化的图景中,能跟上指数的投资者,画像其实很清晰:

要么是那些在相对低位拿住科技、银行等主线板块的坚守者,要么是早早布局ETF、尤其是宽基ETF的投资者。

他们的成功,共同印证了这个时代最重要的投资哲学——在效率提升的市场中,认知才是更有效的通行证。

当量化策略凭借算法捕捉每一个定价偏差,当被动资金通过ETF将资源集中投向成分股,交易的容错空间正在急剧收窄,市场早已告别了全域性、普惠式的行情。

当以前靠运气能赚到的钱,现在必须靠认知才能守住,以前靠跟风能赶上的行情,现在必须靠判断才能踩准,把握投资方向、优化资产配置,比以往任何时候都更为关键。

首要原则是,避免盲目追涨杀跌,淡定适应板块轮动规律。

市场风格轮动本质是宏观经济周期、产业生命周期与库存周期的叠加结果,偶有突发事件引发短期扰动,但“逻辑不破、行情不止”是核心规律。

部分基金经理采用的均衡分散化配置策略,虽可能削弱短期涨幅,但能有效对冲风格切换风险,而且阶段性蛰伏并非消极等待,而是对投资逻辑的坚守。

如果因短期表现不佳草草割肉,反而会固化沉没成本。从市场表现看,从上月新能源回暖,再到本月消费异动、前期领涨的TMT板块调整,盲目追逐热点只会陷入“追高—割肉”的恶性循环。

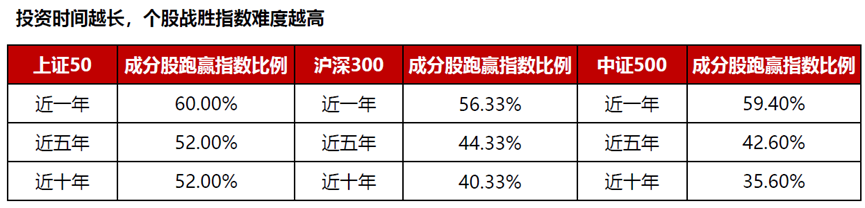

其次,高度重视“二八分化”的长期趋势。

全面注册制落地以来,二级市场的“淘金难度”愈发加大。一方面,个股的估值与交易结构进一步分化,资金开始向龙头公司、优质标的聚拢;另一方面,个股走势出现两极分化,“半牛半熊”、“赚了指数不赚钱”可能成为常态。

对普通投资者而言,与其在五千只股票里“寻宝”,不如把专业的事交给专业的人——委托公募基金,或是直接投资指数基金,反而能更有效地把握市场整体的趋势性行情。

数据来源:Wind,时间截至:2023/09/30。注:统计跑赢比例所用成分股构成以区间起点为准;指数选取全收益指数。

巴菲特那句“通过定期投资指数基金,一个什么都不懂的业余投资者往往能够战胜大部分专业投资者”,在这样一个结构撕裂、有效性提升的市场中,尤其值得深思。

指数基金不承诺奇迹,只提供市场的平均回报(即beta收益),但它也是一种守护。它以更低的成本、更透明的机制,帮持有人尽力避开个股的雷暴、情绪的漩涡,留在赛场之内,不下牌桌。

就像植物不求一日之长,但求每日扎根。缓慢、但持续地生长,本身就是一种强大的力量。

大盘 4000 点不是终点,也不是 “扣费点”,而是一种无声的提醒。如果看好某个方向,但又缺乏深入研究,那么选择一只投资该方向的指数基金,或许比盲目下注更接近理性。

它让投资者把有限的精力,用于真正值得投入的地方:理解大趋势,认识自己,并保持耐心。(文章来源:华夏基金)