近日,内蒙古土右旗蒙银村镇银行一则公告引发市场关注。

该行宣布自2025年11月5日起,取消五年期整存整取定期存款产品,成为业内首家明确公告下架该期限产品的商业银行。

同时,多家中小银行纷纷下调不同期限存款利率,部分民营银行亦出现中长期定存产品“售罄”或下架。这一系列动作背后,是上市银行三季报显示的净息差持续承压现状。

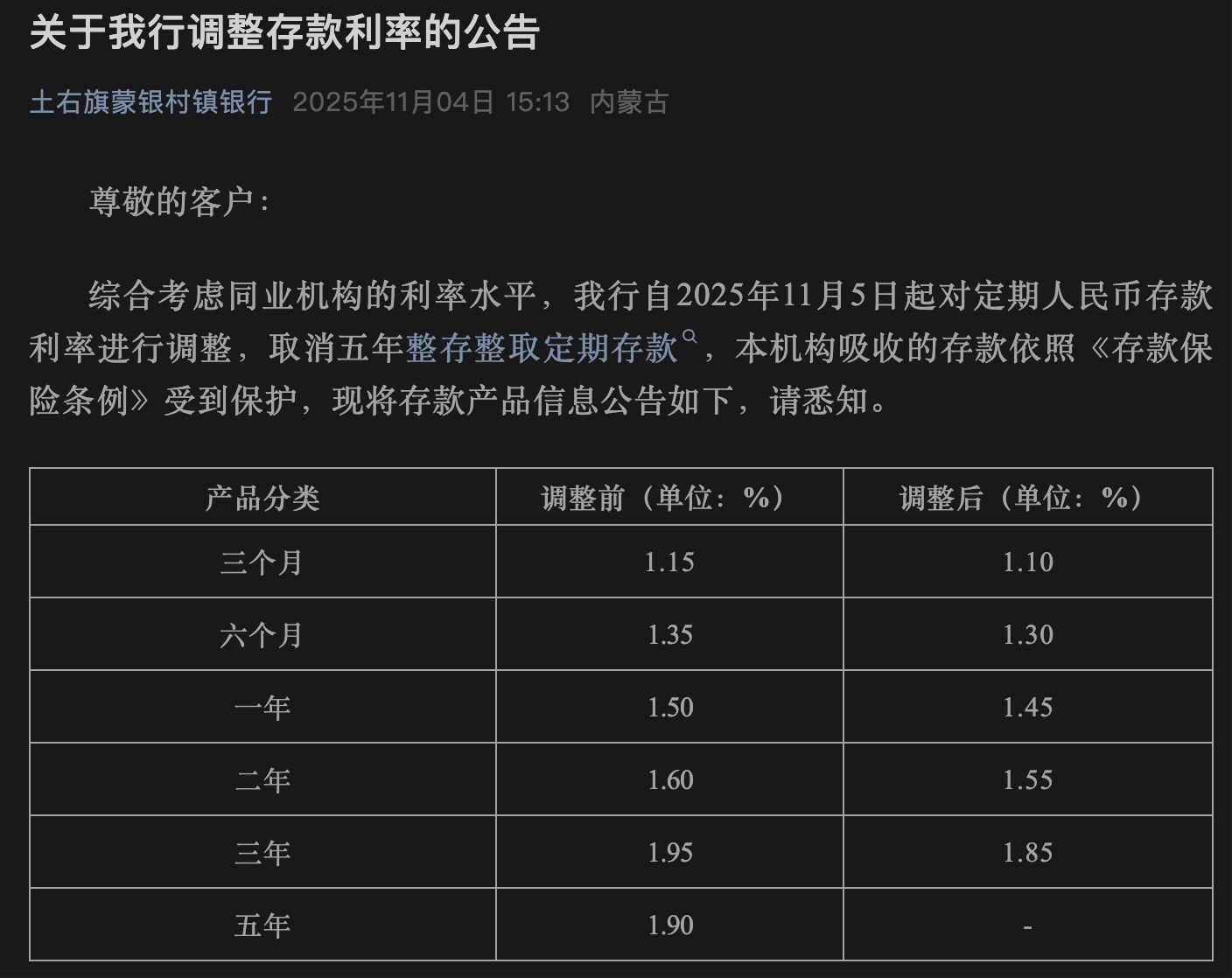

截图来源:内蒙古土右旗蒙银村镇银行官微

某资深银行业分析人士在接受《每日经济新闻》记者采访时指出,这正是银行息差压力向负债端产品策略传导的清晰信号,其影响不仅关乎银行自身的成本控制,更可能为后续贷款利率调整打开空间,并引导资金流向资本市场。

存款产品结构调整浪潮初现

岁末年初的存款市场竞争格局正悄然生变。

土右旗蒙银村镇银行的公告显示,本次调整不仅取消了五年期这一最长期限的定存产品,还同步下调了其他期限的利率:一年期和二年期定存利率均下调5个基点,分别降至1.45%和1.55%,而三年期定存利率下调幅度最大,达10个基点,降至1.85%。

该行明确表示,此举是“综合考虑同业机构的利率水平”后做出的决策。这一调整直接改变了该行的存款产品体系,长期限、高成本负债被从货架上移除。

无独有偶,内蒙古昆都仑蒙银村镇银行也出现了类似的情况。该行最新的存款利率公告表中,5年期定存产品利率一栏也显示为空缺。

截图来源:内蒙古昆都仑蒙银村镇银行官微

据媒体报道,在此前后,已有多家银行采取了类似行动。另有两家民营银行下架了三年期定期存款,其中一家民营银行的二年期定存产品也显示为“售罄”。

进入第四季度以来,一轮主要由中小银行发起的存款利率下调潮已然展开。浙江平阳浦发村镇银行、昆明官渡沪农商村镇银行、嵩县兴福村镇银行、辉县珠江村镇银行、上海华瑞银行等多家机构相继宣布下调人民币存款利率。

“这些动向表明,相对大行,对资金成本更为敏感的中小银行,正在主动调整负债结构,通过压降中长期存款的规模和成本来缓解经营压力。”分析人士对记者表示,从前三季度上市银行净息差来看,尽管部分银行通过优化资产投放、加强负债成本管理取得了初步成效,但整个银行业面临的净息差收窄压力依然普遍存在,构成了此次存款产品调整的宏观背景。

息差压力传导至产品端

银行取消长期限存款产品并普遍下调利率,其最核心的逻辑在于应对持续收窄的净息差。

净息差是银行利息收入与生息资产平均余额的比值,是衡量银行传统存贷业务盈利能力的关键指标。当资产端收益率(如贷款利率)面临下行压力,而负债端成本(如存款利率)相对刚性时,净息差便会受到挤压。

根据Choice数据统计,2025年前三季度,除民生银行等个别银行外,上市银行净息差普遍呈现下行态势,这主要是受贷款市场报价利率(LPR)下行、存量房贷利率调整等多重因素影响。

其中,国有大行净息差普遍下降15个基点左右。招商银行、兴业银行、中信银行、平安银行、华夏银行及浙商银行的净息差均出现同比下滑。在普降的大趋势中,亦有亮点。民生银行净息差逆势微升2个基点,显示出其业务结构在应对利率波动时具备一定的韧性。

部分优质区域银行,如宁波银行,息差收窄幅度小于行业平均。常熟银行息差从高位回落18个基点,但仍以2.57%的水平领先。

存款作为银行最主要的负债来源,其成本高低直接决定了净息差的空间。

“长期以来,定期存款,尤其是三年期、五年期的中长期定存,是银行资金成本中相对较高的部分。在资产端收益率持续承压的当下,这些高成本存款对银行利润的侵蚀效应愈发凸显。”前述分析人士认为,下架五年期定存、下调三年期等期限的利率,乃至促使部分存款“搬家”,本质上是银行在息差压力下,对自身资产负债表进行的一次主动优化。

他表示,这直接降低了银行的计息负债成本,为稳定净息差提供了“缓冲垫”。

这种从息差压力到产品端的传导,也揭示了银行经营策略的微妙变化。

“过去,银行可能更倾向于通过扩大负债规模来追求规模效应,但如今,在监管引导和市场竞争的双重作用下,银行开始更加注重负债的质量和成本结构。”该人士认为。

“存款搬家”效应或对直接融资市场产生积极影响

此外,这一波调整的影响或将体现在其对货币政策和资本市场的潜在效应上。

前述分析人士认为,存款利率降低会削弱其吸引力,可能促使一部分寻求更高回报的资金从银行体系流出,转向股票、债券、基金等资本市场,为市场带来增量资金。这种“存款搬家”效应如果形成趋势,将对直接融资市场的发展产生积极影响。

券商研究机构普遍认为,存款利率市场化调整机制正在发挥作用。

中信证券研报认为,净息差进一步呈现企稳趋势。2025年三季度上市银行单季净息差1.36%,较二季度单季环比下降1bp,其中生息资产收益率单季度继续下行约10bps,主要受实体需求不足和市场定价继续下行影响,而计息负债成本率单季度亦下行约10bps,继续受益于存款挂牌利率调降效果逐渐体现和银行负债成本管控。从26家三季报披露净息差数据的上市银行情况看,这些银行2025年前三季度比2025年上半年净息差算术平均下降1bp,进一步呈现企稳趋势。

中金预计,2025年商业银行净息差同比收窄12bps,2026年在10bps以内。此外,2026年上市银行营收利润同比保持平稳,主要源自净息差压力进一步缩小,包括降准以及有限的对称降息,政策更加重视降低负债成本、保护息差。