北交所上市委定于2025年11月13日召开2025年第31次审议会议上审议常州通宝光电股份有限公司(简称:通宝光电或发行人)(首发)申请。作为一家汽车照明系统、电子控制系统、能源管理系统等汽车电子零部件的研发、生产和销售的企业,通宝光电报告期内营收利润出现高速增长。然而华丽的业绩背后却存在“高毛利+低周转”组合的现象,同时会计差错更正背后出现净利润影响比超75%的情形。

“高毛利+低周转”组合

通宝光电在招股书中披露,2022年至2025年上半年各期营业收入分别为38969.78万元、52944.69万元、58778.96万元、32947.21万元,净利润分别为3669.29万元、6114.85万元、8309.35万元、3445.05万元。其中2022年至2024年营收复合增长率达22.81%,净利润也同步实现了持续增长。

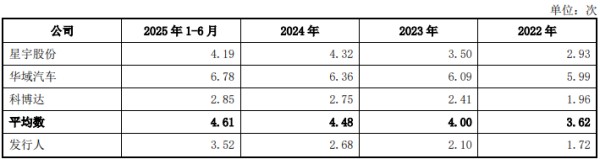

营收利润各期双增的同时,通宝光电2022年至2024年毛利率分别为21.46%、22.43%、24.07%,呈持续增长态势。而同期应收账款周转率分别为3.90次、3.33次、3.02次,呈连续下降趋势,且2024年毛利率高于行业均值21.05%,应收账款周转率(3.02次)却低于行业均值3.54次,存货周转率2.68次也低于行业均值4.48次。

图片来源:发行人招股书

通常而言,高利润低周转型的公司主要表现为高销售净利润且低资产周转率,这种公司一般在高端制造业、软件、医药、白酒、奢侈品等行业较为常见,存在需求差异化明显或产品差异化明显等特征。

对于“高毛利+低周转”现象背后的原因,通宝光电未予回应。

会计差错更正后净利润影响超75%

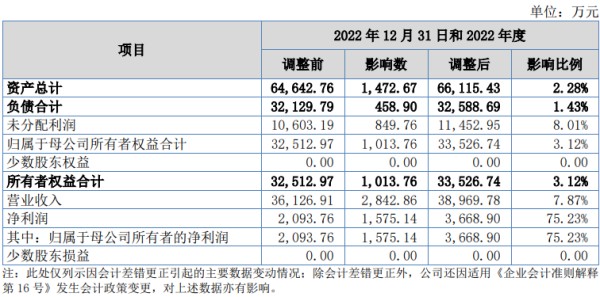

招股书中通宝光电披露,2024年6月26日收到江苏监管局出具的警示函及对董事长刘国学、副总经理刘威、财务负责人吴艳采取监管谈话措施的决定,其内容显示,因前期会计差错,在会计核算过程中因部分业务收入核算方法存在差错、产成品存货跌价准备计算不准确等问题,营业收入、营业成本、资产减值损失、净利润等项目列报有误,导致发行人2021年、2022年和2023年半年报存在信息披露不准确的情形。

需要指出的是,根据发行人会计差错更正信息,对报告期内2022年度和2022年末数据进行调整后,2022年营收调整前后数据分别为36126.91万元、38969.78万元,影响比例7.87%;净利润调整前后数据分别为2093.76万元、3668.90万元,影响比例达75.23%。

图片来源:发行人招股书

产能利用率下滑仍募资扩产

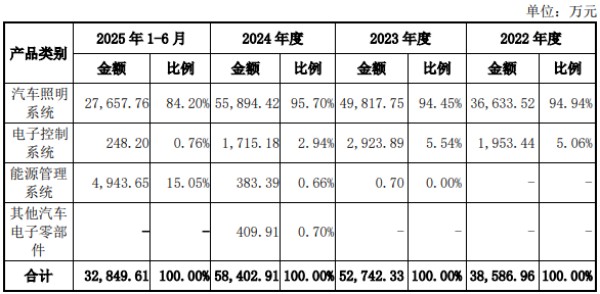

通宝光电主营业务收入的产品具体包括汽车照明系统、电子控制系统、能源管理系统及其他汽车电子零部件四大类。其中2022年至2025年上半年各期汽车照明系统收入占比分别为94.94%、94.45%、95.70%、84.20%;电子控制系统收入占比分别为5.06%、5.54%、2.94%、0.76%;能源管理系统收入占比分别为0、0.00%、0.66%、15.05%;其他汽车电子零部件收入占比分别为0、0、0.70%、0。此次IPO拟募集资金33000.00万元用于“新能源汽车智能LED模组、充配电系统及控制模块项目”。

图片来源:发行人招股书

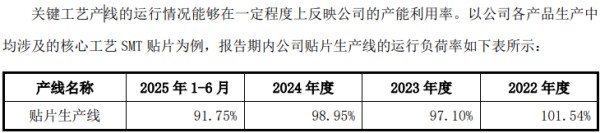

扩大产能通常是现有的产能负荷不足,无法满足市场需求而实施的战略行为。而根据通宝光电所披露参照核心工艺SMT贴片生产线的运行负荷率,2022年至2025年上半年各期分别为101.54%、97.10%、98.95%、91.75%。其中在2023年和2024年呈整体下滑的情况下,2025年上半年更是出现较大比例下滑。对于2025年上半年产能利用率突降的主要原因及募资扩产并新设广西通宝生产基地是否存在产能过剩风险,通宝光电也未回应。

2022年至2025年上半年,通宝光电来源于五大客户的销售收入分别为36884.62万元、36884.62万元、56765.12万元、32655.42万元,占营业收入的比例分别为94.65%、98.42%、96.57%、99.11%。其中第一大客户上汽通用五菱贡献的营收分别为26044.05万元、33876.85万元、48995.02万元、30788.64万元,占比分别为66.83%、63.99%、83.35%、93.45%。通宝光电称,其业务在一定程度上依赖于上汽通用五菱。目前与上汽通用五菱的合作领域仍在进一步拓展,客户集中度较高的现状还将在未来一段时间内持续。如果未来公司因产品、服务等方面的竞争力下降导致与上汽通用五菱的合作关系稳定性发生不利变化,或公司在车灯总成、充配电总成等方向的产品层级提升进展不顺利,抑或上汽通用五菱因自身经营恶化等原因减少对公司的产品采购,而公司又无法及时拓展其他新客户、新产品,将会对公司的经营业绩产生不利影响。

特别声明:文中提及内容均来源于公开信息,不构成实质性投资建议,据此操作风险自担。