指数来到4000点,投资策略亦随之演进。

当下,面对低利率与市场波动并存的复杂环境,越来越多投资者开始意识到,单一资产投资模式已难以满足自身需求。因为单一资产投资常常面临“要么收益有限,要么波动过大”的困境,而且从过往市场走势来看,没有一种资产是只涨不跌的,当风险来临时,单一资产的抗风险能力相对较弱。

在此情形下,具备分散风险、捕捉多元市场机会优势的多资产配置策略,受到机构与个人投资者广泛青睐。Wind数据显示,截至2025年9月30日,作为“一站式”多元配置解决方案的公募FOF基金,规模上升546亿元,较年初增长41%,足见市场热情。

正是在这样的多元资产配置热潮中,国泰全景多资产配置3个月持有(FOF)(A类:025244;C类:025245)应运而生,为广大投资者提供又一优质选择。通过进一步探究可知,低利率环境叠加高波动市场特征,或是共同促使多资产配置理念升温的关键因素。

多元资产配置,成时代“必修课”

在投资领域,大师格雷厄姆曾有句经典名言:“资产配置是投资市场唯一的免费午餐”。近年来,在全球经济运行节奏不同步,宏观局势复杂且多变的大背景下,越来越多投资者敏锐察觉到市场环境已然发生深刻变化,多元资产配置或是当下适配新形势的较佳选择。

多元资产配置是指利用多资产之间相关性低的特征,将资金在股票、债券、现金、大宗商品等各类资产之间进行动态分配与再平衡。其核心策略在于利用不同资产之间的低相关性进行风险分散,降低整体投资组合的波动性,同时捕捉不同资产类别的上涨机会。

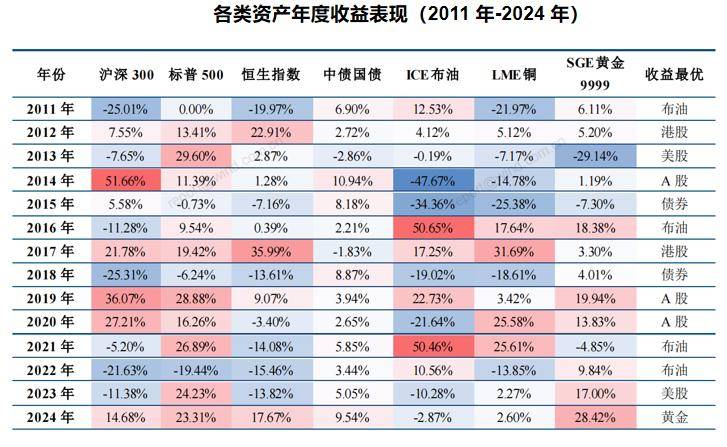

从历史表现来看,A股、债券、海外股票以及商品等不同资产之间的确存在着明显的轮动性,不同的市场环境下均有资产能够取得较好的正收益。因此,通过在不同资产类别之间进行轮动与配置,就有机会捕捉不同市场环境下的收益。

数据来源:Wind、中信建投证券

另外,多元资产配置是应对经济周期轮动的利器。虽然绝大多数情况下,基于我们常说的“股债跷跷板”效应,股票和债券配置能够形成较好的对冲效果,但在极端的经济环境下,依然会出现股债双杀。尤其是身处当下不确定性加剧的外部环境中,通过增加更多类别的资产,有助于提高投资组合的适应性和抗风险能力。

国泰全景FOF,多元布局好帮手

投资领域多有专业壁垒,多资产配置同样也存在研究门槛。对感兴趣的普通投资者来说,精准把握配置节奏并非易事,当下不妨借助投资工具多元、底层资产分散、专业买手管理的FOF基金,让专业力量代为打理资产配置,有望更易收获稳健持有体验。

据公开信息显示,国泰全景多资产配置3个月持有(FOF)(A类:025244;C类:025245)已于11 月 3 日正式启动发行,或是广大普通投资者参与多资产配置的不错选择。该产品作为一只多元布局混合型FOF,核心目标为在严格风控框架下,通过在多类资产中进行资产配置,优选多种具有不同风险收益特征的基金,力争实现基金资产的长期稳健增值。

具体来看,该基金采用“多资产配置+股债动态配置”双策略。其中,多资产配置方面,重点跟踪A股、美股、黄金、利率债等大类资产估值水平,动态调整风险预算,充分利用多资产低相关性特征,通过不同资产之间的风险对冲实现组合回撤控制目标。在资产选择上,权益部分以约30%为中枢,覆盖A股、美股等不同市场,依据市场情况、量化信号等动态调整;债券部分通过券种和久期的灵活配置来平滑波动;商品部分则以黄金为主,占比约5%,发挥避险功能;同时,始终保留不少于5%的现金或高流动性债券,以应对市场波动。

股债动态配置方面,则在借助债券基金稳定票息收益基础上,以绝对收益风格导向为基准进行股票基金投资,并结合长短期择时信号进一步提升股债组合收益风险比,既追求控制回撤,争取把握行情机会。

与此同时,为实现长期稳健增值目标,该基金亦构建多维风控体系。具体而言,主要从资产估值风险、价格波动风险、宏观因素风险三个维度进行风险控制。资产估值风险偏向赔率,定性加定量,权益资产看估值历史分位数及估值盈利匹配度,债券资产看到期收益率、利差分位数,黄金关注黄金美元价值/美国(全球)M2;价格波动风险则偏向胜率,定量为主,综合短期与隐含波动率信息做波动预测;宏观因素风险同样偏向胜率,定性为主,通过名义增长、货币政策等因素管理风险。

当然,一只优秀基金除了要有扎实的策略和严谨的风控,更离不开专业基金经理掌舵。拟任基金经理徐皓,不仅拥有18年金融从业经验和10年投资管理经验,能力圈同样广泛,过往经历覆盖权益、债券、期货、商品、海外各类大类资产,深谙多资产配置逻辑。

在具体投资方法上,徐皓主要依托量化系统来研判风格趋势,并据此开展子基金筛选工作。他对子基金的回撤控制能力、夏普比率以及中短期业绩表现均设定较高标准,这一严谨的投资方法也为其业绩表现奠定了坚实基础。

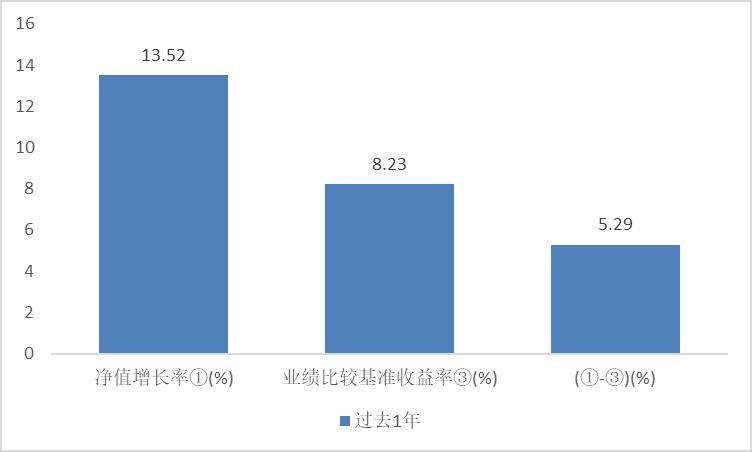

以他管理的国泰民泽平衡养老目标三年持有期FOF为例,截至2025年9月30日,该产品近一年收益达到13.52%,相较于业绩基准,实现5.29%的超额收益。

近一年国泰民泽平衡养老目标三年A业绩表现

(数据来源:Wind、国泰基金整理,数据截至:2025年9月30日。业绩比较基准为中证综合债指数收益率*60%+沪深300指数收益率*40%。)

对于接下来的市场,徐皓也表达了自己的看法。整体来看,市场在4000点关口呈现小幅缩量震荡格局,权重板块调整与中小盘题材股活跃形成鲜明对比,市场风格正从极端分化走向均衡。大盘预期陷入短期调整,但在宏观政策持续发力、流动性环境保持宽松以及市场内置结构良性修复的背景下,中期震荡上行趋势依然稳固。随着三季报披露结束、重大事件相继落地,压制市场情绪的不确定性因素显著消退,资金有望围绕政策驱动与产业趋势明确的领域进行新一轮布局。

总体来看,市场中长期趋势依然向好,短期的波动或为优质资产布局提供了机会。对于普通投资者来说,想要把握机会并且平滑波动,借助多资产FOF或许会更高效。此时,国泰全景FOF(A类:025244;C类:025245)发行中,正契合了市场对多元资产配置的需求,再加上拥有十余年大类资产管理经验的专业基金经理操盘,未来值得期待。