近期,上证指数在4000点附近持续震荡,板块轮动有所加快。

数据显示,自10月底以来,券商批量对A股股票评级进行调整,近期合计上调23只股票评级,下调40股,其中电子板块被调高评级的股票数量最多,而消费、医药等板块出现较大分化。

临近年末,从近期券商发布的2026年年度投资策略来看,机构积极看好明年A股表现。中信证券称,中国资本市场正逐步转型为成熟市场,“十五五”期间,A股行情有望迈向低波动慢牛。

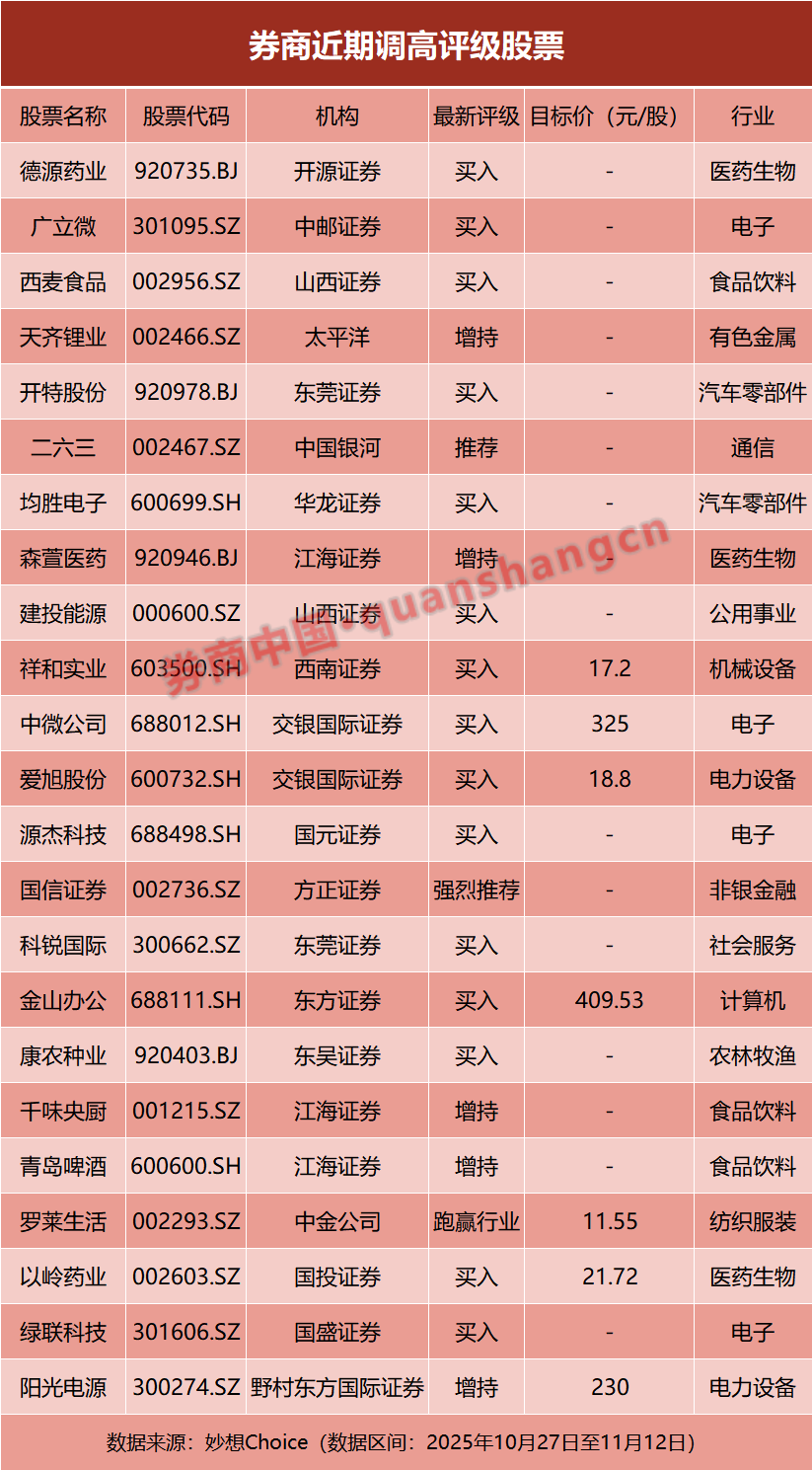

23股评级获上调,电子热度最高

妙想Choice数据显示,自10月底以来,券商合计调高了23只股票的评级,主要集中在电子、医药生物、食品饮料、电力设备、汽车零部件等行业。

整体来看,被上调评级的公司大多具备业绩增长强劲、技术壁垒较高或行业景气度提升的特点。许多企业在2025年第三季度表现出收入或利润的显著增长,部分公司因新产品放量、订单饱满或政策利好而获得机构青睐。

从行业分布来看,电子行业占比最高,包括广立微、中微公司、源杰科技、绿联科技等,多涉及半导体、芯片设计、消费电子等高技术领域。在当前科技自主与产业升级趋势下,部分企业盈利持续高增,受到券商青睐。

例如,中邮证券11月11日研报上调广立微评级至“买入”,认为AI浪潮引发高端芯片需求井喷,该公司作为领先的集成电路EDA软件与晶圆级电性测试设备供应商,营收快速增长,盈利能力大幅提升。交银国际证券在11月4日研报中上调中微公司目标价到325元/股(前值280元/股),维持“买入”评级,该机构认为国产半导体设备公司业绩高增长的趋势或超此前市场预期,上调了中微公司未来三年的营收预期。

医药生物行业也有三家企业被券商上调评级,分别是北交所的德源药业、森萱医药,以及以岭药业。从券商推荐理由来看,主要上调原因包括创新药研发、原料药产能释放及业绩修复预期等。

部分食品饮料行业个股近期关注度也在提升,包括西麦食品、千味央厨、青岛啤酒等个股被券商上调评级。此外,电力设备行业中,阳光电源及爱旭股份近期分别被野村东方国际证券、交银国际证券上调评级。

40股评级遭下调,消费、医药占比高

另外,10月底以来也有约40只股票评级或目标价遭券商下调。从行业分布来看,这些被调低评级的股票主要集中在医药生物、食品饮料、电子、电力设备、美容护理等行业。

整体来看,被调低评级的公司大多面临短期业绩不及预期、毛利率下滑、行业景气度回落等挑战,机构对其短期盈利能力持谨慎态度;也有部分热门股因今年以来股价上涨较快,预期上涨空间减少而被调低评级。

其中,医药生物行业占比最高,包括爱博医疗、微电生理、诺禾致源、迈瑞医疗、人福医药等多家公司。下调原因包括企业面临短期业绩压力等,例如,海通国际近期研报下调爱博医疗为“谨慎增持”评级,认为该公司受人工晶体和隐形眼镜行业竞争压力变大影响,三季度利润承压。

食品饮料行业也出现多只个股被下调评级,包括泸州老窖、贵州茅台、三只松鼠、新乳业等。其中白酒龙头贵州茅台被太平洋证券下调评级至“增持”,太平洋证券称,茅台酒表现稳健,系列酒承压,根据公司今年三季度业绩以及近期动销情况,调整公司盈利预测。野村东方国际证券下调泸州老窖评级至“中性”,目标价下调至153.97元/股,该机构称泸州老窖毛利率承压,业绩低于预期。

美容护理行业的珀莱雅、华熙生物、润本股份等公司也被券商调低评级,主要与业绩阶段性承压有关。

部分前期市场关注度较高的科技股也被机构下调评级,包括兆易创新、至纯科技、厦钨新能、盛弘股份。部分个股被调低评级的原因主要是基本面良好但预期上涨空间下降。例如,东海证券近期下调了兆易创新的评级,由“买入”调低至“增持”,但东海证券维持对公司的看好,该机构称,全球存储产品供需缺口短期难补,存储芯片大幅涨价,兆易创新充分受益本轮涨价中量价齐升,公司或长期保持增长趋势。

头部券商:A股行情或迈向低波慢牛

本周以来,包括中信证券、中金公司、中信建投等头部券商陆续发布2026年年度投资策略。整体来看,头部机构看好明年A股持续走牛。

中信证券本周发布2026年年度策略称,A股上市公司正陆续从本国敞口的本土化企业转型为全球敞口的跨国公司,中国资本市场也正从新兴市场逐步转型为成熟市场,A股不仅是中国的A股,也是全球的A股。“十五五”期间,中企在全球价值链分配中的位置有望进一步抬升,把份额优势转化为定价权,这是A股行情迈向低波动慢牛的基础。

中信证券称,展望2026年,未来A股的基本面要放在全球市场需求去看,而不是单看本土需求。从市场流动性来看,追求稳健回报的绝对收益资金持续入市,应该是未来资本市场增量流动性格局的核心特征,一定程度上推动了A股宽基指数波动率步入长期下行趋势。

中金公司称,2026年A股市场将“乘势笃行”。展望2026年,中美关系步入新阶段,国际货币秩序重构逻辑进一步强化,AI革命进入应用关键期,我国创新产业迎来业绩兑现,这些趋势将继续支持中国资产表现。2026年A股基本面重要性继续提升,全球资金和国内居民资金动向也是不可忽视的因素。配置上,当前全球宏观环境及创新产业趋势等仍然相对利好成长风格,但成长领域经历一年多上涨后,估值也有较多提升,2026年A股市场风格可能更趋于均衡。建议关注三条主线:一是景气成长,二是外需突围,三是周期反转。

中信建投认为,本轮牛市以政策转向为起点,以流动性改善为核心,2026年这些支持牛市的核心逻辑预计仍将延续甚至强化。当前市场已经进入牛市中期,权益资产性价比已经有所下降。

对于行情主线的选择,中信建投认为,从政策面、基本面、资金面视角,科技成长是逻辑最顺的方向。但需警惕科技板块结构性/阶段性回调风险,建议寻找业绩弹性,把握结构性行情,重点关注AI、新能源、关键资源等方向。科技牛之后,关注资源品牛市,目前资源品走牛的条件正在积聚,资源品很可能成为A股在科技主线后一条新的主线方向。