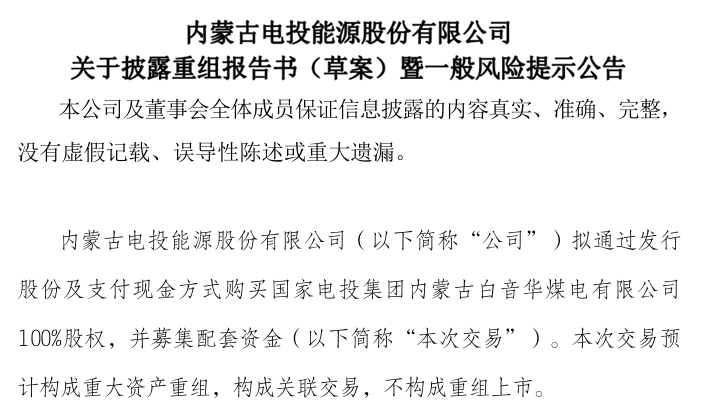

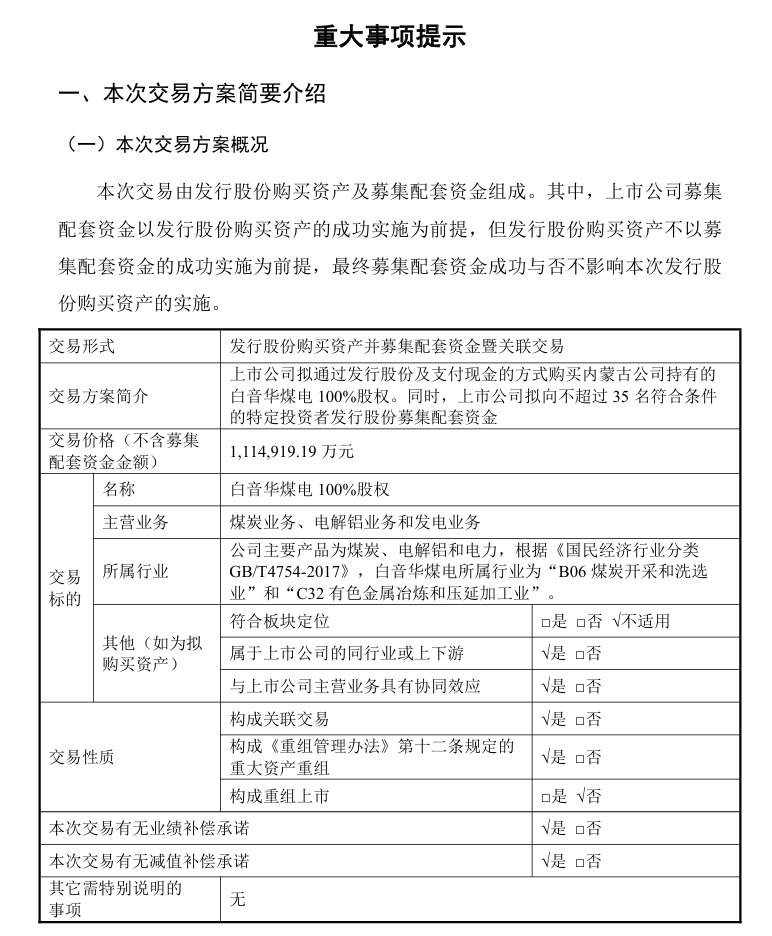

11月14日晚,电投能源公告,公司拟通过发行股份及支付现金的方式购买国家电投集团内蒙古能源有限公司(简称“内蒙古公司”)持有的白音华煤电100%股权,交易价格为111.49亿元。同时,电投能源拟向不超过35名符合条件的特定投资者发行股份募集配套资金。

来源:公司公告

此次交易属于国家电投集团内部资源整合,旨在强化煤电协同效应,提升电投能源煤炭产能及区域能源保供能力。交易完成后,电投能源煤炭产能将增至约6000万吨/年,进一步巩固其煤电铝一体化产业链优势。本次交易不会导致上市公司实际控制人发生变化。本次交易构成重大资产重组。

Wind数据显示,11月14日,公司股价收报28.63元/股,涨幅为0.81%,市值约642亿元。

交易价格为111.49亿元

电投能源11月14日披露发行股份及支付现金购买资产并募集配套资金暨关联交易报告书。

本次交易由发行股份购买资产及募集配套资金组成。其中,上市公司募集配套资金以发行股份购买资产的成功实施为前提,但发行股份购买资产不以募集配套资金的成功实施为前提,最终募集配套资金成功与否不影响本次发行股份购买资产的实施。

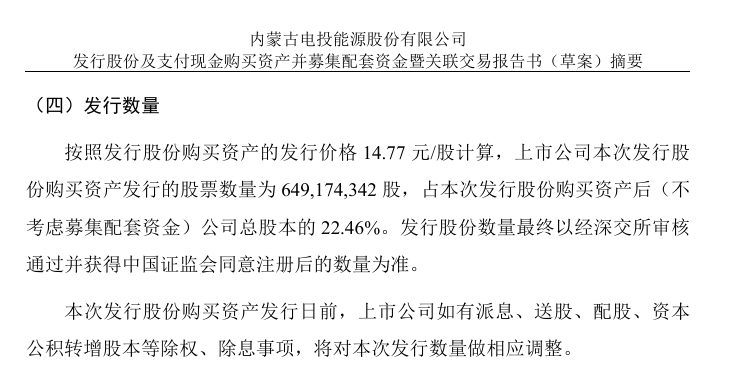

本次发行股份及支付现金购买资产的对象为内蒙古公司,内蒙古公司以其所持有的标的资产股权进行认购。按照发行股份购买资产除息后的发行价格14.77元/股计算,上市公司本次发行股份购买资产发行的股票数量为6.49亿股,占本次发行股份购买资产后(不考虑募集配套资金)公司总股本的22.46%。

来源:公司公告

发行对象为不超过35名特定对象,募集配套资金金额为不超过45亿元。募集配套资金用途分别为国家电投内蒙古白音华自备电厂可再生能源替代工程300MW风电项目,白音华铝电公司500kA电解槽节能改造项目,露天矿智能化改造及矿用装备更新项目,支付本次重组现金对价、中介机构费用及相关税费,标的资产补充流动资金或偿还贷款。

白音华煤电主营业务为煤炭业务、电解铝业务和发电业务,主要产品为煤炭、电解铝和电力。

本次重组的交易对方中,内蒙古公司系上市公司实际控制人控制的关联方,因此本次交易构成关联交易。交易完成后,白音华煤电将成为上市公司子公司。

前三季度净利润同比下滑

依据电投能源2025年半年报,公司主要涉及生产销售煤炭、铝、火电及光伏风电新能源等业务。

煤炭产品方面,主要销售给内蒙古、吉林、辽宁等地区燃煤企业,用于火力发电、煤化工、地方供热等方面。公司核定产能4800万吨/年,经过多年耕耘,已成为大东北地区褐煤销售龙头企业,煤炭产品质量稳定,销售服务体系成熟,品牌形象根深蒂固,形成了比较稳定的用户群和市场网络。

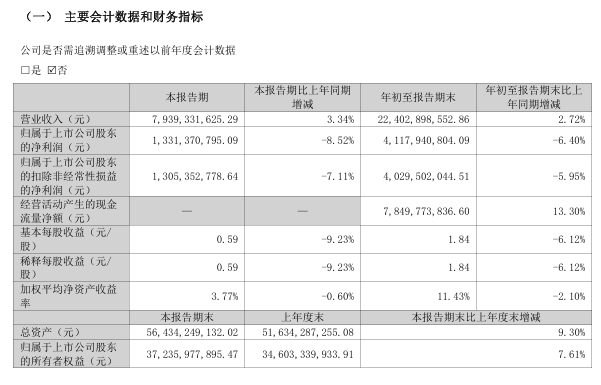

今年前三季度,电投能源共实现营业收入约224.03亿元,同比增长2.72%;实现归属于上市公司股东的净利润约41.18亿元,同比下降6.40%。

来源:公司三季报

公司11月14日发布的公告提到,上述重组交易前上市公司主营业务为生产销售煤炭、铝及电力产品等业务。交易完成后,上市公司主营业务未发生变化。

公告称,本次收购预计将较大幅度提升公司资产及负债。以2025年6月30日为基准,本次交易完成前电投能源资产总额为549.79亿元,交易完成后增至800.79亿元,增加251亿元;负债总额从149.89亿元增至333.18亿元,增加183.29亿元;归属母公司股东所有者权益从358.07亿元增至422.17亿元,增加64.10亿元;归母净利润从27.87亿元增至35.49亿元,增加7.62亿元;资产负债率从27.26%增至41.61%;公司每股收益小幅降低,从1.24元/股降至1.23元/股。

公司公告称,交易完成后,上市公司的资产规模、营业收入、归属于母公司的净利润等主要财务指标预计将得到提升。