杨凡颖卸任的产品已安排接任者

近日,永赢基金管理有限公司(下称“永赢基金”)旗下基金经理发生职务变动,引起市场关注。其中,固收领域核心人物杨凡颖因个人原因,离任其管理的永赢湖北国企债一年定开发起、永赢凯利债券、永赢安源60天滚动持有债券等多只基金。

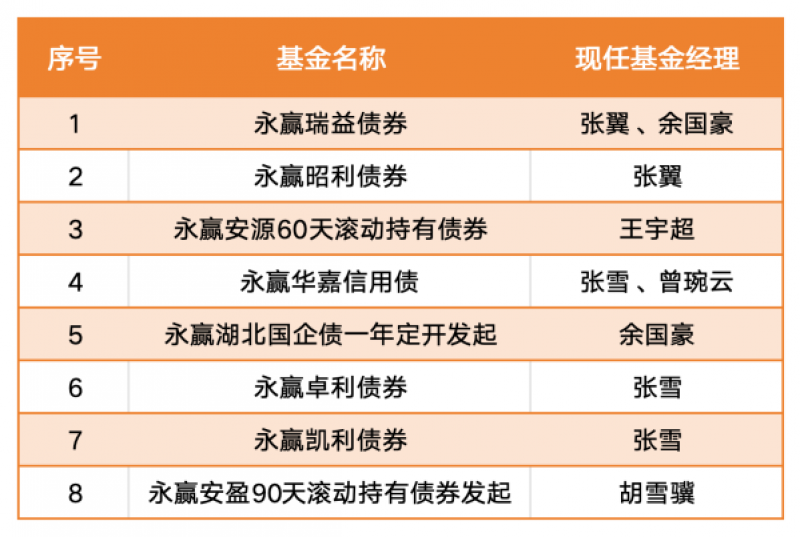

根据最新公告,杨凡颖卸任的产品均已安排其他基金经理接任。具体来看,永赢湖北国企债一年定开发起基金由基金经理余国豪接任,永赢凯利债券基金由张雪接任,永赢安源60天滚动持有债券基金则由王宇超接任。上述接任基金经理均具备多年固收投资经验。

固收主力卸任,管理规模曾达238亿元

杨凡颖的离任是永赢基金固收投研板块的重要人事变动。根据公开信息,她旗下管理的8只基金,永赢基金均已安排其他基金经理接任,以确保投资管理的平稳过渡。

资料显示,杨凡颖为永赢基金固定收益投资部投资副总监,厦门大学经济学硕士,15 年证券相关从业经验。曾任鹏华基金固定收益部高级研究员、基金经理助理、社保投资助理,兴银基金固定策略分析部总经理兼基金经理。

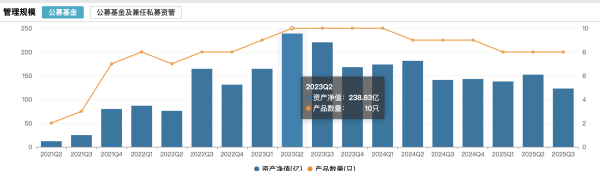

据Wind数据显示,2021年加盟永赢基金后,杨凡颖管理规模在2023年二季度末达到峰值238.83亿元。在她管理期间,永赢华嘉信用债A任职年化回报率为4.25%,任职总回报20.24%。

数据来源:Wind,数据截至:2025年9月30日。

针对此次人事变动的原因以及团队稳定性的具体措施,《华夏时报》记者曾向永赢基金发送采访函,但截至发稿未获得正面回应。

某大型券商金融工程分析师告诉《华夏时报》记者,基金经理变动对基金投资的影响需要区分看待。“固收投资更依赖团队和体系,单个基金经理变动的影响相对可控。而权益投资中基金经理的个人决策权重更大,变更可能导致投资策略的调整。”

该分析师进一步指出,杨凡颖卸任的部分产品为定开型或滚动持有期产品,这类产品的投资者结构相对稳定,相对有助于应对管理人的变更。

权益业绩显著分化,新老业绩天壤之别

在固收板块面临人事调整的同时,永赢基金权益投资板块在今年呈现出明显的业绩分化。2025年三季度报告显示,由基金经理任桀管理的永赢科技智选混合发起A单季度净值增长率为99.74%,在当季主动权益类基金中表现优异。该基金成立于2024年10月,任桀自基金成立起担任基金经理,至今任职时间刚满1年。

从持仓结构来看,永赢科技智选混合基金重点配置了AI算力相关的硬件、软件和服务类公司。基金二季度报告显示,前十大重仓股主要集中在光模块、通信设备、电子元件等细分领域,这些板块在2025年三季度普遍出现大幅上涨。

然而,并非所有权益产品都有出色表现。根据Wind数据统计,基金经理晏青管理的永赢港股通品质生活慧选混合A,在其2020年9月至2025年5月的任期内,任职总回报为-27.10%。该基金主要投资港股市场的消费、医疗等服务类公司,这些板块在过去几年持续调整。

值得注意的是,晏青已于2025年7月29日卸任其在管的唯一产品永赢港股通优质成长一年混合,且未转任公司其他岗位。

另一位离职的权益投资老将李永兴,其管理规模在过去四年间持续缩水。从2021年一季度峰值时的153.78亿元,降至2022年末的94.08亿元,2023年末进一步降至45.58亿元,到2024年末离任前仅剩19.66亿元。他管理的永赢惠添益A在2021年3月至2025年1月任期内,任职回报约为-39.50%。

投研体系大考:如何留住下一个“顶梁柱”

从永赢基金的人员结构来看,公司正在积极推进投研团队的新老交替。除了新任基金经理任桀外,近期接任杨凡颖部分产品的王宇超、余国豪、张雪均为新生代基金经理。值得注意的是,这批新锐基金经理大多仅具备2至4年的投资经验,投研梯队的年轻化趋势显著。

在人员更替的背后,更深层次的考验正在浮现。前述大型券商金融工程分析师指出,对于基金公司而言,如何建立有效的人才培养机制,留住并培养下一个核心投研人才,是比短期业绩波动更严峻的挑战。

“当前资管行业竞争白热化,优秀基金经理成为各方争抢的稀缺资源。”该分析师表示,永赢基金需要在激励机制、投研文化、职业发展等维度实现系统性创新,才能保障团队稳定与投研实力的持续积累。

一位接近永赢基金的相关人士向《华夏时报》记者透露,在杨凡颖这样的核心人物离任后,公司亟需思考如何构建更具韧性的投研梯队。“目前吴玮、张翼、卢绮婷、杨野等中生代基金经理已展现出发展潜力,但他们能否真正扛起固收大旗,仍需经历市场的严格检验。”

面对基金经理变动,投资者应如何应对?上述分析师建议重点关注三个维度:一是接任基金经理的投资经验和历史业绩;二是基金投资策略是否会发生重大调整;三是基金公司的整体投研实力和风控水平。特别是在当前市场环境下,投资者更应保持理性,根据自身风险承受能力做出投资决策。