AI摘要:当前债市呈窄幅震荡格局,短期震荡与长期宽松并存,机构年末 “抢跑” 行情或有限,股市表现与政策为关键变量。理财端,摊余定开债基成配置热点,存款向理财转移有望成 2026 年债市主线。化债有序推进,政策托底与配置驱动支撑债市,2026 年投资增速或修复,赤字率预计不低于 4%,中央加杠杆为地方腾挪空间。

(数据来源:Choice)

市场回顾:

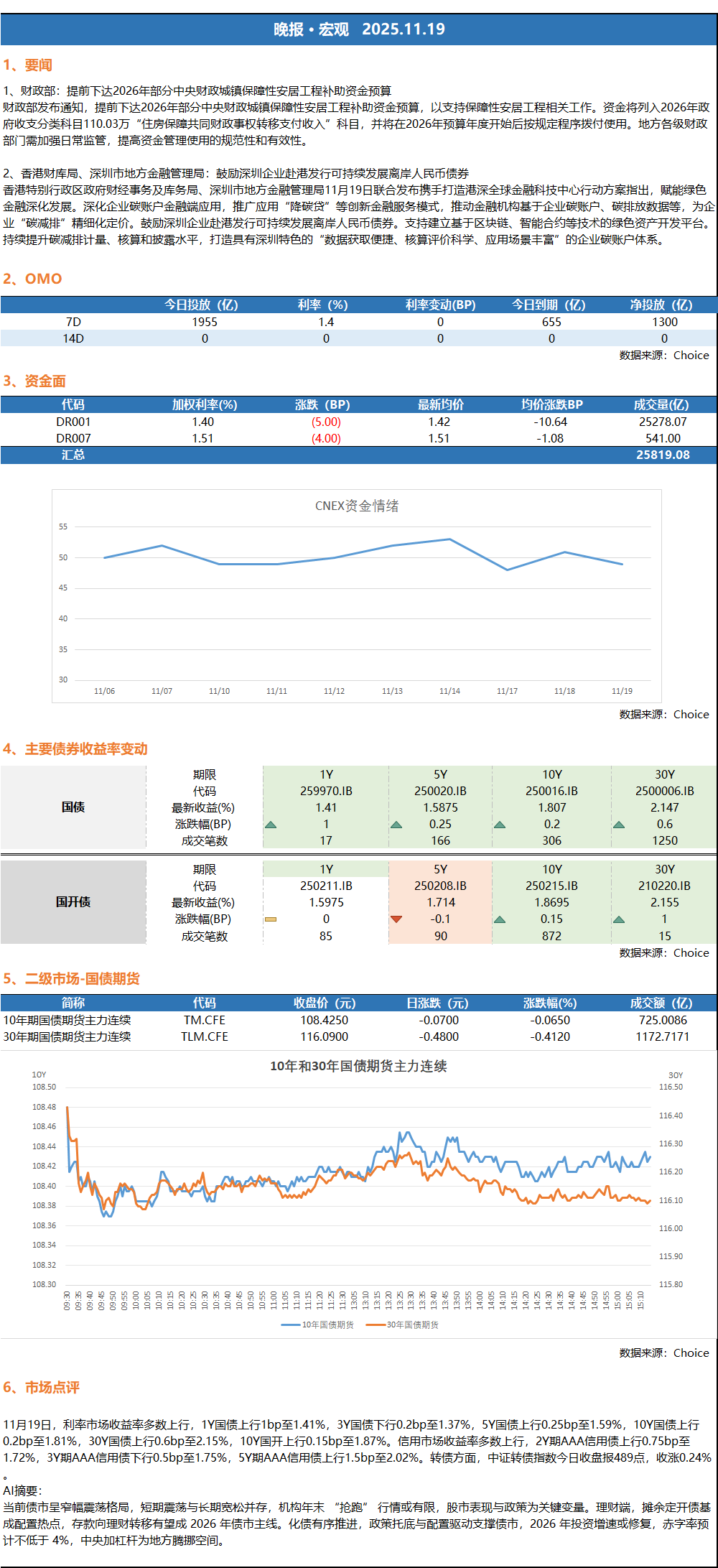

截至今日18点,利率市场收益率多数上行,1Y国债上行1bp至1.41%,3Y国债下行0.2bp至1.37%,5Y国债上行0.25bp至1.59%,10Y国债上行0.2bp至1.81%,30Y国债上行0.6bp至2.15%,10Y国开上行0.15bp至1.87%。信用市场收益率多数上行,2Y期AAA信用债上行0.75bp至1.72%,3Y期AAA信用债下行0.5bp至1.75%,5Y期AAA信用债上行1.5bp至2.02%。转债方面,中证转债指数今日收盘报489点,收涨0.24%。

1、债市窄幅震荡

华创证券固收首席分析师周冠南

往年存在农商行、基金、保险先后进场抢跑,且在“学习效应”下进场时点不断前移的特征,关注年末“抢跑”行情是否再现,但不同的是,对于明年收益率下行赔率预期不大,抢跑带来的收益率下行幅度可能相对有限。在基金费率新规落地前,10y国债或在1.75%-1.83%区间波动,费率新规落地后,考虑存在机构年末抢跑行情,收益率或下行冲击1.7%。

德邦证券研究所所长、首席经济学家程强

预计债市短期震荡与长期宽松并存。央行三季度货币政策执行报告明确“实施好适度宽松的货币政策”,国债买卖操作常态化或为长端利率提供“安全垫”;年末银行理财“冲规模”、保险资金“资产荒”背景下,利率债的配置价值或将有所提升。我们认为当前债市核心逻辑仍为“政策托底+配置驱动”,短期震荡与长期宽松并存。

华创证券投资交易部

整体看当前债市情绪仍然谨慎,不轻易选择方向;短期股市走势或是债市能否继续修复的关键变量,若避险情绪继续升温、股市下破趋势,或可支撑十债看向1.78%附近的阶段前低;若股市在30日均线附近获得支撑反弹,债市短期内或难改窄幅震荡格局。

2、理财驱动新配置

华西证券首席经济学家刘郁

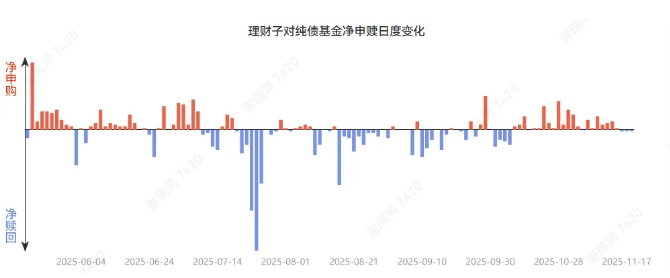

虽然近期债基赎回费率新规的讨论热度下降,但其依旧是不容忽视的债市定价变量,从近期第三方申赎平台数据来看,理财以及信托类机构(理财通道)成为了纯债基金的主要净赎回盘。

兴业证券固收首席分析师左大勇

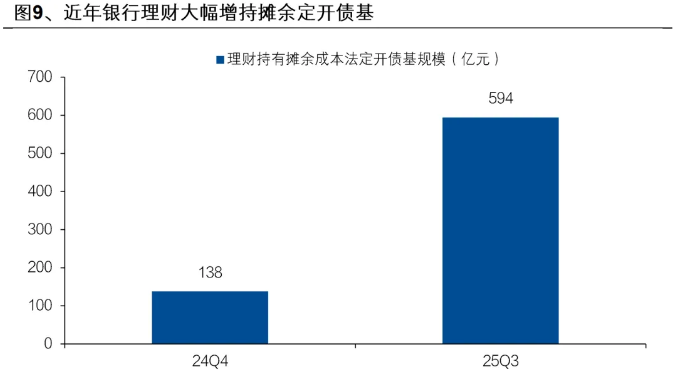

随着资本新规的落实,理财产品经历多轮赎回潮后对产品净值稳定关注度显著提升,但同时利率震荡下行使得理财也在寻求更高收益资产,因此净值稳定、收益相对确定的摊余定开债基成为较好的选择,逐步增加了对此类产品的配置。据我们不完全统计,24年末银行理财重仓摊余定开债基规模约138亿元,但是到了2025年三季度重仓规模高达594亿元,这也推动了今年开放的摊余定开债基主要持仓券种从政金债切换到了信用债。

申万宏源固收首席分析师黄伟平

银行存款向非银机构转移节奏或是2026年债市主线,向理财转移概率较高。债市调整期间,理财或采取了增配摊余成本法估值债基、增配存款以及降久期等手段稳净值,赎回市值法计价债基提前应对赎回。理财产品具有比价优势,规模或继续扩容,当银行存款向理财转移过程中,初期或增加债市波动,但中长期来看,对债市配置需求或抬升。

3、化债新开局

民生证券固收首席分析师徐亮

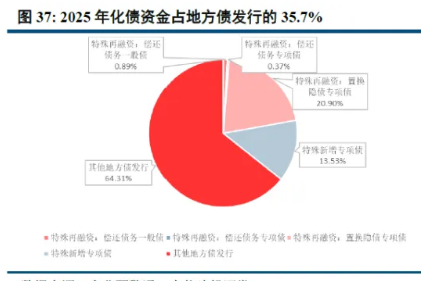

综合来看,自2023年9月开始,国家陆续协助各省市地方政府化解隐性债务工作,并出台了多轮“化债方案”,取得了较好成效,既能够有效降低地方政府的综合负债规模、负债率及负债成本,协助地方政府解决拖欠民营企业账款的问题;又能协助地方政府在化债之后,将原本受制于化债压力的政策空间腾出来,以更大力度支持投资、消费与科技创新等,将化债腾出的资源转化为未来增量发展的动力源泉。

中信建投首席经济学家黄文涛

地方化债进入有序置换阶段。随着2025年政府扩大置换债额度并一次性下放,允许国债、一般债、专项债分别承接不同性质存量隐性债务,短期流动性风险缓释。2026年政策取向仍是坚持“在发展中化债”,预计全年赤字率不低于4%、中央加杠杆,为地方腾挪付息空间,但债务问题的根本缓解仍依赖经济增长与财税体制改革。

申万宏源证券首席经济学家赵伟

化债力度加大,对投资资金的“挤出效应”缓解,有利于2026年投资增速修复,盈利见底改善,也有利企业投资意愿的恢复;投资增速节奏上更容易“前低后高”。2026年固定资产投资增速回到3%左右,有望好于2025年,可能重点投向消费类基建、数字基建、枢纽建设等。

今日债市要闻:

财政部:提前下达2026年部分中央财政城镇保障性安居工程补助资金预算

财政部发布通知,提前下达2026年部分中央财政城镇保障性安居工程补助资金预算,以支持保障性安居工程相关工作。资金将列入2026年政府收支分类科目110.03万“住房保障共同财政事权转移支付收入”科目,并将在2026年预算年度开始后按规定程序拨付使用。地方各级财政部门需加强日常监管,提高资金管理使用的规范性和有效性。

香港财库局、深圳市地方金融管理局:鼓励深圳企业赴港发行可持续发展离岸人民币债券

香港特别行政区政府财经事务及库务局、深圳市地方金融管理局11月19日联合发布携手打造港深全球金融科技中心行动方案指出,赋能绿色金融深化发展。深化企业碳账户金融端应用,推广应用“降碳贷”等创新金融服务模式,推动金融机构基于企业碳账户、碳排放数据等,为企业“碳减排”精细化定价。鼓励深圳企业赴港发行可持续发展离岸人民币债券。支持建立基于区块链、智能合约等技术的绿色资产开发平台。持续提升碳减排计量、核算和披露水平,打造具有深圳特色的“数据获取便捷、核算评价科学、应用场景丰富”的企业碳账户体系。