2025年,无疑是“固收+”产品及其持有者收获的一年。

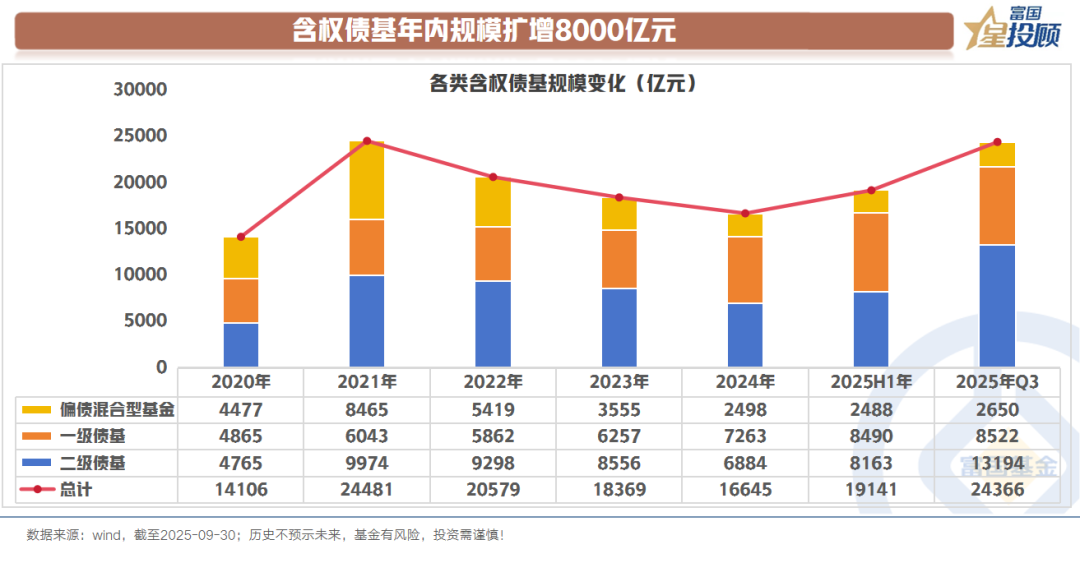

1)含权债基年内3个季度规模扩增近8000亿元,总规模接近2.5万亿。

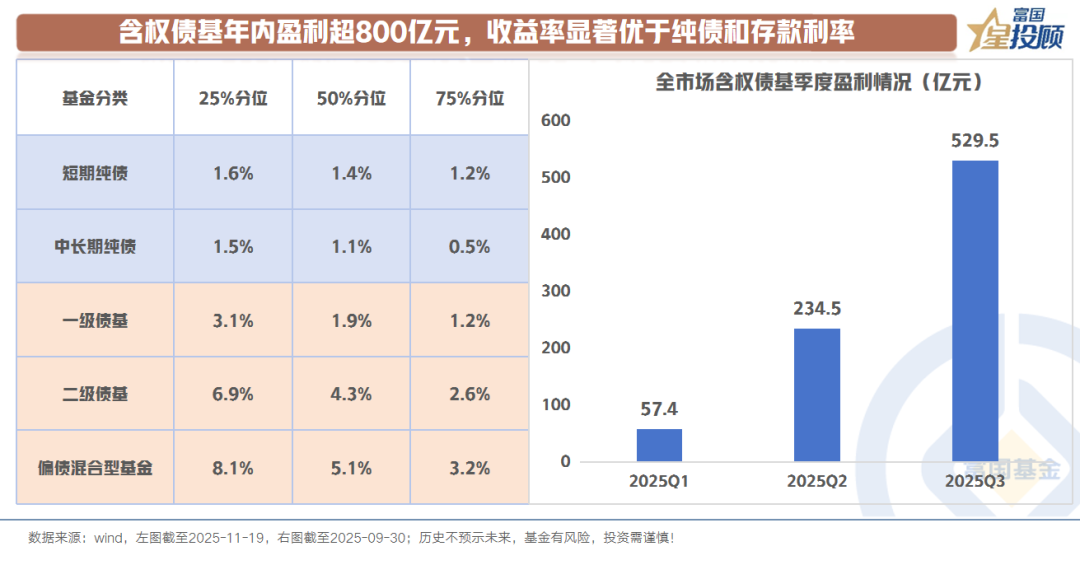

2)含权债基年内3个季度盈利超800亿元,收益率显著优于纯债和存款利率。

“固收+”的存在,很好地抚慰了低利率时代的投资焦虑。

对于尚在门外跃跃欲试的投资者而言,有两个直接的问题需要解决:

1)市面上“固收+”产品太多,什么样的“固收+”最受市场真金白银的青睐?

2)站在当下这个时刻,还能不能够继续跟随选择“固收+”?

本文聚焦于这两个问题的极简回答。

(一)什么样的“固收+”最受市场真金白银的青睐?

1)从权益仓位情况来看:10%-20%最受机构和个人青睐

从最新3季度规模来看,按照基金季报披露的实际仓位统计,32%的“含权债基”权益仓位在10%-20%,是各仓位分布中占比最高的。

而如果从基金中报最新披露的机构和个人持有情况来看,

两者共同点在于:在含权仓位中枢10%-20%的占比均是最高。

两者不同点在于:个人投资者在含权仓位中枢低于10%的占比显著高于机构投资者。也就是说,个人投资者更偏好中低仓位。

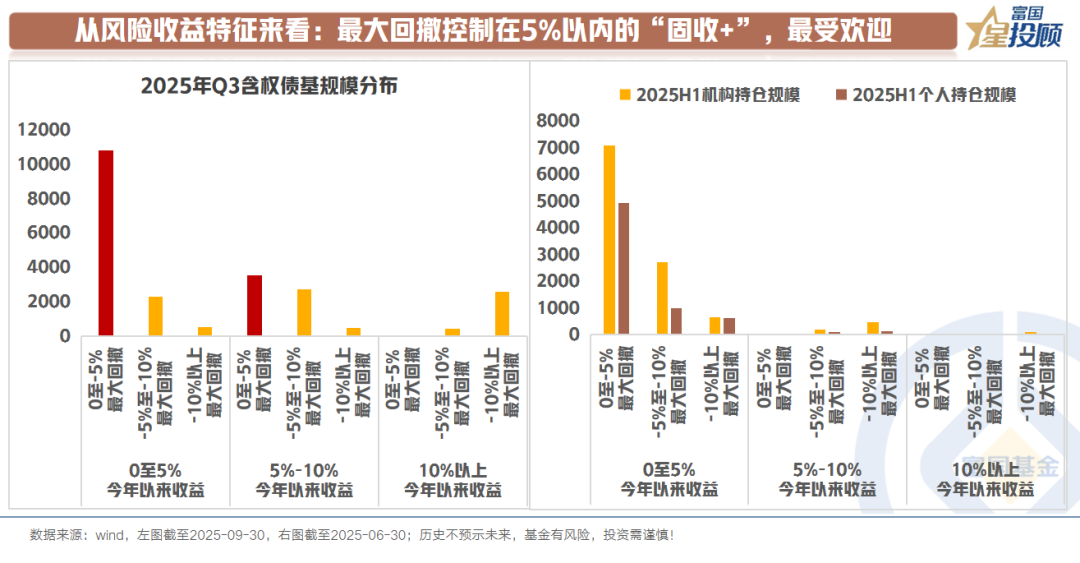

2)从风险收益特征来看:最大回撤控制在-5%以内的“固收+”,最受欢迎

从最新3季度规模来看,2020年以来最大回撤控制在-5%以内的“固收+”产品最受青睐,分布在这一风险收益特征上的含权债基规模达到1.43万亿,占比高达61%。

其次便是最大回撤控制在-5%至-10%之间的“固收+”产品,分布在这一风险收益特征上的含权债基规模为5044亿,占比为22%。

而当最大回撤超过-10%,今年以来收益超过10%时,本质是用高波动去换高收益,这种含权债基也有一席之地。满足这一特征的规模为2581亿元,占比为11%。

而从基金中报最新披露的机构和个人持有情况来看,二者最爱均是回撤控制在-5%以内的产品,规模占比分别达到63%、72%。

(二)从持仓特征上考虑,含权债基如何控制回撤?

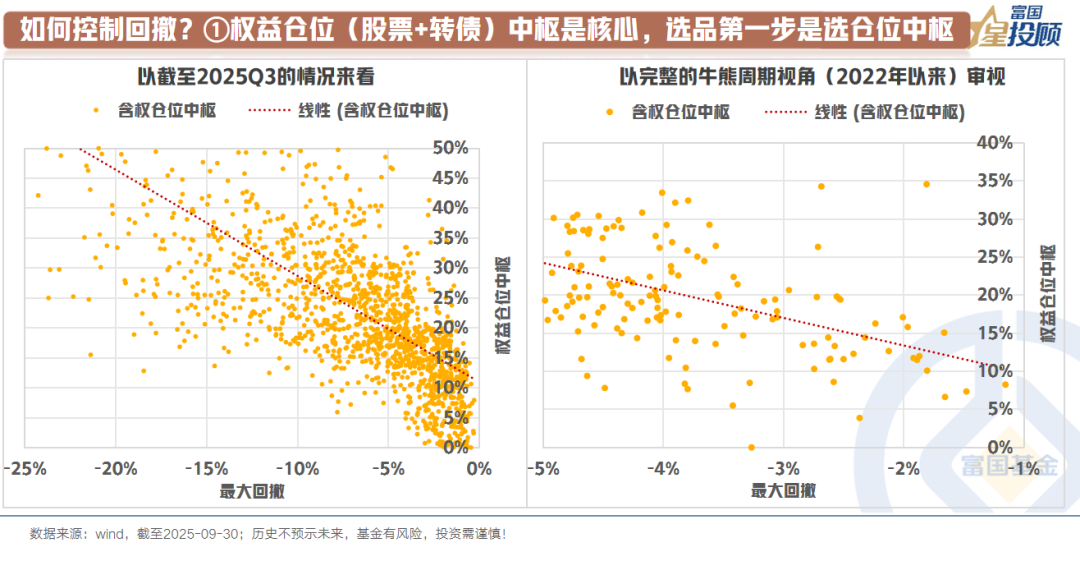

1)权益仓位(股票+转债)中枢是核心,选品第一步是选仓位中枢

对于“固收+”产品而言,权益类资产是增厚收益的来源,同时也是整个组合波动的最大来源。

可以看到,含权仓位中枢高低与最大回撤成明显的线性关系。因此,对于个人投资者而言,选“固收+”产品的第一步是了解产品的含权仓位中枢。当然,从散点图中可以看到,有些仓位中枢比较高,但最大回撤控制的也比较好。这些点往往是两类情况:一是,是封闭运作的产品,投资策略更多元。二是,基金经理择时能力较强,但这种产品表现的稳定性与基金经理的绑定程度极高。

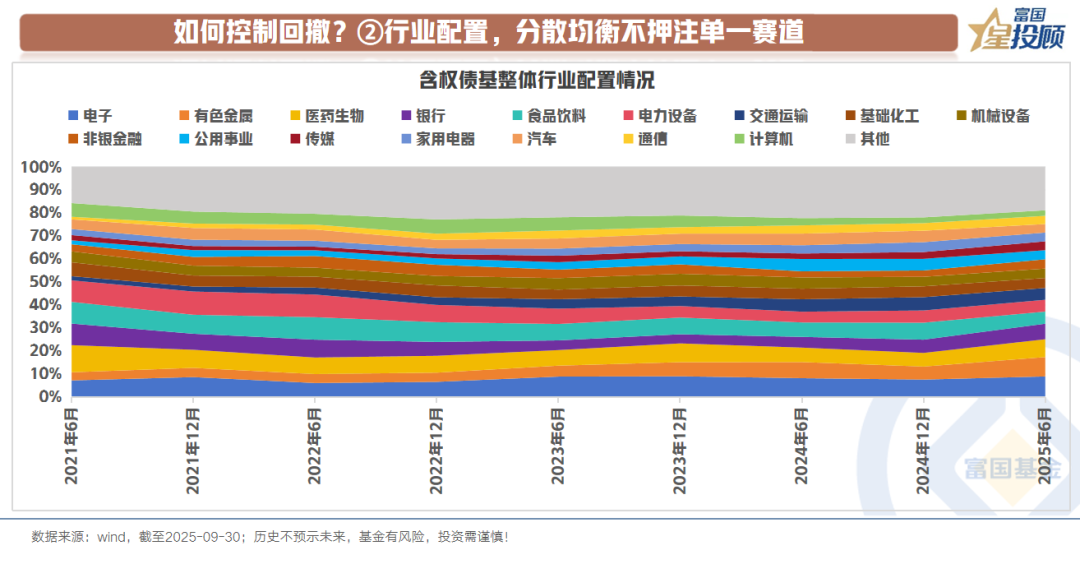

2)行业配置,分散均衡不押注单一赛道

从行业配置层面来看,回撤控制的关键便是行业配置的分散化。当然,这种分散化不是一成不变的,各个行业配置的比例随市场动态调整。

(三)当下这个时刻还可以买“固收+”吗?

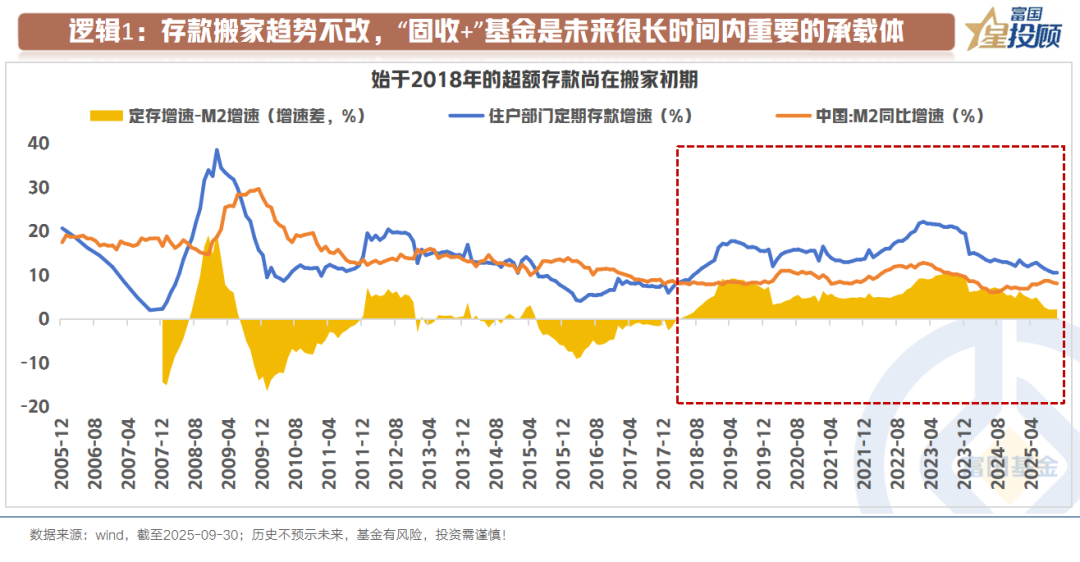

1)逻辑1:存款搬家趋势不改,“固收+”是未来很长时间内重要的承载体

从图中可以看到,这一轮超额储蓄存款始于2018年,住户部门定期存款增速持续高于全社会M2货币增速。当上一轮较高利率时代的定期存款逐步到期后,利率环境的变化使其需要寻求新的投资载体。

当前处于存款搬家初期,因为思维的转变、到期的过程、市场的验证都需要时间,叠加地产从投资属性回归到居住属性,这些因素共同决定着:这轮存款搬家是漫长的,也是浩大的,“固收+”是未来很长时间内重要的承载体。

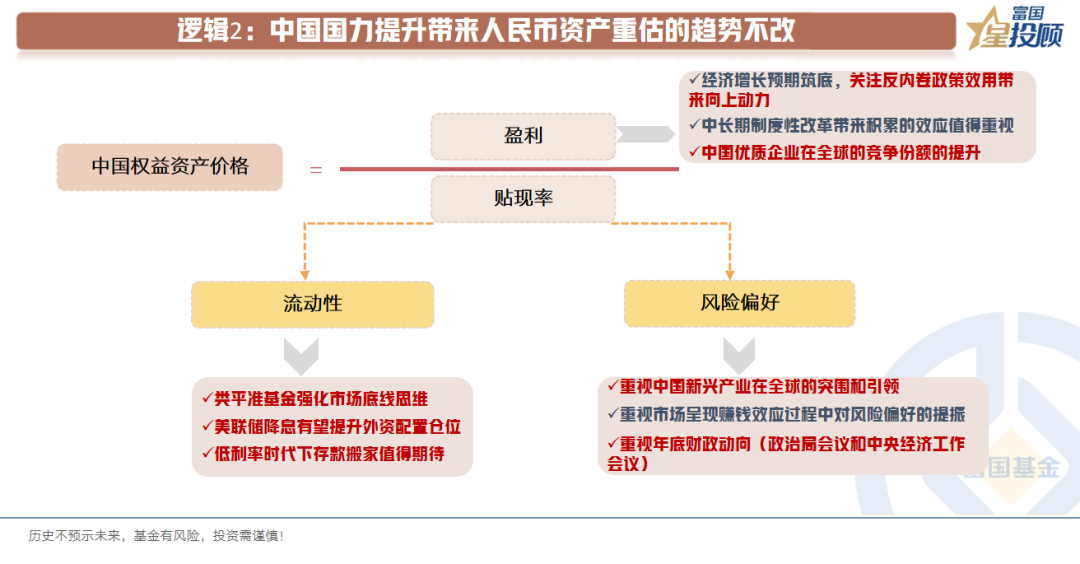

2)逻辑2:中国国力提升带来人民币资产重估的趋势不改

从股票定价三因子出发,对于中国权益资产中长期的积极期待不变:

盈利端:短期维度下,持续稳定的稳增长政策使得经济增长预期筑底,而反内卷政策效用有望带来盈利上行动力。中长期维度下,制度性改革带来积累的效应值得重视。更重要的是,中国优质企业在全球竞争份额的提升终将兑现在估值中。

流动性:类平准基金强化市场底线思维。向上动力在于2点:一是,美联储降息周期重启叠加中国权益资产本身的性价比,有望提升外资配置仓位。二是,低利率时代下存款搬家值得期待。

风险偏好:今年多项标志性事件显现了中国智造的生命力,极大提振了社会信心。未来随着中国新兴产业在全球不断实现突破和引领,市场风险偏好将不断提升。

3)“固收+”产品的核心竞争力:“动态再平衡”。更从容地参与和收获

对于任何一类资产,趋势是一回事,节奏是一回事,二者决定短中期的投资体验和结果。

“固收+”产品的核心竞争力源于:“动态再平衡”的大类资产配置能力,而非单一资产的择时博弈。

其运作逻辑基于“债券底仓提供稳定现金流+权益/另类资产增强收益”的基础框架,通过预设的资产比例区间(如权益仓位中枢0%-30%、债券仓位中枢60%-90%),在不同资产性价比发生变化时动态调整权重,实现“涨时控仓、跌时补仓”的逆向操作。

最终外化的净值曲线,相较于纯粹的股票资产,更平缓、更从容。相较于低利率时代的纯债资产,收益空间更有吸引力,更能满足要求。

(文章来源:富国基金)