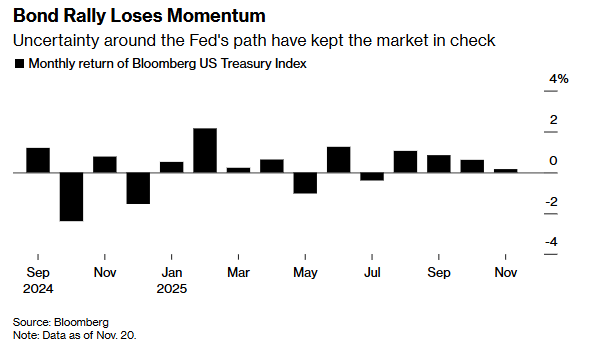

美国国债市场今年极有希望创下2020年以来最佳的涨势,在即将迎来因感恩节假期而缩短的交易周之前,彭博美国国债指数在之前10个月中已有8个月上涨后,11月迄今也依然小幅上涨。

不过,尽管市场基调总体仍乐观,但美国债市近来却仍陷于10月的价格高点之下,收益率开始呈窄幅区间波动。市场观察人士指出,在缺乏新一轮避险买盘支撑,且美联储12月会议前无重大经济数据发布的情况下,这种局面在未来一段时间内可能持续。

嘉盛理财首席固定收益策略师凯西·琼斯表示:“要实现有意义的反弹,市场需要一些硬数据支撑。”

分析人士指出,近期规模达30万亿美元的美国债券市场交易区间愈发收窄,因就业与通胀数据缺乏明确信号——部分受政府停摆造成的数据扭曲影响——这也正导致美联储决策者意见分歧,年底能否实现今年第三次降息变得愈发充满不确定性。

“10年期国债收益率显然缺乏再度跌破4%的催化剂,”WisdomTree固定收益策略主管Kevin Flanagan表示。他补充称,整条收益率曲线上的国债都正“陷入泥潭”。

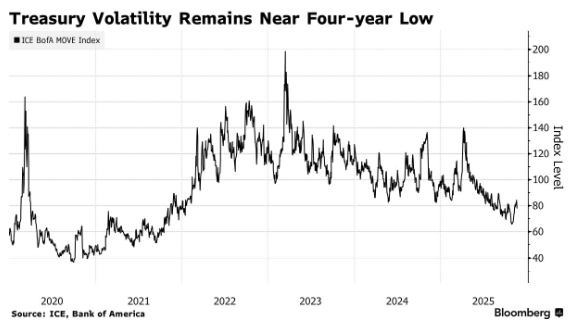

债券市场的波动率指标正反映出这种信心缺失:市场波动虽较上月所创的四年低点有所回升,但仍维持在历史低位附近。

上周四,“迟到48天”的美国9月官方就业数据终于出炉,但喜忧参半的结果未能平息关于美联储政策路径的争论。直到纽约联储主席威廉姆斯上周五表示,随着劳动力市场趋弱,近期存在降息空间,这使得12月降息概率重新攀升至了65%左右。

不过,在威廉姆斯发言前,多位美联储官员曾对进一步降息持谨慎态度。美联储理事迈克尔·巴尔表示,美联储在考虑追加降息时需审慎行事。芝加哥联储主席奥斯坦·古尔斯比则暗示,他仍对下月再次降息持担忧态度。

下一个引爆点就看美联储?

不少业内人士表示,美债市场是否能走出近来波动低迷的泥潭,并守住乃至扩大年内的涨势,最终或许仍将取决于美联储的动向。

从宏观角度看,投资者目前仍乐观预期美联储将在未来一年内将利率从当前略低于4%的水平降至约3%——这从长远来看将利好债券市场。摩根大通最新调查显示(该调查发布于上周四的9月非农就业报告公布前),美债市场的净多头头寸维持在4月以来的最高水平附近。

债市多头们认为,在美国劳动力市场持续降温的背景下,短期内数据的不确定性只会延缓而非阻断美联储的宽松周期。目前,交易员已充分预期明年1月底前美联储将降息25个基点,并在未来12个月内累计降息约90个基点。

德意志银行经济学家Matthew Luzzetti等人撰文称,“若美联储12月不降息,预计将通过略带鸽派的表态来平衡决策,为明年1月降息保留空间。当前对FOMC而言,12月与1月的政策在某种程度上可以相互替代。”

摩根资产管理固定收益执行董事Kelsey Berro则指出,股市若进一步下跌可能成为债券市场的顺风车,引发避险资金涌入。受美联储鹰派立场及估值偏高担忧影响,标普500指数目前已较10月峰值回落约5%。

不过,在短期内缺乏重大催化剂的情况下,市场在美联储12月决议前可能仍缺乏大胆操作的动力。

三菱日联证券美洲公司美国宏观策略主管George Goncalves表示,预计美联储下月将降息,年底前美国国债将小幅反弹。而随着央行延续降息周期,明年美债有望进一步上涨。但眼下临近年底,人们可能“难以建立足够信心进行重大交易”。

Hartford Funds的固定收益策略师Amar Reganti则表示,目前12月降息的可能性比不降息更大。但他补充道,“当前美国通胀高于目标水平,劳动力市场确实疲软,但这只是滞后指标,我们无法预知其发展程度。因此正反两面的论点(降息与否)都有其合理性。”

东财图解·加点干货