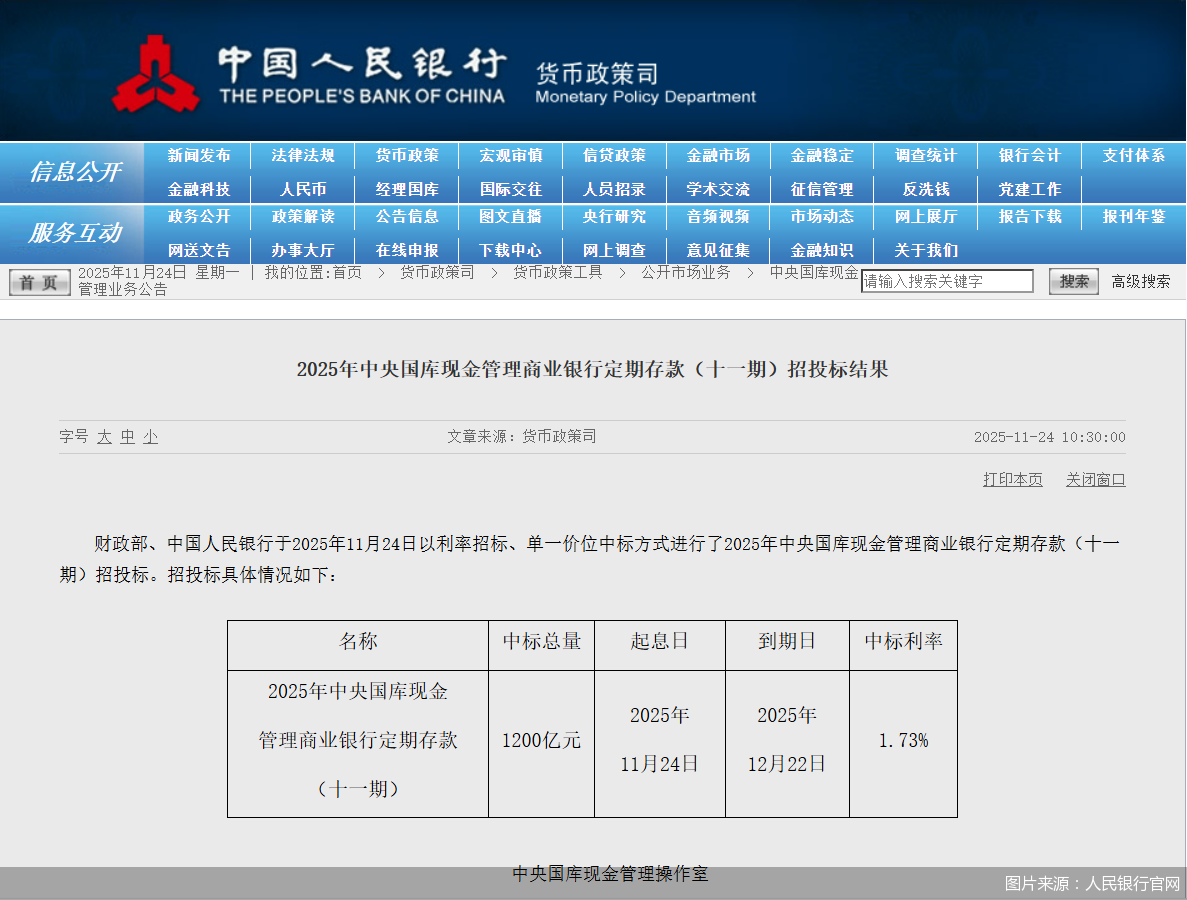

北京商报讯11月24日,财政部、中国人民银行以利率招标、单一价位中标方式进行了2025年中央国库现金管理商业银行定期存款(十一期)招投标。此期存款期限为1个月,中标总量为1200亿元,中标利率为1.73%,较上期1.76%的中标利率小幅下降3个基点,进一步释放出银行体系流动性合理充裕的信号。

国库现金定存,是指财政部和人民银行将国库现金存入商业银行的操作,其利率由投标过程中的竞争决定。这一利率走低通常意味着商业银行对这部分资金的需求意愿有所减弱,反映出当前银行体系的流动性整体处于合理充裕的水平,并不十分“缺钱”。

从全年操作轨迹看,今年以来中央国库现金定存已累计开展12期,覆盖1个月、2个月和3个月三类期限。具体来看,前6期操作的中标利率相对较高,其中,2个月期限有3期,利率分别为2.15%、2.05%、1.81%;3个月期限有1期,利率为1.82%;1个月期限有2期,利率分别为2%、2.08%。而最近6期操作均为1个月期限,中标利率从1.78%逐步回落至本期的1.73%,整体呈现小幅下行态势。

值得注意的是,在国库定存利率下行的同时,资金市场利率却出现小幅回升。11月24日,上海银行间同业拆放利率数据显示,除隔夜shibor微幅下跌外,其余品种均呈上行态势。截至当日11时,隔夜shibor下降0.4个基点报1.3160%;7天期shibor上调3个基点,报1.447%;一个月期shibor上调0.1个基点,报1.52%;三个月期shibor上升0.2个基点,报1.58%。

对于这一分化现象,中信证券首席经济学家明明指出,其根源在于两类资金的定价逻辑不同。国库现金定存利率由财政部、人民银行通过招标方式确定,资金来源于国库闲置资金,期限固定,商业银行需将其纳入一般性存款管理;而shibor是银行间市场的短期拆借资金,用于满足银行当日或近期的流动性缺口,因此定价更注重即时性,受短期资金供需扰动更大。由于临近月末而资金跨月压力加大,两者走势分化属于短期因素。

针对短期资金利率的波动,人民银行近期通过多种货币工具持续注入流动性。11月24日,人民银行开展了3387亿元7天期逆回购操作,实现净投放557亿元。人民银行已连续多日实施逆回购净投放,此前的11月19日、20日和21日,人民银行分别净投放1150亿元、1100亿元和1622亿元,持续为市场提供短期流动性支持。此外,人民银行还将于11月25日开展10000亿元MLF操作,通过短期逆回购与中期MLF操作的衔接,央行构建起多层次的流动性调节体系。

作为短期流动性调节工具,此次利率下行也将对市场产生实际影响。在明明看来,1个月期国库现金定存利率下行,有助于降低商业银行短期负债成本,改善息差水平,释放一定的宽松政策信号。但该操作规模有限,因此这一操作更多的是信号意义。

展望未来,1个月期国库现金定存利率有望保持稳定。明明认为,当前人民银行总量宽松政策取向并无太大变化,虽然年末资金往往季节性收紧,但人民银行通过加大公开市场操作对冲资金压力的政策态度仍然明确,预计体现在未来1个月期国库现金定存利率走势上,可能相较于当下会维持稳定。