2025年以来国际黄金市场波动明显,在此背景下,头部金企的业绩表现备受关注。

11月25日,周大福珠宝集团(HK01929,以下简称周大福)发布2026财年中期业绩(未经审计)。截至2025年9月30日的6个月,周大福营业额同比下降1.1%至389.86亿港元,创下近五年新低,归母净利润为25.34亿港元,与上年基本持平。

《每日经济新闻》记者还注意到,周大福2026财年上半年在内地市场同店销售增长2.6%,但门店减少606家。

中国黄金协会最新研报指出,金价高企正推动消费者转向更轻、更小克重的产品。同时,新增值税政策推动制造商和零售商更强调开发高附加值的精品系列,因为这类产品通常按件销售、对金价敏感度较低。

面对行业变局,周大福正通过关店优化渠道结构、加大IP(知名文创)联名产品布局等方式破局。不过,在国际金价仍存不确定性、中小金企加速差异化竞争的背景下,周大福能否凭借品牌优势扭转营收下滑态势?

营业额处5年来低位,定价首饰成业绩“稳定器”

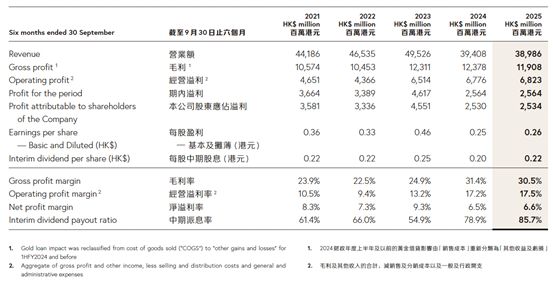

在国际金价波动的2025年,周大福业绩继续承压。2026财年上半年,周大福营业额同比下降1.1%至389.86亿港元,为近五年同期最低(如下图)。

图片来源:公告截图

值得关注的是,2026财年上半年(下文中也称报告期)周大福整体毛利率为30.5%,同比收窄0.9个百分点。其中中国内地业务毛利率同比下跌1.7个百分点至29.5%,主要因“已实现的金价升幅较少,导致零售产品毛利率下跌”。而在中国港澳地区及其他市场,受惠于零售业务及定价黄金首饰销售贡献增长,毛利率提升至35.5%。

在整体业绩承压的背景下,定价首饰成为内地市场的业绩“稳定器”。

报告期内,该类产品营业额同比增长9.3%,贡献了周大福总营业额的29.6%。在内地市场,定价首饰对零售值的贡献由上年同期的27.4%提升至31.8%,对毛利率形成支撑。在内地市场,定价首饰产品零售值同比增长16.1%,而计价黄金首饰零售值则同比下降5.8%,反映出消费模式正从“以克计价”向“以件计价”转变。

这一转变主要受金价走高带来的消费偏好影响。世界黄金协会发布的《2025年中国金饰零售市场洞察》显示,2025年上半年,10克以内的小克重黄金产品已占据金饰总销量的45%,较2023年提升8个百分点。轻量化产品总价可控,也更符合日常佩戴与年轻化审美需求。

此外,中国黄金协会指出,2025年11月起实施的新增值税政策将推动企业注重高附加值精品开发。据中信证券分析,此类产品多采用“一口价”模式,通过设计增值提升溢价能力,毛利率空间优于传统“克重+加工费”模式。

内地门店数半年减少606家,发力线上能否突围?

内地作为贡献周大福超八成经营利润的核心市场,正面临增长挑战:2026财年上半年,营业额同比下滑2.5%,门店净减少606家至5895个,规模退回2022年水平。

在持续关店优化渠道结构的过程中,周大福于2026财年上半年新开57个零售点,重点布局高级商场与核心地段,以提升单店效益。截至报告期末,内地新形象店增至6家,旨在通过差异化产品和高端体验提升门店产出。

中信证券研报指出,当前,黄金珠宝行业已告别单纯依赖门店数量扩张的发展阶段,竞争重点转向在存量市场中提升价值。

为吸引年轻客群,周大福近年来密集开展IP合作,先后与游戏《黑神话:悟空》、潮流品牌CLOT(凝结集团)、漫画《吉伊卡哇》等进行联名。周大福认为,IP联名能成功吸引年轻新客群。

然而,《中国授权行业消费趋势白皮书》中写道,IP过度商业化导致消费者疲劳,部分快消品牌因高频低质联名透支用户信任。目前,IP联名已进入“共生时代”,品牌需要对外建立IP长期产品化能力,超越短期流量博弈,才能在消费者审美疲劳与版权风险中构建真正的竞争壁垒。

此外,报告期内周大福线上业务实现较快增长:在内地市场,电子商务零售值同比上升27.6%,占区域总零售值的7.1%。周大福官方商城与抖音平台零售值按年增长超40%,直播渠道占线上零售额的17.6%。尽管增势显著,线上业务规模仍相对有限。

在电商与直播竞争白热化、流量成本高企、平台红利见顶的背景下,该渠道能否持续实现有质量增长,并有效弥补线下营收缺口,尚需时间验证。