12月1日,A股银、铜、铝等板块集体高开,有色板块喜提开门红!截至9:56,有色50ETF(159652)跳空高开,放量涨超4%,资金借道ETF跑步进场!

有色50ETF(159652)标的指数成分股近乎悉数冲高,白银有色涨停、兴业银锡涨超9%,江西铜业涨超8%,云南铜业、铜陵有色、洛阳钼业等涨超6%,紫金矿业、北方稀土等涨超5%,中金黄金涨超3%,山东黄金、华友钴业等强势跟涨!

【有色50ETF(159652)标的指数前十大成分股】

消息面上,铜价在亚洲交易中上涨,伦敦金属交易所三个月期铜合约上涨0.7%,至每吨11,270.00美元。

澳新银行分析师在一份报告中表示,围绕铜供应趋紧的市场叙事正变得越来越普遍。他们指出,该金属仍缺乏一个决定性的催化剂来迫使价格突破性上涨,这使得铜“对增量的看涨信号高度敏感”,例如下游需求的改善和中小型矿山或冶炼厂的适度供应中断。他们进一步表示,LME铜价可能会继续保持对相对较小的上行冲击作出反应并倾向于走高。

此外,当前白银已经创下历史新高,今日盘中再度大涨1.86%!

对此,国泰君安期货坚定认为以下几个逻辑从未改变,一是贵金属长期配置方向和逻辑不改,宏观情绪阶段性波动,可通过国泰君安期货的相对估值指标+波动率带来进场配置节点;二是把握白银现货矛盾常态下,一旦风险情绪边际改善带来的白银高弹性表现;三是当前海外宏观流动性改善逻辑胜于经济需求端,商品配置需要“务虚”,离经济基本面定价越远的标的上涨包袱较小,白银正是其中标准代表。

分类探讨各类有色金属的配置价值,可以发现:

金融属性:在实际利率趋势下行和去美元化背景下,金、铜等有色金属的实物资产价值有望进一步凸显,金、铜的金融属性有望进一步强化。

商品属性:在供给端偏紧叠加需求新动能的背景下,铜、铝等工业金属有望震荡上行;新能源需求高增速叠加“反内卷”催化下,锂板块有望实现供需格局优化。

【金融属性:全球通胀预期叠加美元信用危机,金铜的金融属性强化】

首先,全球降息周期叠加通胀预期,实际利率趋势下行,金、铜等金融属性强化。实际利率是持有以有色50ETF(159652)为代表的有色金属资产的 “机会成本定价锚”,与金铜等有色金属价格呈现负相关关系(见图6)。实际利率本质上是名义利率与通胀率的博弈,而随着全球降息周期启动,名义利率下行,叠加美国关税影响,全球通胀预期提升,实际利率趋势下行,生息资产的真实收益或降低,持有有色金属的机会成本将下降,资金涌入有色50ETF(159652)所重仓的金、铜等具备贮藏价值的抗通胀资产。

【图1 历次美联储降息周期黄金均有上涨】

资料来源于招商证券20251027《如何看待黄金和黄金珠宝股的波动及后续走势?》

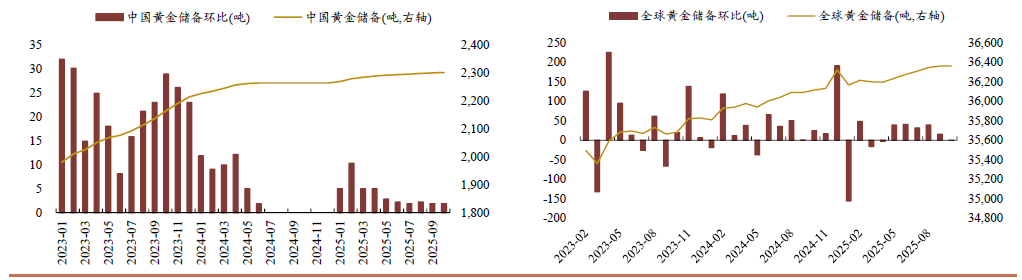

其次,市场对美元信用、地缘风险的担忧,推动全球投资者重新定价有色50ETF(159652)所重仓的金、铜等金属。2025年以来,央行黄金储备量逐月增加,全球央行也持续购入黄金,可以看到,全球投资者和央行均寻求黄金作为风险对冲的手段。背后是原因是1、美国财政赤字率和利息支出高位,市场担忧其高债务的可持续性,黄金作为唯一的超主权的货币,是全球货币体系乱局中稳定的“锚”,吸引了全球投资者通过增持有色50ETF(159652)所重仓的黄金等有色金属来对冲美元信用危机的风险。2、全球局势动荡和大国贸易摩擦也将推升资源定价中的风险成本,在地缘冲突、全球贸易环境不确定性加大的背景下,金、铜价格上行空间打开。

【图2 我国及全球官方黄金储备】

资料来源于招商证券20251027《如何看待黄金和黄金珠宝股的波动及后续走势?》

【商品属性:新兴需求崛起叠加供给刚性推动价格上升】

对于工业金属,国泰海通指出,2026年美联储降息带来的流动性宽松和AI投资带来的实物需求上升共同推升基本金属需求,而以铜铝为代表的基本金属在矿产、冶炼等方面受到限制,预期工业金属的价格中枢将稳步上升。其中铜:双属性共振,铜价或强势运行;铝:全球电解铝预计紧平衡,推动铝价向好。铜:进入2026年,海内外流动性逐步宽松的趋势不变,且AI数据中心,电网端等对铜的潜在需求较大,铜矿供需矛盾仍存,铜价中枢将持续上移,且不排除上涨超预期的可能性。铜板块估值相对偏低,建议积极布局板块标的。铝:产业链供需偏紧持续,电解铝企业有望维持较好的利润水平拥有红利资产属性,同时铝产业龙头企业凭借对资源端的布局或把握、以及产业链的延伸,有望保持较好的盈利水平。

能源金属方面,国泰海通表示,需求高增长,重回紧平衡。在储能及动力需求的带动下,2026年碳酸锂供需将重回紧平衡,碳酸锂价格中枢将明显上移。在独立储能经济性跑通后,2025年储能中标量的落地率预期将明显提升。测算2026年全球储能带来的碳酸锂需求增速在50%左右,而动力电池需求增速预期略低于20%,全球碳酸锂需求预期增长24.2%。而供给端,充分考虑国内锂云母的复产、盐湖的投产和海外产能释放背景下,预测供给的增速约为18.1%。碳酸锂的供需将从宽松平衡转向紧平衡,碳酸锂价格中枢将明显上移。(国泰海通20251128《2026年年度策略:大鹏一日同风起》)

【如何全面布局 “货币侧宽松、供给侧刚性、需求新动能”共振下的有色板块?】

当前整个有色配置价值突出,受“货币侧宽松、供给侧刚性、需求新动能”等多重利好,金属属性与商品属性齐齐强化!若看好未来贵金属及大宗工业金属投资机遇,认准规模领先、“金铜含量”更高的有色50ETF(159652),场外联接(A类:019164;C类:019165)。有色50ETF(159652)具备以下优势:

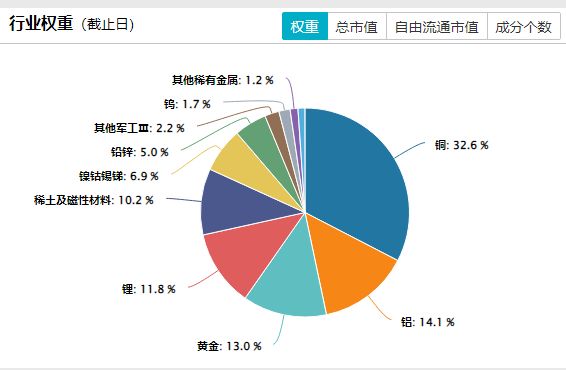

全面布局各大金属板块:有色50ETF(159652)标的指数全面覆盖金、铜、铝、锂、稀土等子板块,有望全面受益于有色超级周期。

数据截至20251031,按中信三级行业分布

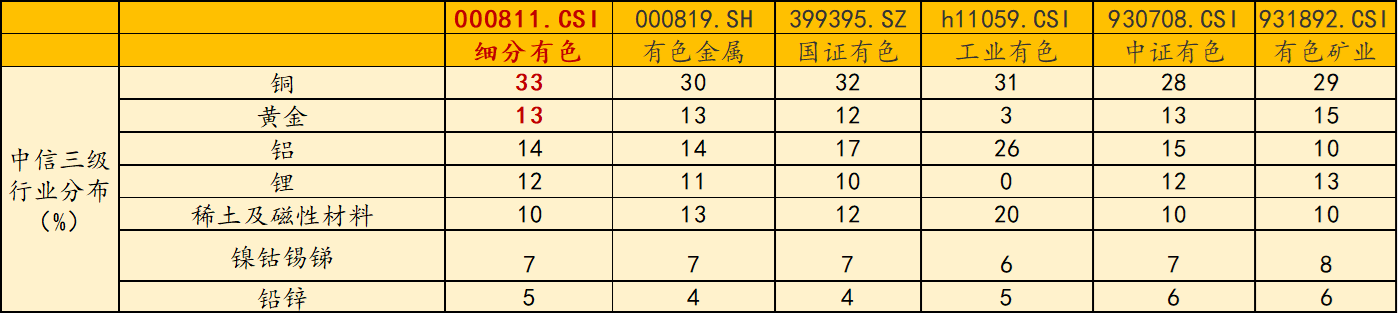

2、“金铜含量”同类领先:有色50ETF(159652)标的指数铜含量达33%,金含量达13%,金铜含量高达46%,同类领先!

数据截至20251031,按中信三级行业分布

2.龙头集中度领先:有色50ETF(159652)聚焦铜、金、铝、锂、稀土等兼具战略价值与供需缺口的核心品种,龙头集中度高,前五大成分股集中度高达38%,同类领先。

数据截至20251031

3、收益率表现更优:2022年至今,有色50ETF(159652)标的指数累计收益率同类领先,且最大回撤同类更低,投资体验更好。

数据截至20251031

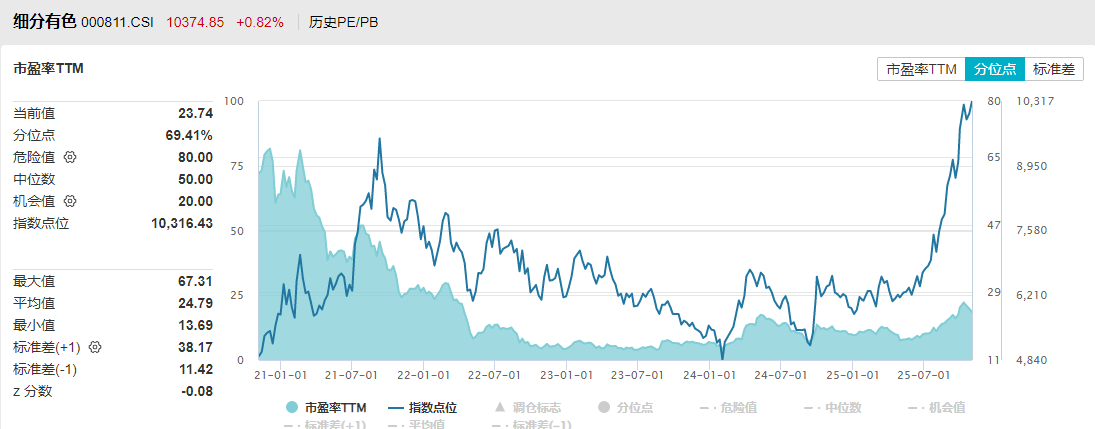

4、涨幅由盈利驱动,而非拔估值:尽管有色板块年内涨幅霸榜,但估值仍相对合理!有色50ETF(159652)标的指数PE(市盈率)为23.74倍,相比5年前下降了61%,估值性价比、安全边际高。值得注意的是,同期指数累计涨幅达131%,表明指数的涨幅来自于盈利驱动而非估值提升,当前处于EPS驱动阶段!

数据截至20251031