12月3日,A股市场震荡回调,有色板块逆势上行,截至14:31,有色50ETF(159652)上涨0.46%,有色50ETF(159652)再获资金加仓,盘中净申购已达200万份,以盘中均价计算,合计净流入超300万元。此前,有色50ETF(159652)近已连续2日强势“吸金”超4300万元!

两融资金方面,有色50ETF(159652)融资余额连续冲高,最新融资余额近2000万元。

有色50ETF(159652) 标的指数成分股涨跌互现,中国铝业涨超4%,洛阳钼业、北方稀土等涨超2%,华友钴业涨超1%,紫金矿业微涨,中国黄金、山东黄金等回调。

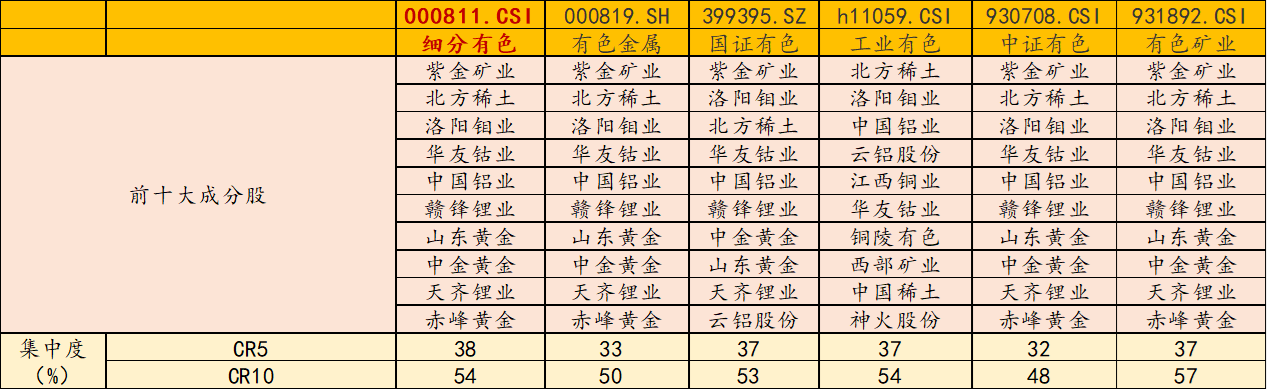

【有色50ETF(159652)标的指数前十大成分股】

12月3日,金、铜价上行,伦铜涨0.8%,盘中价冲击前高!消息面上,美联储降息预期持续升温,市场对12月降息的概率已超过80%。此外,美联储主席候选人可能更趋鸽派,提升市场降息预期。

【市场震荡,谁将成为新主线接棒?】

市场近期震荡调整,投资者寻找科技行情之后的下一主线,中信建投表示,科技行情之后,可关注资源品行情。“目前资源品走强的条件正在积聚,资源品很可能成为A股在科技主线后一条新的主线方向。”中信建投证券的逻辑主要包括:全球货币宽松、黄金比价、供需缺口、价格趋势、国内补库周期开启等。此外,外部博弈阶段的当下,对关键资源的争夺也有望成为资源品走强的关键因素。

【有色行情有何催化?货币宽松+需求向上+供给受限】

天风证券指出,资源品行情本质是货币宽松+需求向上+供给受限三者共振所致,自上而下看,资源品行情通常伴随着货币宽松(美债收益率下行、M2增速提升)和美元走弱趋势,通胀预期升温推高宏观多头逻辑。同时从宏观基本面指标看,PPI、PMI通常处于上升通道,库存呈现下行。当前来看,美元或因“强预期、弱现实”而走弱,国内PPI降幅正逐渐收窄,M2增速提升,中美PMI均处上行趋势,我们认为当前资源品涨价的宏观条件已基本具备。

具体到铜板块来看,当前铜价处于供需博弈与金融属性共振的高位震荡格局,供应端结构性短缺与需求端新兴领域增长形成核心支撑,中长期上涨有望延续!

货币端宽松预期,铜金融属性有望强化!宏观层面,市场对美联储12月降息的预期也在不断升温。交易员预计12月降息25个基点的概率已从数日前的30%大幅攀升至80%。流动性宽松预期与全球经济复苏展望为铜价提供金融属性支撑。

供给端增乏,主要是受制于产能增乏、新增项周期过、现有矿品位下降及产扰频发等因素。澳新银行分析师表示,围绕铜供应趋紧的市场叙事正变得越来越普遍。该金属仍缺乏一个决定性的催化剂来迫使价格突破性上涨。这使得铜“对增量的看涨信号高度敏感”,例如下游需求的改善和中小型矿山或冶炼厂的适度供应中断。报告预计,LME铜价可能会继续保持对相对较小的上行冲击作出反应并倾向于走高。

需求方面,传统需求韧性增,新动能涌现。中邮证券指出,中国是全球铜需求的中流砥柱,占全球消费量的58%,美国再工业化与印度发展也打开需求空间。新能源领域需求稳步增长,新能源汽车、光伏、风电耗铜量巨大,2026 - 2030年相关需求年复合增长率达7.83%。AI领域需求异军突起,AI服务器单柜用铜量远超传统服务器,数据中心用电量激增带动电网改造,预计2030年AI服务器带动铜需求增量达76.48万吨。

【如何全面布局“货币侧宽松、供给侧刚性、需求新动能”共振下的有色板块?】

当前整个有色配置价值突出,受“货币侧宽松、供给侧刚性、需求新动能”等多重利好,金属属性与商品属性齐齐强化!若看好未来贵金属及大宗工业金属投资机遇,认准规模领先、“金铜含量”更高的有色50ETF(159652),场外联接(A类:019164;C类:019165)。有色50ETF(159652)具备以下优势:

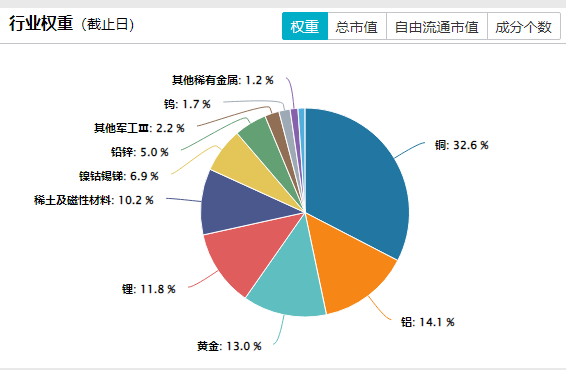

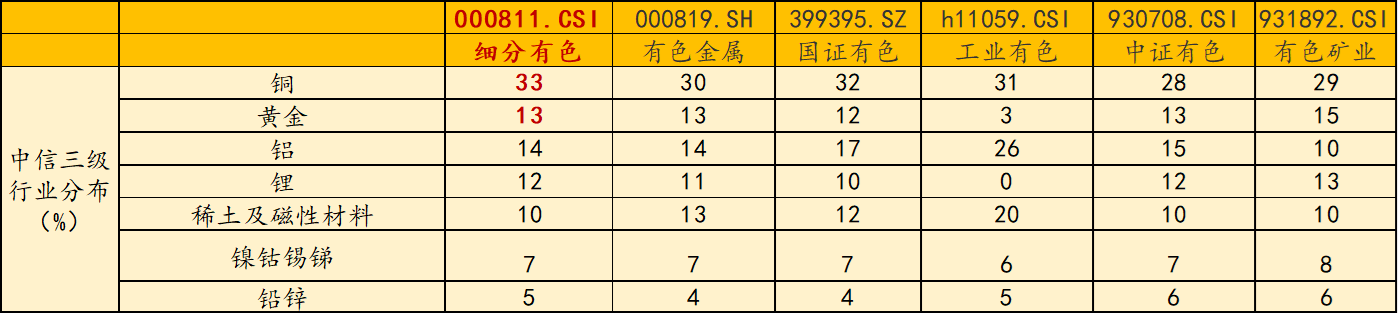

全面布局各大金属板块:有色50ETF(159652)标的指数全面覆盖金、铜、铝、锂、稀土等子板块,有望全面受益于有色超级周期。

2、“金铜含量”同类领先:有色50ETF(159652)标的指数铜含量达33%,金含量达13%,金铜含量高达46%,同类领先!

2.龙头集中度领先:有色50ETF(159652)聚焦铜、金、铝、锂、稀土等兼具战略价值与供需缺口的核心品种,龙头集中度高,前五大成分股集中度高达38%,同类领先。

3、收益率表现更优:2022年至今,有色50ETF(159652)标的指数累计收益率同类领先,且最大回撤同类更低,投资体验更好。

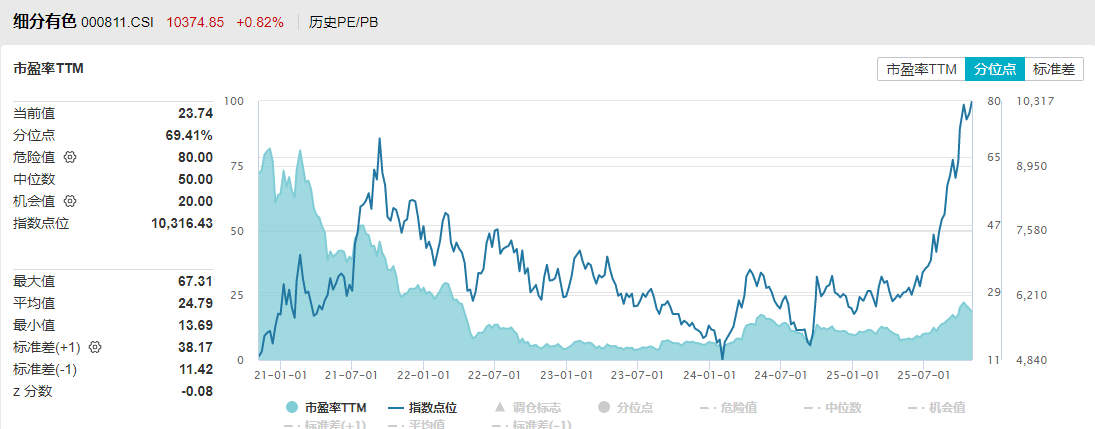

4、涨幅由盈利驱动,而非拔估值:尽管有色板块年内涨幅霸榜,但估值仍相对合理!有色50ETF(159652)标的指数PE(市盈率)为23.74倍,相比5年前下降了61%,估值性价比、安全边际高。值得注意的是,同期指数累计涨幅达131%,表明指数的涨幅来自于盈利驱动而非估值提升,当前处于EPS驱动阶段!