国债期货收盘全线下跌,30年期主力合约跌1.04%,10年期主力合约跌0.35%,5年期主力合约跌0.24%,2年期主力合约跌0.05%。

相关报道

超长债交易拥挤 30年国债活跃券收益率上行超3BP TL跌至一年新低

随着超长债交易结构愈发拥挤,近期债市调整中,30年国债波动剧烈。今日,超长债的调整达到近期顶峰。上午,30年国债活跃券收益率上行超3BP至2.27%,而30年国债期货主力合约大跌1.14%,创一年来新低。

事实上,从11月中旬起,30年国债活跃券收益率就开始上行。此前10个交易日,活跃券“25超长特别国债06”的收益率上行了10个BP,而30年国债期货主力合约TLM的价格在12个交易日中有10日收阴。

图:30年国债期货主力合约的价格跌至1年来新低

根据浙商银行FICC团队的测算,市场超长债的拥挤度接近数据历史以来的最高水平。尽管超长期收益率今年以来缺乏趋势性的下行行情,但当前超长端交易的拥挤度却有增无减。

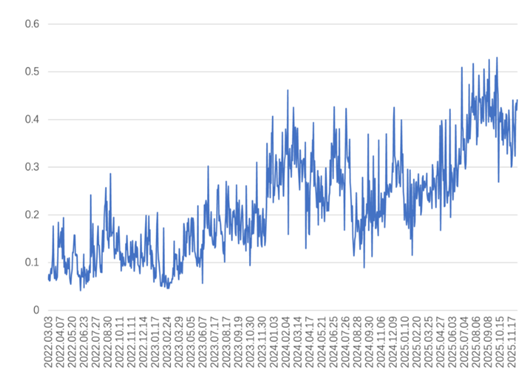

图:超长期限国债成交占比

浙商银行FICC团队认为,超长端交易拥挤的本质还是在收益率绝对水平偏低且波动率整体偏低的背景下,投资者对于中短久期品种的交易感到“索然无味”,扎堆超长以博取些许资本利得可能性的“无奈之举”。这种集体行为导致了超长端交易的拥挤,一方面放大了超长端收益率的无序波动,另一方面不断的“抢跑”也在一定程度上恶化了超长债的持仓体验。

在没有显著利空的情况下,“拥挤”成了近期30年国债走弱的主要原因。

有交易员指出,近期央行对市场流动性的呵护态度依然明显,DR001隔夜加权利率连续2天跌破1.3%。尽管30年国债波动剧烈,但银行自营盘主导的10年期国债和高等级信用债调整幅度尚可,近期超长债最大的几个多头——基金的交易盘、银行的配置盘、保险的配置盘——都出现了集体缺位。

在30年国债的收益率显著上行后,其与10年国债活跃券的利差近期又有所走阔,从11月20日约33BP上行至40BP。

图:30年国债-10年国债利差

华西证券宏观固收团队认为,今年以来国债30年-10年利差持续反弹,从年初的10-15bp扩张至近期的35-45bp,背后的主要的逻辑可能也与买盘结构相关。当前保险对于超长地方债的配置诉求更强,且可能阶段性调降债券配置规模,基金则面临源源不断的赎回压力,无法逆市追加久期,30年国债的配置盘正在减弱。

根据华西证券宏观固收团队的统计,7月以来券商自营反而成为了30年国债最主要的参与机构,而其天然快进快出操作,往往容易放大超长端的波动。从类比角度来看,今年的30年国债正在逐步“二永化”。

知名债市公号“红军债市笔记”主理人毛鸿军认为,短期看,30年国债活跃券“25特别国债06”接近顶部2.27%,30年与10年利差也基本回归正常,按照央行比价关系,“25特别国债06”已经接近房贷利率价格。10年国债收益率也接近1.85%的震荡区间上沿,可适当加仓,等待年末重要会议落地后的反弹。