在历经一年IPO火热行情后,香港资本市场在年底迎来官方致命吐槽。

近期,市场传闻香港证监会与香港交易所联合向所有保荐机构发出联名信,直指近期新上市申请质量下降以及某些不合规范行为。

“此类行为若反复出现或未予纠正,可能会损害香港上市申请人和上市公司的整体质量。”联名信提到。

香港交易所向界面新闻确认,近期确与证监会就上市申请相关事宜联合致函保荐人。

“为推动资本市场的蓬勃发展,香港交易所致力确保新上市申请的审核能及时且严谨进行。同时,我们也积极与发行人、保荐人及专业顾问保持紧密沟通,以确保提交的上市资料内容完整并维持高质素。”港交所进一步回复称。

界面新闻记者关注到,香港证监会和交易所在联名信中指出,2025年以来IPO上市申请文件越发呈现三大典型问题:上市文件草拟质量低劣、审核不足的情况日益普遍,业务模式描述模糊或混乱;上市申请人和保荐机构未能切实履行职责,对于监管机构给出的明确指示,未能及时作出回应;招股阶段部分,保荐人无法严格遵循既定的流程与时间要求,导致相关工作无法按规定时间表完成。

官方吐槽可谓是精准且到位。

随着年内香港IPO市场强劲复苏,港股IPO募资额距离突破3000亿港元已近在咫尺,在刷新四年新高同时,排队拟IPO企业数也突破300家大关,新股市场变得拥挤,投行人士异常繁忙。

“业内普遍反应,现在人均负责八九个项目,参与项目量超过两位数的也是比比皆是。”在港一家中资投行人士向界面新闻记者反馈,“特别是今年赴港两地上市项目达到空前数量情况下,忙的时候,我一周要看9个项目,其中有七八个便是A+H的形式。”

而同受年内A+H股上市企业数量激增影响,更有中资投行部负责人向界面新闻记者反馈,因人手紧张,A股投行同事被“征用”做港股IPO的比比皆是,“但普遍都缺乏港股经验。”

“虽然年内各大投行已明显加大人员招聘力度,但扩招比较克制,效果较为有限。”前述受访人士透露,由于港股IPO市场的周期性以及当下发行窗口期长度的不确定性较大,投行并不会盲目扩招,以防止市场转冷后出现冗员负担。

“现在给我的感觉,港股中介机构有时候更像是在跑通告”,一位港股前投行人士吐槽,“日常工作就是从一个printer(打印上市文件)赶往一个printer,从一个drafting(起草上市文件)赶往另外一个drafting,一个DD(Due Diligence,尽职调查)赶往另外一个DD,完成任务为大前提。”

“2025年新上市申请数量激增,众多市场参与者(尤其是保荐人)的案件量异常繁重。”联名信明确表示,“但部分从业者可能不熟悉相关监管要求,在处理香港新上市申请方面缺乏足够经验。这继而导致越来越多申请呈现出工作不合规的特征。”

据联名信提到,上述缺陷不仅影响保荐人的工作质量与行为标准,还会严重阻碍监管机构开展有效审查的能力。在某些情况下,缺陷程度足以使监管机构无法按流程处理新上市申请,因此监管机构可能暂停审核,直至申请人及其保荐人提交修订后的上市文件并完成全面的补充分析。

而除暂停审核外,联名信提醒保荐人,在确有必要情况下,未来或将行使现行监管框架下的额外权力,包括但不限于香港证监会对保荐人实施监督措施(包括限制其业务范围)、对其牌照附加条件,以及在严重情况下启动调查及/或纪律处分程序。

一位港股分析师向界面新闻记者反馈,监管机构发布联名信或意在控制港股IPO上市速度,“不排除未来港交所会放慢审批节奏,特别对于A+H项目上,年内部门IPO项目估值已明显偏高,从AH折价率上便可发现,很多H股项目已较为昂贵。部分投行和企业老板也有趁港股窗口期加快推进上市进程的冲动,以此实现利益最大化。”

界面新闻记者了解到,相比于H股首发、红筹和VIE架构公司,目前政策上对A to H公司提供绿色通道,上市审批流程上从快处理。

毕马威中国最新报告揭示,截至12月7日,港交所正在处理的IPO申请未包括保密申请达316宗,创纪录新高。

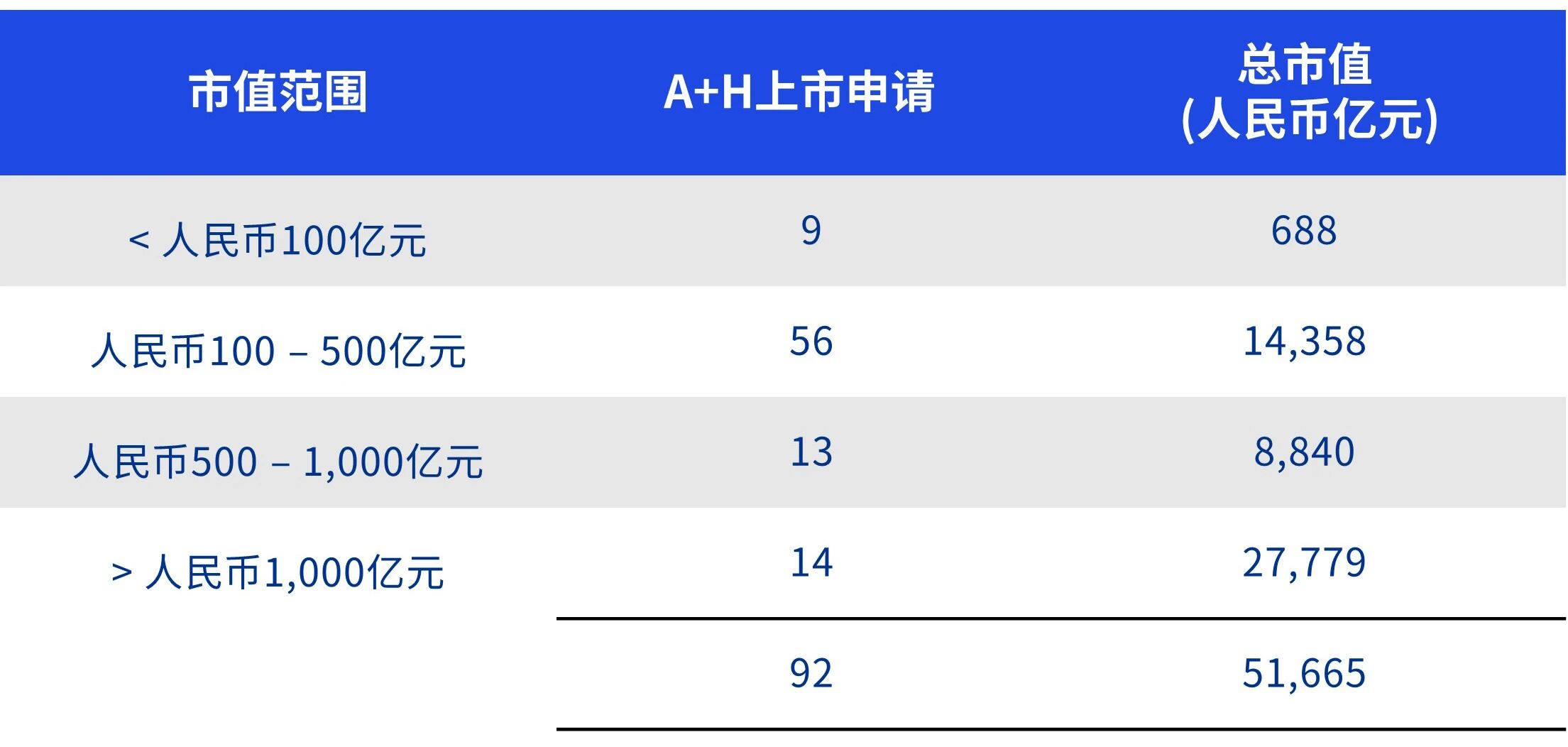

其中,香港A+H股上市募资总额港币1365亿元,与2024年相比增加225%,募资金额占2025年募资总额的50%;此外,当前,排队的A to H项目已有92例,超半数企业市值不足500亿元。

图源:毕马威报告《中国内地与香港IPO市场:2025年回顾及2026年展望》

“前期行业龙头企业的到来,大大补齐了港股市场部分板块的短板,优质标的基本面和成长性也受到投资人喜欢。但随着后期A+H项目进一步增加,越来越多中小型企业也在寻求H股上市机会,且都有募资下限。短期大量A+H项目的密集上市,无疑会迅速抽干港股市场的短期流动性。”

前述受访人士的担忧在近期新股打新市场上已有所体现,随着企业密集扎堆上市,不少投资者已用脚投票,港股打新市场分化抬头。

12月11日,港交所正式迎来年内第100家上市企业——京东工业(07618.HK)上市。但公司上市首日仅录得平收结果,开盘一度跌超8%。

12月5日,遇见小面(02408.HK)与天域半导体(02658.HK)上市更是遭遇重创,分别收跌27.84%和30.17%。

中国(香港)金融衍生品投资研究院院长王红英向界面新闻记者表示,本轮市场破发的直接诱因,在于前期上市公司IPO估值偏高,而这一现象与资金端的结构特征密切相关。

从港交所披露的IPO项目股东结构来看,不少上市公司的基石投资中,南下资金占比高达80%,大量资金的集中涌入直接推高了新股发行估值。进入二级市场交易阶段后,港交所投资者结构的高度国际化,使得市场定价更趋理性,此前被推高的估值难以维系,股价随之回落。

香颂资本执行董事沈萌在接受界面新闻记者采访时亦指出,香港资金池以在港中资或南下资金为主,当IPO集中出现,新股供给超出投资者接受范围,部分个股无法获得资金有效支持在所难免,并进而加剧中小IPO无人问津的现象。

不过,从宏观环境看,招商证券(香港)执行董事陈阳在接受界面新闻采访时指出,港股中长期仍然向好,市场存在波动是正常现象。“目前港股融资规模还远未达到历史高峰水平。由于港股市场投资人是面向全球的,再加上深港通沪港通的投资人涌入,港股市场的容量足够。”

谈及本次联名信对港股IPO后市影响,陈阳认为,尽管后期港股个别质量一般项目在审核速度上势必受此影响,“但整体而言,港股IPO节奏不会有实质性放缓。”

据陈阳解释,从流程来看,港股上市需先在港交所递表,同时递交中国证监会国际部的备案申请。企业只有拿到中国证监会国际部备案批准后才能安排聆讯,然后上市。

“港交所的审核速度是非常快的,即便放缓审核节奏,也依然要快于中国证监会国际部的备案速度。未来(中国证监会)国际部备案时间也有望进一步缩短备案时间,对港股的审核节奏持乐观态度。”陈阳向界面新闻记者分析。