7月17日,碳酸锂午后冲高后小幅回落,主力合约收涨2.47%,报67960元/吨。午后开盘冲高,或与藏格矿业发布的公告相关。7月16日,藏格矿业子公司格尔木藏格钾肥接海西州自然资源局通知,要求暂停锂资源开发。涉事产量约占需求的1%,对碳酸锂影响有限,企业正配合完善开采手续。

本周,国内锂资源端消息不断,前有宜春自然资源局要求8座锂云母矿山在9月30日前完成编制矿种变更储量核实报告,科学合理确定开采主矿种;另有藏格矿业旗下全资子公司格尔木藏格钾肥有限公司收到海西州自然资源局下发的停产通知,要求其立即停止锂资源开发利用活动。综合分析,这些都与7月1日实施的《中华人民共和国矿产资源法(2024年修正)》息息相关。

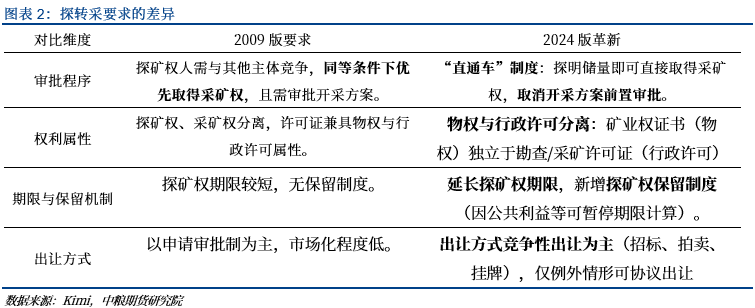

《中华人民共和国矿产资源法(2024年修正)》(以下简称“2024版”)相较于2009年修正版(以下简称“2009版”),在矿种管理、伴生资源利用以及探矿权转采矿权(“探转采”)审批要求等方面均有显著变化,总体呈现要求更高、制度更严、流程更市场化的特点。

一

矿种管理更严格

战略性矿产资源的特殊保护:2024版首次明确将战略性矿产资源(如锂、稀土等)纳入国家目录,实行保护性开采,原则上不得压覆,确需压覆需经国务院或省级自然资源主管部门批准。而2009版仅笼统规定“国家保障矿产资源的合理开发利用”,未细化战略性矿种的特殊管理要求。

2024版规定战略性矿产资源目录由国务院确定并调整,强化了国家对关键矿种的管控。

综合开采与利用:2024版新增“采矿权人在开采主要矿种的同时,对具有工业价值的共生和伴生矿产应当综合开采、综合利用,防止浪费;对暂时不能综合开采或者必须同时采出但暂时不能综合利用的矿产以及含有有用组分的尾矿,应当采取有效的保护措施,防止损失破坏。”的强制性要求,明确开采共伴生矿需达到国家标准(如回采率、回收率等),并将绿色矿山建设纳入法律。2009版仅原则性要求“合理开采和综合利用”,缺乏具体标准。

生态修复责任:2024版要求采矿权人编制生态修复方案并专款专用修复费用,且责任不因采矿权终止而免除。2009版无此规定。

格尔木藏格钾肥2024年度报告显示“未综合利用共伴生矿产资源”,实际却生产碳酸锂,与填报不符,或为停产诱因。同在察尔汗盐湖的盐湖股份两采矿权证均勾选“综合利用共伴生矿产资源”,开采矿种列明钾盐、锂矿,符合2024版规定,亦未收到停产通知。

二

探转采审批要求的差异

在2024版矿法发布之初,大家主要关注点在探转采“直通车”制度,探明储量即可直接取得采矿权,取消开采方案前置审批。市场误读为审批全面提速、利空锂价,却忽视其对既有矿山合规及换证的回溯压力。宜春8座锂云母矿须补编储量核实报告并重新核定主矿种,即源于此;鉴于2025年3月金子峰采矿权拍出25.1亿元,补缴出让收益金风险随之上升。

三

基本面变化不大

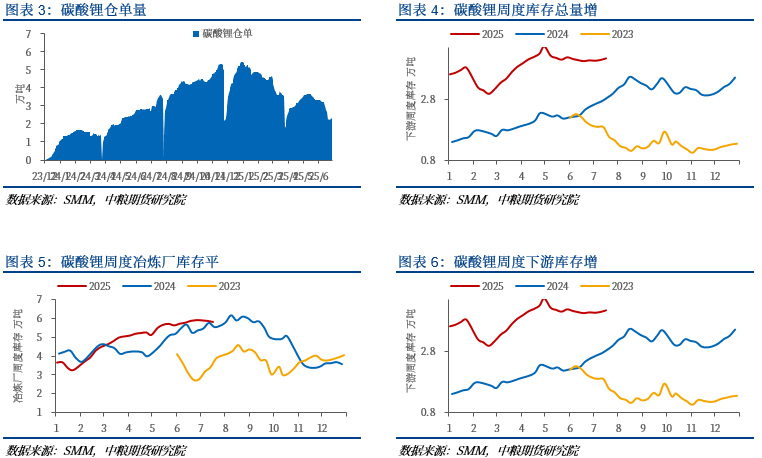

碳酸锂现货价格整体走强,但下游接受度偏低,上游锂盐企业虽已出现试探性调价举措,但整体报价策略仍保持相对审慎,成交主要集中于贸易商环节。多家正极厂表示,目前客供和长协的订单可以覆盖需求,散单刚需较少,高价碳酸锂维持观望态势。因龙头下游接仓单,碳酸锂库存也主要增长在贸易端和下游。

今日SQM拍卖澳洲锂精矿(SC6.0%,钦州BW EXW)中标价750.5美元/吨,对应盘面套保成本约67,500元/吨,盘面仍给出套利空间,矿价虽高但期价更高。

四

预期偏差

回到新矿法角度去分析碳酸锂未来走势,几个法条可以重点关注:

《中华人民共和国矿产资源法(2024年修正)》第十条国家加强战略性矿产资源储备体系和矿产资源应急体系建设,提升矿产资源应急保供能力和水平。

锂对外依存度仍偏高,约50%。宜春低海拔、开发条件优于川、青、藏等地,具备应急扩产潜力。

《中华人民共和国行政许可法》第五十条第二款的规定,“行政机关应当根据被许可人的申请,在该行政许可有效期届满前作出是否准予延续的决定;逾期未作决定的,视为准予延续。”据此判断枧下窝矿(有效期至2025年8月9日)是否停产,宜静观其变。

风险提示:矿山超预期减停产、新能源政策更新、技术替代加速